不動産担保ローンによる借り換え、おまとめに興味があるけれども、いまいち仕組みがよくわからないという方も多いかと思います。今回は「不動産担保ローン借り換え・おまとめのメリットと注意点」について解説します。

不動産担保ローンの「借り換え」「おまとめ」の仕組み

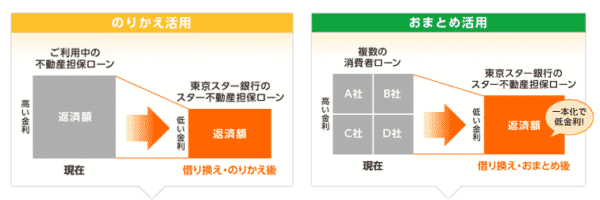

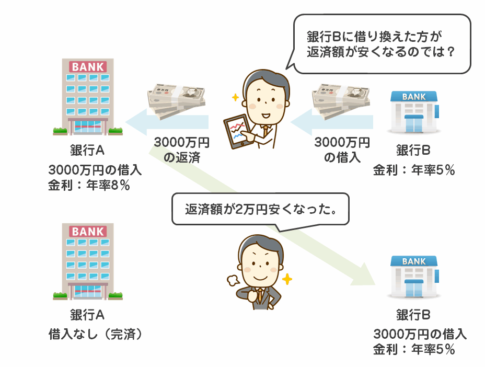

ローンの借り換えというのは

- A銀行で500万円の借入

↓ - B銀行で500万円を借り換え目的で借入

- 500万円でA銀行に返済し、完済

- B銀行の債務のみが500万円残る

結果的に「A銀行500万円の債務」が「B銀行500万円の債務」に移行することになります。これを「借り換え」と呼びます。

同様にローンのおまとめと言うのは

- A銀行で200万円の借入

- B銀行で100万円の借入

- C銀行で50万円の借入

↓

- D銀行で350万円をおまとめ目的で借入

- 350万円でA銀行、B銀行、C銀行に返済し、完済

- B銀行の債務のみが500万円残る

結果的に「A銀行200万円、B銀行100万円、C銀行50万円の債務」が「D銀行350万円の債務」に移行することになります。これを「おまとめ」と呼びます。

不動産担保ローン借り換え・おまとめとは

不動産担保ローン借り換え・おまとめとは

想定される不動産担保ローンの借り換えパターン

個人の場合

- カードローン → 不動産担保ローン

- キャッシング → 不動産担保ローン

- クレジットカードのキャッシング・リボ払い → 不動産担保ローン

- 高金利の不動産担保ローン → 低金利の不動産担保ローン

- 高金利の自動車ローン → 低金利の不動産担保ローン

法人、個人事業主の場合

- 銀行融資 → 不動産担保ローン

- ビジネスローン → 不動産担保ローン

- 高金利の不動産担保ローン → 低金利の不動産担保ローン

- 高金利の売掛担保ローン → 低金利の不動産担保ローン

不動産担保ローン借り換え・おまとめのメリット

金利が低金利になれば返済負担が軽減する

不動産担保ローンの金利は無担保ローン(カードローン、キャッシング、ビジネスローン)と比較すると低金利になっています。

適用される金利が借り換えによって低くなれば

- 利息

- 毎月の返済額

- 総返済額

すべて安くなるのです。

例えば

借り換えシミュレーション

現在の金利15.0%でカードローン100万円を借りている方が「東京スター銀行不動産担保ローン」年率8.65%へ借り換えしたら

| 借り換えなかった場合 | 借り換えた場合 | 借り換え効果 | |

|---|---|---|---|

| 毎月返済額 | 23,790円 | 20,589円 | 3,201円 |

| ボーナス月加算額 | 0円 | 0円 | 0円 |

| 年間返済額 | 285,480円 | 247,068円 | 38,412円 |

| 総返済額(支払総額) | 1,427,400円 | 1,235,340円 | 192,060円 |

となります。

金利が15.0%から8.65%に下がることで

192,060円も総返済額が減額されることになります。

毎月の返済額も

- 23,790円 → 20,589円

と3,201円安くなるので、返済負担は軽減されるのです。

これが不動産担保ローンへ借り換える最大のメリットと言えるでしょう。

借入可能期間が長くなるので金利が変わらなくても、返済負担が減る

無担保ローンの返済期間というのは

- カードローン:最長5年~10年

- ビジネスローン:最長5年~10年

というのが一般的です。

これに対して不動産担保ローンというのは

- 不動産担保ローン:最長20年~35年

という長期のローンが可能になります。これは土地などの不動産担保の資産価値はなかなか落ちないため、長期の借入が可能になるのです。

とくに法人や個人事業主の場合、この借入可能期間というのは大きなポイントになります。

「借り換え」「おまとめ」によって、借入期間を5年から35年に延ばせば

金利10.0%のビジネスローン、5年返済、1000万円の借入、元利均等返済

- 毎月の返済額:212,470円

金利10.0%の不動産担保ローン、35年返済、1000万円の借入、元利均等返済

- 毎月の返済額:85,967円

毎月の返済負担は、3分の1程度に抑えられるのです。

無担保ローンの場合は「元利均等返済」「残高スライドリボルビング返済」が一般的であり、長期間借りた方が毎月の返済額は小さくなります。

追加の借入が可能になる可能性がある

無担保ローン(カードローン、ビジネスローン)というのは、担保がありませんから、借りられる金額は少額の設定となっています。

例えば、カードローンで

- 限度額:最大500万円

となっていても

年収400万円の正社員の方が初回で借りられるのは多くても100万円程度なのです。最大500万円というのはあくまでも「最大」ですのでこれが借りられる金額というわけではありません。

しかし、不動産担保ローンの場合は

- 限度額:最大1億円~10億円

という設定のものが多くなっています。

不動産担保ローンで借りられる金額は「不動産の担保価値×70%」です。

2,000万円の不動産を担保にするのであれば、1,400万円までは借りられるということです。

カードローン100万円で借りていた方が不動産担保ローンに借り換えることで、あと1,300万円追加で借りられる可能性が出てくるのです。

個人の方は、相続などで多額の納税資金が必要になるケースがあります。法人は、ビジネスローンの限度額では賄えない高額な借入が必要になるケースもあります。このようなケースでは不動産担保ローンに借り換えて、追加の借入をする選択肢が有効になるのです。

おまとめなら返済日が月1回になって管理がしやすい

不動産担保ローンで「おまとめ」をする場合には返済日が1日になるので資金繰りの計画が立てやすいというメリットがあります。

- 4社の借入がある場合

月に5日、10日、25日、30日と4回の返済日

月に5日、10日、25日、30日と4回の返済日があると、1週間後の返済日のお金の工面に気を取られすぎて、気の休まる暇もありませんし、じっくり返済計画を実行する余裕もなくなってしまいます。

しかし、おまとめをすることで

- 毎月30日に返済するだけ

とした方が、同じ返済額だったとしても、資金繰りの計画が立てやすくなるのです。

不動産担保ローン借り換え・おまとめの注意点

返済できなければ不動産は売却されてしまう!

不動産を担保にするということは返済ができなければ、金融機関は「担保を売却して回収手続きを進める」ということを意味しています。

これが不動産担保ローンに借り換える最大のデメリットと言えます。

「不動産の売却額 > 残債額」の場合は

→ 売却後残りの資金が手に入ります。

「不動産の売却額 < 残債額」の場合は

→ 売却後もローン返済をしなければなりません。

とは言え、いきなり一回返済遅延をしただけで不動産が売られてしまうわけではありません。

- 1カ月目:支払い催促の電話連絡、メール連絡

- 2か月目:支払い催促の書面が届く

- 3か月目:支払い督促状が届く

- 4か月目:期限の利益の喪失という最後通告が届く

- 4か月目:代位弁済の通知が届く(債権がサービサーに流れたことを意味します。)

- 6か月目:任意売却の提案

- 7か月目:競売(法的手続き)の申し立て

- 7か月目:裁判所から競売申し立て通知

- 12か月目:競売実行

と長い時間を掛けて売却されることになります。

担保になる不動産がなければ、不動産担保ローンは利用できない!

当然ですが、不動産担保ローンは「担保になる不動産」がなければ利用することができません。

と思う方も多いかと思います。

しかし、不動産担保ローンの場合は自分の不動産以外も担保設定が可能です。

例えば、「東京スター銀行不動産担保ローン」の場合

ご本人さま以外でも、配偶者、実父母、実兄弟姉妹の所有する不動産であれば担保設定が可能です。

となっています。

他の不動産担保ローンでも

- 3親等以内の親族の不動産を担保にできる

- 同意があれば第三者の不動産も担保にできる

となっているのです。

3親等であれば

- 1親等:父母、子

- 2親等:祖父母、孫、兄弟姉妹

- 3親等:曾祖父母、曾孫、おじ・おば、おい・めい

と、かなり広くなるはずです。

親や親戚が不動産を持っている場合に、お願いして担保にしてもらうような形が取れれば不動産担保ローンを利用することが可能になります。

自分以外の不動産を担保にして不動産を担保ローンを利用する場合は

- 担保をお願いするときにも、リスクについて理解してもらう

- 絶対に返済を滞納しない

ことに注意が必要です。

担保があっても、不動産担保ローンが利用できないケースがある

不動産の担保価値が0円なら0円しか借りられない、つまり審査落ちとなるのです。

田舎の山林の土地があっても、買い手がいなければ売ることができません。売ることができなければそれを回収のあてにしている金融機関の不動産担保ローンは利用できないことを意味します。

金利が高くなってしまうケースでは借り換えるメリットは薄くなる

基本的に

となっているため、不動産担保ローンへ借り換えれば金利が低くなることがほとんどです。

しかし、

- 自動車ローン → 不動産担保ローン

- 国の教育ローン → 不動産担保ローン

- 銀行融資 → 不動産担保ローン

という場合には、不動産担保ローンへ借り換えることで「適用金利が高くなってしまう」という可能性もあります。

- 金利が高くなっても、借入期間が長くなれば良い

- 金利が高くなっても、限度額が大きくなれば良い

と他のメリットが大きい方は別ですが、それ以外のケースでは借り換えで金利が高くなることに大きなメリットはありません。

低金利の不動産担保ローンはこちら

不動産担保ローンの審査は数日時間がかかる

カードローンやビジネスローンの場合は「最短即日融資」「最短1時間融資」が可能になります。これは決算書や申込フォームに入力した情報をシステムに入力すれば、自動的に審査結果が算出されるスコアリングシステムを採用しているからです。

しかし、不動産担保ローンの場合は「担保価値の鑑定」を専門の担当者「不動産鑑定士など」がしなければ、審査ができないため、早くても1日~3日、遅い場合は1週間程度の時間が必要になります。

まとめ

不動産担保ローン借り換え・おまとめのメリットは

- 金利が下がる

- 利息が下がる

- 毎月の返済額が軽減する

- 総返済額が軽減する

- 返済負担が軽くなる

- 借入可能額が大きくなる

- 最長35年という長期の借入が可能になる

- おまとめの場合返済日が1日に集約できる

というものがあります。

ただし、最大のデメリットとして

不動産担保ローンは、返済が滞れば不動産は売却されてしまう

ということには注意が必要です。

【2022年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング

【2022年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング

「不動産担保ローンで借り換えると、どういうメリットがあるの?」

「不動産担保ローンって、おまとめ利用もできるの?」