という方も少なくないのではないでしょうか?不動産担保ローンの審査基準を理解していなければ、何度申込んでも審査が通らない可能性が出てきてしまいますし、審査の甘い不動産担保ローンも見極められません。今回は不動産担保ローンの審査基準について解説します。

不動産担保ローン審査の大前提

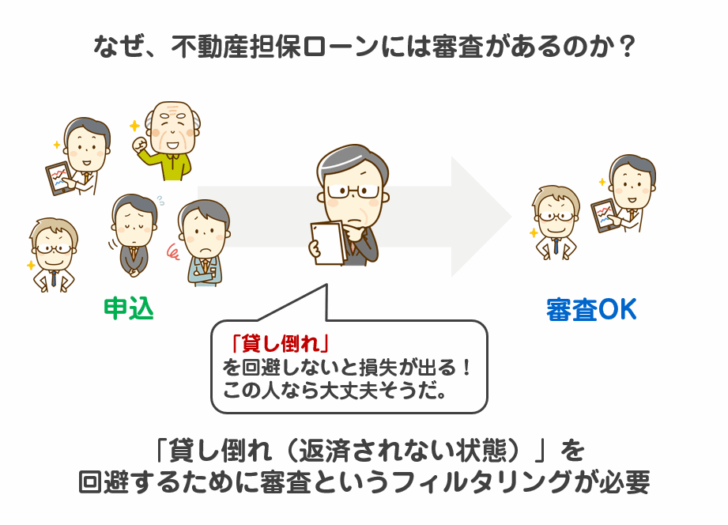

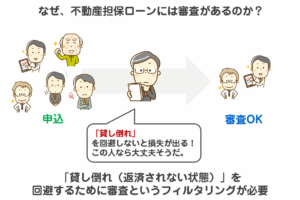

なぜ、銀行やノンバンクは不動産担保ローンの審査をするのでしょうか?

答えはただ一つ「損をしたくないから」です。

銀行やノンバンクも、ビジネスをしているのですから、「不動産担保ローン」という金融商品を提供することで利益を上げなければなりません。

ローンや融資というビジネスモデルは、貸したお金が確実に帰ってくるのであれば利息収入が継続的に発生するので、安定した売上につながります。一方で「貸したお金が返ってこない状態=貸し倒れ」が発生してしまえば、大きな損失を被ってしまうのです。

不動産担保ローンを提供する銀行やノンバンクは

という相反する思惑があるのです。

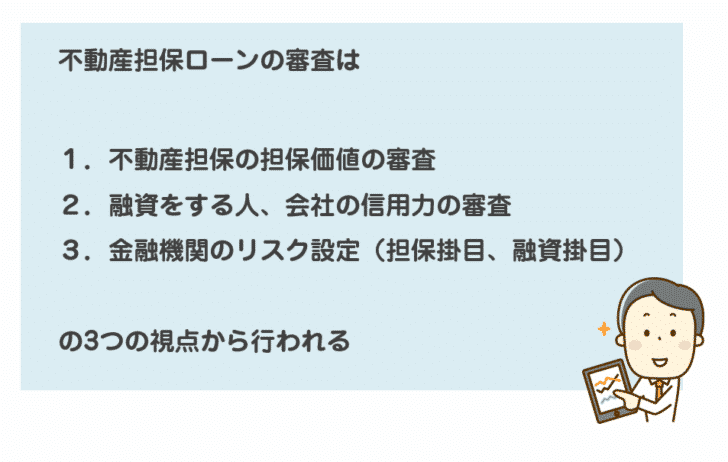

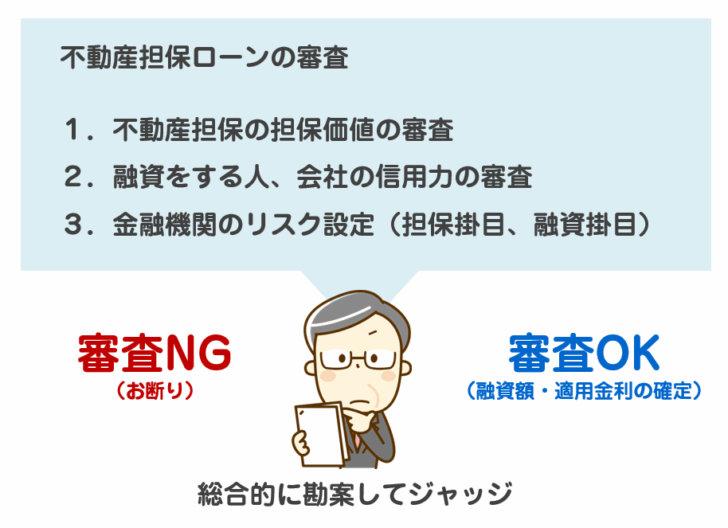

不動産担保ローンの審査では3つの視点から審査が行われる!

不動産担保ローンは3つの視点から審査が行われます。

- 不動産担保の担保価値の審査

- 融資をする人、会社の信用力の審査

- 金融機関のリスク設定(担保掛目、融資掛目)

一つずつ解説していきます。

不動産担保の担保価値の審査

不動産担保の担保価値の審査とは?

担保価値によって、「融資できるかどうか?」「いくらまでなら融資できるのか?」が決まることになります。

- 不動産担保の担保価値が高ければ高いほど → 審査に通りやすい、高額な借入ができる

- 不動産担保の担保価値が低ければ低いほど → 審査に通りにくい、少額の借入しかできない

ことになります。

どうやって不動産担保の担保価値を評価するの?

土地の評価

- 公示地価/国土交通省

- 基準地価/都道府県

- 路線価(相続税路線価)/国税庁

- 固定資産税評価額/市町村

などの公的な基準価格を基に土地の価格を鑑定します。

この中でも銀行やノンバンクが不動産担保評価に利用することが多いのは「路線価(相続税路線価)」です。相続税決めるときに使われる土地の基準価格です。

なぜ、路線価(相続税路線価)が利用されるのかというと

評価額は評価方法によって異なり、概ね

という関係性にあり、公示地価や基準地価は売買取引の価格水準に近く、路線価は売買取引の価格水準の80%ぐらいに設定されています。

銀行やノンバンクは、担保の評価額を「少しでも固めに読みたい」という意向があるため、取引水準よりも安く設定されている「路線価」を採用するところが多いのです。

固定資産税評価額はさらに低く取引相場の70%ですので、これでは融資額が小さくなりすぎるということで、「路線価」が採用されています。

路線価(相続税路線価)による土地価格の鑑定

路線価は、その名の通り「接道している道」に価格が設定されています。

190Dという道に面している土地であれば、1㎡あたりの価格が190(千円)=19万円であることになります。横についている「D」は借地割合を示す記号です。「A」~「G」まであります。

例:土地面積100㎡で路線価190Dの道に面している土地であれば

という評価になるのです。

これに土地の状態をプラスマイナス0%~20%程度の範囲内で補正して、正式な土地価格を算出するのです。

- 不整形の土地は使い勝手が悪いので -5%

- 商業地域は使い勝手が良いので +10%

となります。

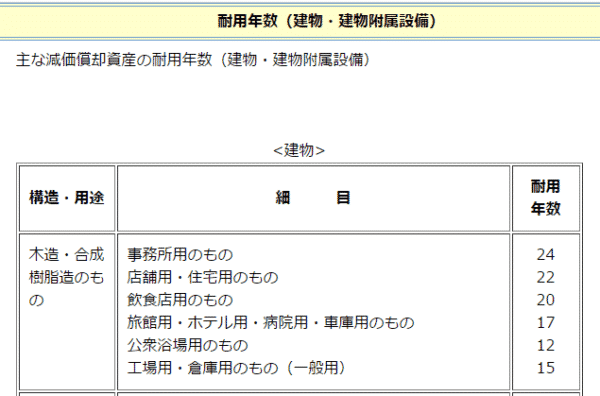

建物の評価

建物の担保価値の評価方法は、もう一度同じ建物を立て直すときにかかる費用(再調達価格)から、経年劣化を考慮した価格になります。

法定耐用年数

- 木造:22年

- 鉄骨造:34年

- 鉄筋コンクリート造:47年

再調達価格の目安

- 木造:12万円~15万円/㎡

- 鉄骨造:15万円~18万円/㎡

- 鉄筋コンクリート造:18万円~20万円/㎡

例:木造、延べ床面積300㎡、築15年

再調達価格:15万円/㎡ × 300㎡ × 残存年数:7年(22年-15年) ÷ 法定耐用年数22年

= 1,431万円

という評価になるのです。

建物の担保価値評価は、1,431万円となります。

現地調査

前述した査定は「机上査定」「仮査定」で使われる「不動産担保の担保価値の審査」です。

「机上査定」というのは、現地にいかずに机の上、パソコンだけで査定をすることを言います。

不動産担保ローンの場合、「机上査定」を利用して「仮審査」を行い、利用する人の利用意思を確認したら、「現地調査」と言って、不動産鑑定士が現地に行って、細かい状況を調査し、最終的な査定額を確定されます。

この手続きのことを「現地調査」と呼ぶのです。

現地調査では

- 建築図面や登記図面との照合

- 接道状況の確認

- 隣地との境界線の確認

- 隣地との高低差の確認

- 隣地との擁壁の種類

- 上下水道・ガスの種類と宅地内への引き込み状況の確認

- 建物の構造の確認

- 現地から200m以内の嫌悪施設の確認

- ゴミ置場の位置や処理の方法の確認

- 駅、学校、買い物の確認

- 用途地域の確認

- 建物の状況の確認

- 近隣での事件性の聞き込み

- 法務局調査

- 市役所調査

- 設備関係調査

- その他の特殊専門調査

- 現地照合の調査

- 市場調査

- 取引事例調査

などの調査が行われ、「机上査定」から、上記の調査結果をもとに増減して、最終的な査定額が計算されるのです。

融資をする人、会社の返済能力・信用力の審査

担保があるからといって、「返済能力のない個人」や「赤字決算になっている法人」へ融資をしてくれるわけではありません。

融資をする人や会社の信用力が高くなければ、担保があったとしても、不動産担保ローンの審査には通らないのです。

返済負担率

で計算できます。「返済負担率」は、「収入に対する返済額の割合」という意味を持ちます。

不動産担保ローンを借りたと仮定した場合に、他の借入と合算した毎月の返済額が10万円で、月収が40万円であれば、返済負担率は25%ということになります。

法人の場合も、同じように「毎月の経常利益に対して、返済額の割合がどのくらいなのか?」で返済負担率が計算されます。

金融機関によって、どのぐらいの返済負担率が許容できるのか?は異なりますが、一般的に

- 0%~30% = 審査に通る可能性が高い

- 30%~50% = 審査に通る可能性が少しはある

- 50%~100% = 審査に通る可能性がほとんどない

ことになります。

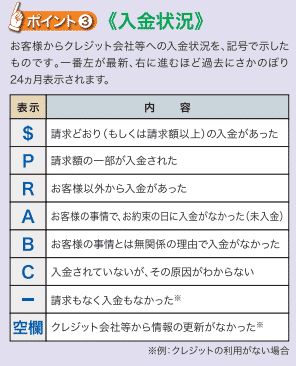

過去の返済遅延、返済事故

個人の場合も、法人の場合も、ローンを利用すると信用情報機関に借入や返済の情報が掲載されます。銀行やカード会社、消費者金融など闇金以外の金融機関であれば信用情報機関に加盟してるケースがほとんどで、利用者の情報を都度登録し、加盟会員はそれを閲覧することができるのです。

例えば、消費者金融などが加盟している信用情報機関「CIC」の場合

信用情報機関「CIC」

下記のような信用情報が登録されています。

下の方に24か月分の「入金状況」が載っています。

「$」マークは正常な返済があったことを示していますが、「P」「R」「A」「B」「C」などのマークがあれば、正常な返済がなかったことを意味しています。

1回、2回の返済遅延であれば「口座引き落としの残高がなかった。」などのケースも想定できるので、審査に通る可能性はありますが、2回以上発生していると、金融機関も「うちが貸したとしても同じように返済が遅延する可能性が高い」と考え、審査に通さないのです。

また、返済状況に「異動」という記載がある場合は

- 61日以上の返済遅延

- 保証会社が代位弁済(代わりに支払った)

- 自己破産

をしたことを意味しているので、これは返済事故をおこした状態になります。返済事故を起こしているとかなりの確率で審査には通らないのです。

勤続年数(個人)/事業歴(法人)

- 個人の方の場合は勤続年数

- 法人の場合は事業歴

が大きな審査要件となります。

勤続年数が長ければ長いほど

と判断されるからです。

法人であれば

となります。

完済時年齢

不動産担保ローンというのは、長ければ35年返済ということも可能な長期の借入ができるローンです。

30歳で借りた方も、借入期間が35年なら完済時年齢は65歳になります。

50歳で借りたとしたら・・・完済時年齢は85歳になります。

- 85歳のときに収入があるのか?

- 85歳まで生きているのか?

という問題が当然出てきてしまうのです。

完済時年齢が何歳になるのか?も不動産担保ローン審査で重視されるポイントです。

年収(個人)/経常利益(法人)

年収や経常利益の金額も審査の要件になりますが、実際にはそれほど重視されてはいません。

なぜなら、返済負担率のところで年収や経常利益に対する返済額の割合をチェックしているからです。年収や経常利益が少額であれば、返済負担率が高くなるので、どちらにしろ審査には通らないということになります。

他社借入件数、他社借入金額

「他の銀行やノンバンクから、どのくらいの件数・どのくらいの金額の借入があるのか?」も審査の要件となります。

同じ総額200万円の借入がある方でも

- 1社から200万円 → 1社からそれだけ評価されているのであれば信用力が高い

- 5社から200万円 → 1社40万円程度しか貸してくれない状態で5社から借りていると貸し倒れリスクが大きい

と考えるのです。

借入件数が多ければ多いほど、不動産担保ローンの審査ではマイナスの評価となります。

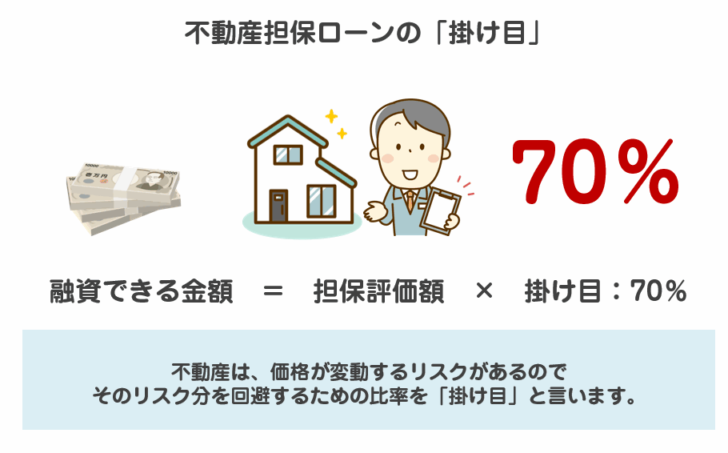

金融機関のリスク設定(担保掛目、融資掛目)

前述した方法で不動産の担保価値が算出できましたが「不動産担保価値 = 融資可能額」にはなりません。

なぜなら、

- 災害による価格下落

- 建物の焼失、損壊リスク

- 経済状況に影響される家賃下落、地価下落

- 風評被害、地域要因での地価下落

・・・

など不動産の価格というのは、大きく変動するリスクがあるからです。

- 震災が起これば土地価格は何十分の一に下落しますし、

- 豊洲市場のようにニュースになる悪評が広まって価値が下落する可能性もあります。

- バブル時代と比較すれば不況で不動産価格は5分の1、10分の1になりました。

そのため、不動産担保ローンでは「掛目(かけめ)」という割合を不動産担保価値に掛けて、融資可能額を算出するのです。

不動産の担保価値:1億円

- 掛目 70%の不動産担保ローンA社 → 7000万円借りられる

- 掛目 85%の不動産担保ローンB社 → 8500万円借りられる

- 掛目100%の不動産担保ローンC社 → 1億円借りられる

となります。

ですが

- 銀行:70%

- ノンバンク:70%~100%

という形になっていて、ノンバンクの場合は担保評価額100%の借入ができる不動産担保ローンもあるのです。

不動産担保ローン審査の判断

上記で説明した3つのポイント

- 不動産担保の担保価値の審査

- 融資をする人、会社の信用力の審査

- 金融機関のリスク設定(担保掛目、融資掛目)

を勘案して総合的に「融資できるかどうか?」と「融資可能額」がジャッジされるのです。

例えば

- 融資する人の信用力は高いけど、田舎の土地だから不動産担保の担保価値が50万円しかなく、売れる見込みも少ないから不動産担保ローンの融資はできない。

- 不動産担保の価値は1,000万円と十分だけれども、3年前に自己破産しているので、不動産担保ローンの融資はできない。

とジャッジされることになります。

しかし、完全に自動的に審査が行われる無担保ローン(カードローン、ビジネスローン)とは違って、不動産担保ローンは、ある程度アナログな審査方式になっています。

そのため

- 家族の方が保証人になってくれるならいいよ。

- 掛目を50%ぐらいに落とすのであれば融資できるよ。

と言った、柔軟な交渉、提案も可能なケースが少なくありません。

審査の甘い不動産担保ローン会社はこちら

おすすめの不動産担保ローン会社はこちら

不動産担保ローンのよくある質問

Q.不動産担保ローンの審査に落ちてしまった場合はどうすれば良いでしょうか?

当然、不動産担保ローンの審査に落ちてしまうことも往々にしてあります。しかし、ここであきらめる必要はありません。

からです。

無担保のカードローン、ビジネスローンとは違って、不動産担保ローンでは、物件の査定があったり、掛け目の設定があったり、変動要素が大きく、アナログの審査が主流だからこそ、不動産担保ローン会社によって、審査基準が大きく異なるのです。

審査基準が異なれば、A社に審査が落ちても、B社、C社なら、まったく同じ条件でも審査に通る可能性はあるのです。

審査の甘い不動産担保ローン業者はこちら

不動産担保ローンの審査落ち対策はこちら

Q.不動産担保ローンの審査期間ってどのくらいかかりますか?

不動産担保ローンの審査には

- 仮審査

- 本審査

の2つのステップがあり、かかる審査期間の相場は

- 仮審査:数時間

- 本審査:3日~1週間

となっています。

仮審査は、住所などの情報がわかれば、すぐに机上査定で計算できるので、申し込んだその日のうちに結果を連絡してもらえることが多くなっています。

本審査は、「現地調査」が必要になるため、調査をする従業員や鑑定士との日程調整も含め、早ければ3日、遅くても1週間~10日で結果が出るものです。

まとめ

不動産担保ローンの審査では

- 不動産担保の担保価値の審査

- 融資をする人、会社の信用力の審査

- 金融機関のリスク設定(担保掛目、融資掛目)

3つの視点から審査が行われます。

不動産担保ローンの審査というのは、申込む金融機関によってかなりの違いが出るものなのです。不動産担保ローンの審査に落ちたとしても、落ち込む必要はなく、他の不動産担保ローンに申し込めば簡単に審査に通ることも少なくありません。前述した審査項目を再確認しながら、審査に通る不動産担保ローンを見つけましょう。

【2022年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング

【2022年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング

「不動産担保ローンの審査に落ちてしまったんだけど、審査落ちの理由は教えてくれないの?」

「不動産担保ローンの審査基準を教えてください。」