不動産担保ローン比較。FPが不動産担保ローンの選び方を解説

不動産担保ローン比較

- タブをクリックすると比較すべき項目が変わります。

- 見出しをクリックすると並び替えができます。

| 人気ランキング | 不動産担保ローン名 | 本社所在地 | 下限金利 | 上限金利 | 事務手数料(税込) | 金利タイプ | 融資金額最大 | 融資スピード | 最長返済期間 |

|---|---|---|---|---|---|---|---|---|---|

| 1位 | SBIエステートファイナンス不動産担保ローン/不動産担保ローン | 東京都 | 3.70% | 7.80% (みずほ銀行が公表する短期プライムレート+1.575%~5.675%)※お借入れ後の適用年率は年2回見直しを行います。 | 融資金額の2.20%~2.75% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 | 変動金利 | 100,000万円 | お申し込みから最短翌日融資 | 420ヵ月 (1年~35年・12回~420回) |

| 2位 | 東京スター銀行スター不動産担保ローン | 東京都 | 1.26% | 9.45% | 融資金額の2.2% | 変動金利、固定金利(3年、5年、10年)選択可能(年1.30%~8.95%) | 10,000万円 | 1週間以内に審査結果ご連絡 | 240ヶ月 |

| 3位 | セゾンファンデックス/事業者向け不動産担保ローン | 東京都 | 3.15% | 9.90% | 融資金額の2.2%※調査料含む(訪問契約の場合+2.2~4.4万円) | 変動金利(年3.15%~4.95%)、固定金利(年4.5%~9.9%)審査によって決定 | 100,000万円 | 最短3営業日審査回答/融資最短1週間 | 300ヶ月 |

| 4位 | AGビジネスサポート不動産担保ローン | 東京都 | 2.99% | 14.80% | 融資金額の0%~3.0% | 固定金利 | 100万円~5億円 | 最短3日 | 360ヵ月 元金一括返済:最長30年(360回以内) 元利均等返済:最長30年(360回以内) |

| 5位 | 住信SBIネット銀行不動産担保ローン | 東京都 | 3.45% | 9.40% | 融資金額の2.2% | 変動金利 | 10,000万円 | 約1ヶ月 | 300ヶ月 |

| 人気ランキング | 不動産担保ローン名 | 本社所在地 | 下限金利 | 上限金利 | 申込み可能エリア | 申込み可能年齢 | その他の申込み条件 | 担保 | 家族保有不動産の担保可否 | 保証人 |

|---|---|---|---|---|---|---|---|---|---|---|

| 1位 | SBIエステートファイナンス不動産担保ローン/不動産担保ローン | 東京都 | 3.70% | 7.80% (みずほ銀行が公表する短期プライムレート+1.575%~5.675%)※お借入れ後の適用年率は年2回見直しを行います。 | 関東1都3県(埼玉県、千葉県、東京都、神奈川県)、関西2府4県(滋賀県、京都府、大阪府、兵庫県、奈良県、和歌山県) | - | 最新の貸付条件はこちら | 不動産 | ○親族、経営する会社の役員 | 連帯保証人を必要とする場合もございます。 |

| 2位 | 東京スター銀行スター不動産担保ローン | 東京都 | 1.26% | 9.45% | 全国 | 20歳~69歳 | 年収200万円以上の方 | 土地・建物に根抵当権設定 | ○配偶者、実父母、実兄弟姉妹の所有する不動産 | 原則不要。担保提供者の連帯保証が必要 |

| 3位 | セゾンファンデックス/事業者向け不動産担保ローン | 東京都 | 3.15% | 9.90% | 全国 | 個人事業主は満20歳以上70歳以下、完済時85歳未満 | - | 土地・建物に抵当権設定 | ○代表者の親族(三親等以内)が所有する不動産 | 原則不要。担保提供者の連帯保証が必要。法人の場合は法人経営者の連帯保証が必要 |

| 4位 | AGビジネスサポート不動産担保ローン | 東京都 | 2.99% | 14.80% | 全国 | - | 他の商品でお取引がある方 | 土地・建物に根抵当権設定 | ○ | 原則不要。※担保提供者及び法人契約の場合は代表者様に原則連帯保証をお願いします。 |

| 5位 | 住信SBIネット銀行不動産担保ローン | 東京都 | 3.45% | 9.40% | 全国 | 完済時年齢~75歳 | - | 土地・建物に根抵当権設定 | - | 原則不要 |

| 人気ランキング | 不動産担保ローン名 | 本社所在地 | 下限金利 | 上限金利 | 事務手数料(税込) | 金利タイプ | 融資金額最大 | 融資スピード | 最長返済期間 |

|---|---|---|---|---|---|---|---|---|---|

| 1位 | SBIエステートファイナンス不動産担保ローン/不動産担保ローン | 東京都 | 3.70% | 7.80% (みずほ銀行が公表する短期プライムレート+1.575%~5.675%)※お借入れ後の適用年率は年2回見直しを行います。 | 融資金額の2.20%~2.75% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 | 変動金利 | 100,000万円 | お申し込みから最短翌日融資 | 420ヵ月 (1年~35年・12回~420回) |

| 2位 | 東京スター銀行スター不動産担保ローン | 東京都 | 1.26% | 9.45% | 融資金額の2.2% | 変動金利、固定金利(3年、5年、10年)選択可能(年1.30%~8.95%) | 10,000万円 | 1週間以内に審査結果ご連絡 | 240ヶ月 |

| 5位 | 住信SBIネット銀行不動産担保ローン | 東京都 | 3.45% | 9.40% | 融資金額の2.2% | 変動金利 | 10,000万円 | 約1ヶ月 | 300ヶ月 |

| 6位 | つばさコーポレーション不動産スーパーサポートローン | 東京都 | 3.80% | 7.80% | 融資金額の0%~2.2% | 固定金利 | - | 最短3日 | 360ヶ月 |

| 8位 | 総合マネージメントサービス不動産担保ローン | 東京都 | 3.40% | 9.80% | 融資金額の1.1%~5.5% | 固定金利 | 50,000万円 | 最短即日 | 420ヶ月 |

| 人気ランキング | 不動産担保ローン名 | 本社所在地 | 下限金利 | 上限金利 | 事務手数料(税込) | 金利タイプ | 融資金額最大 | 融資スピード | 最長返済期間 |

|---|---|---|---|---|---|---|---|---|---|

| 1位 | SBIエステートファイナンス不動産担保ローン/不動産担保ローン | 東京都 | 3.70% | 7.80% (みずほ銀行が公表する短期プライムレート+1.575%~5.675%)※お借入れ後の適用年率は年2回見直しを行います。 | 融資金額の2.20%~2.75% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 | 変動金利 | 100,000万円 | お申し込みから最短翌日融資 | 420ヵ月 (1年~35年・12回~420回) |

| 3位 | セゾンファンデックス/事業者向け不動産担保ローン | 東京都 | 3.15% | 9.90% | 融資金額の2.2%※調査料含む(訪問契約の場合+2.2~4.4万円) | 変動金利(年3.15%~4.95%)、固定金利(年4.5%~9.9%)審査によって決定 | 100,000万円 | 最短3営業日審査回答/融資最短1週間 | 300ヶ月 |

| 4位 | AGビジネスサポート不動産担保ローン | 東京都 | 2.99% | 14.80% | 融資金額の0%~3.0% | 固定金利 | 100万円~5億円 | 最短3日 | 360ヵ月 元金一括返済:最長30年(360回以内) 元利均等返済:最長30年(360回以内) |

| 6位 | つばさコーポレーション不動産スーパーサポートローン | 東京都 | 3.80% | 7.80% | 融資金額の0%~2.2% | 固定金利 | - | 最短3日 | 360ヶ月 |

| 7位 | クラウドバンク・フィナンシャルサービス不動産担保ローン | 東京都 | 6.00% | 15.00% | 無料 | 変動金利 | 100,000万円 | - | 60ヶ月 |

| 人気ランキング | 不動産担保ローン名 | 本社所在地 | 下限金利 | 上限金利 | 事務手数料(税込) | 金利タイプ | 融資金額最大 | 融資スピード | 最長返済期間 |

|---|---|---|---|---|---|---|---|---|---|

| 1位 | SBIエステートファイナンス不動産担保ローン/不動産担保ローン | 東京都 | 3.70% | 7.80% (みずほ銀行が公表する短期プライムレート+1.575%~5.675%)※お借入れ後の適用年率は年2回見直しを行います。 | 融資金額の2.20%~2.75% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 | 変動金利 | 100,000万円 | お申し込みから最短翌日融資 | 420ヵ月 (1年~35年・12回~420回) |

| 2位 | 東京スター銀行スター不動産担保ローン | 東京都 | 1.26% | 9.45% | 融資金額の2.2% | 変動金利、固定金利(3年、5年、10年)選択可能(年1.30%~8.95%) | 10,000万円 | 1週間以内に審査結果ご連絡 | 240ヶ月 |

| 3位 | セゾンファンデックス/事業者向け不動産担保ローン | 東京都 | 3.15% | 9.90% | 融資金額の2.2%※調査料含む(訪問契約の場合+2.2~4.4万円) | 変動金利(年3.15%~4.95%)、固定金利(年4.5%~9.9%)審査によって決定 | 100,000万円 | 最短3営業日審査回答/融資最短1週間 | 300ヶ月 |

| 4位 | AGビジネスサポート不動産担保ローン | 東京都 | 2.99% | 14.80% | 融資金額の0%~3.0% | 固定金利 | 100万円~5億円 | 最短3日 | 360ヵ月 元金一括返済:最長30年(360回以内) 元利均等返済:最長30年(360回以内) |

| 5位 | 住信SBIネット銀行不動産担保ローン | 東京都 | 3.45% | 9.40% | 融資金額の2.2% | 変動金利 | 10,000万円 | 約1ヶ月 | 300ヶ月 |

| 人気ランキング | 不動産担保ローン名 | 本社所在地 | 下限金利 | 上限金利 | 事務手数料(税込) | 金利タイプ | 融資金額最大 | 融資スピード | 最長返済期間 |

|---|---|---|---|---|---|---|---|---|---|

| 2位 | 東京スター銀行スター不動産担保ローン | 東京都 | 1.26% | 9.45% | 融資金額の2.2% | 変動金利、固定金利(3年、5年、10年)選択可能(年1.30%~8.95%) | 10,000万円 | 1週間以内に審査結果ご連絡 | 240ヶ月 |

| 11位 | 楽天銀行不動産担保ローン | 東京都 | 2.49% | 11.25% | 融資金額の2.2%(最低38,500円) | 固定金利(5年で金利見直し) | 10,000万円 | 約1ヶ月 | 300ヶ月 |

| 33位 | オリックス銀行不動産担保ローン | 東京都 | 2.18% | 4.18% | 融資金額の1.1% | 変動金利 | 20,000万円 | 約1ヶ月 | 420ヶ月 |

| 5位 | 住信SBIネット銀行不動産担保ローン | 東京都 | 3.45% | 9.40% | 融資金額の2.2% | 変動金利 | 10,000万円 | 約1ヶ月 | 300ヶ月 |

| 37位 | みずほ銀行不動産担保ローン/みずほホームエクイティローン | 東京都 | 2.98% | 2.98% | - | 変動金利 | 1,000万円 | 約1ヶ月 | 12ヶ月 |

| 人気ランキング | アパートローン名 | サービスエリア | 最大融資額 | 借入期間 | 変動金利(下限)目安 | 変動金利(上限)目安 | 固定10年金利(下限)目安 | 固定10年金利(上限)目安 |

|---|---|---|---|---|---|---|---|---|

| 2位 | みずほ銀行/アパートローン | 全国 | 物件担保評価額による | 原則、耐用年数内 | 1.00% | 2.50% | 3.10% | 3.10% |

| 3位 | 三井住友銀行/アパートローン | 全国 | 物件担保評価額による | 原則、耐用年数内 | 1.00% | 2.50% | 3.25% | 3.25% |

| 4位 | 三菱UFJ銀行/アパートローン | 全国 | 物件担保評価額による | 原則、耐用年数内 | 1.00% | 2.50% | - | - |

| 5位 | りそな銀行/アパート・マンションローン | 全国 | 物件担保評価額による | 原則、耐用年数内 | 1.00% | 2.50% | 3.15% | 3.15% |

| 6位 | 千葉銀行/金利選択型アパートローン | 千葉県,東京都,茨城県,神奈川県 | 物件担保評価額による | 35年以内 | 1.20% | 2.00% | 3.25% | 3.25% |

不動産担保ローン注目記事

不動産担保ローン体験談

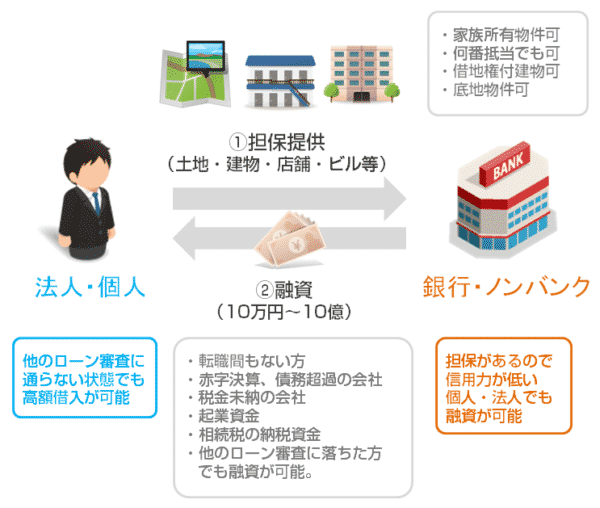

不動産担保ローンとは?

不動産担保ローンとは「土地」「建物」「マンション」「店舗」「ビル」「オフィス」「駐車場」「工場」「ホテル」などの不動産を担保にしてお金を借りるローンのことです。個人の方、個人事業主の方、法人経営者の方、誰でも不動産担保ローンは利用することが可能です。

担保となる不動産があれば、最高で数億円という高額な借り入れも可能になりますし、他のローン審査が通らない信用力の低い個人(転職直後、無職、返済事故あり)・法人(赤字決算、債務超過)でも借り入れが可能です。不動産担保ローンを利用する唯一の条件は「担保となる不動産を所有していること」です。家族が所有している不動産を担保にすることも可能です。

資金使途としては「投資用」「事業用」「借り換え・おまとめ」「相続資金」等が主になりますが基本的には「使途自由」です。近年、高金利のカードローンからの借り換え、おまとめ目的で低金利の不動産担保ローンを活用するケースが増えています。

担保になる不動産

不動産はどんなものが担保になるの?

- 土地

- 戸建て

- マンション

- ビル

- 区分マンション

- 店舗

- ホテル

- 駐車場

- 工場

- 農地

・・・

しかし、注意しなければならないのは「金融機関が担保である不動産を売却しようとしたときに、売却できる不動産でないと担保にならない」ということです。

「担保」というのは、「万が一返済がなかった場合に担保を売却して、貸したお金の回収に充てる役割のもの」ですから、売れない担保(不動産)は担保の役割を果たさないのです。

例えば

- 接道していない土地

接道していない土地には建物を建てることができません。つまり、売りに出しても買い手がつかない可能性が高いのです。

- 崖地など災害の可能性が高い土地

崖地など災害の可能性が高い土地も買い手がつかない可能性が高いのです。

他にも

- 離島の不動産

- 建築に自治体の許可が必要な不動産

などが該当します。

また、借りられる金額は下がる可能性が高いですが

上記の場合も、不動産担保ローンは利用可能です。

上記の条件の不動産は、担保価値と言う意味では、通常の不動産よりも安く値付けされてしまうのですが、それでも売れるため、担保として使えるのです。

本人所有の不動産でなくても良い!

意外かもしれませんが、実は

のです。

不動産担保ローンによっても、「担保にできる不動産の所有者の範囲」が異なりますが

- 本人

- 配偶者

- 実父母

- 実兄弟姉妹

- 3親等以内の親族

- 経営する会社の役員

- 第三者ならだれでも

と、上記の所有者の不動産であれば、担保として不動産担保ローンを利用することが可能です。親の名義の不動産を利用するケースが多いです。

不動産担保ローンで借りたお金は何に使っても良いの?

個人向けの不動産担保ローンの場合

「事業性資金」以外には何に利用しても構いません。

- 生活費

- 自動車の購入

- 住宅の購入

- リフォーム・増築

- 医療費

- 教育資金

- 海外旅行費用

- 結婚費用

- 交際費

- 他のローンの返済(借り換え・おまとめ)

・・・

法人向けの不動産担保ローンの場合

事業性資金の資金調達に利用が可能です。事業性資金であれば何に使っても構いません。

- 運転資金

- 設備資金

- 起業資金、創業資金

- 仕入資金

- つなぎ資金

- 納税資金

- 融資の返済資金

- 新規事業立ち上げ資金

- 不動産売買の不動産仕入れ資金

- 投資用不動産の購入資金

・・・

個人事業主の不動産担保ローンの場合

事業性資金でも、プライベートな資金でも利用可能です。

不動産担保ローンを利用するメリット

1.担保があるからこそ好条件の借入ができる

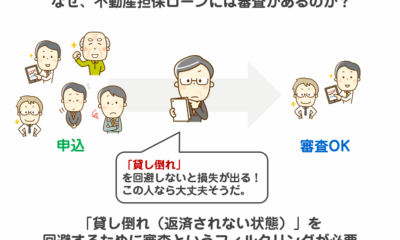

無担保ローンである「カードローン」や「ビジネスローン」と比較すると、担保がある分、金融機関としても、万が一返済が滞れば担保を売却して融資したお金を回収できるメリットがあります。つまり、金融機関側の貸し倒れリスクが低い分、借入の条件が良くなるのです。

不動産担保があるからこその好条件

- 金利が低金利

- 借入期間が最長35年(420か月)と長期

- 借入期間が長期になるので毎月の返済負担が少ない

- 最高10億円までの借入が可能

- 審査が無担保ローンより甘い

というメリットがあります。

低金利の不動産担保ローンはこちら

2.担保があるからこそ審査も通りやすい

無担保ローンである「カードローン」や「ビジネスローン」と比較すると、担保がある分、金融機関の貸し倒れリスクが低くなります。

ことを意味しています。

- カードローン審査に落ちた方

- 返済事故を起こしている方

- 債務整理や自己破産をしている方

- ビジネスローン審査に落ちた方

- 赤字決算の会社

- 税金未納の会社

- リスケ中の会社

- 銀行融資の審査に落ちた方

- 公的融資の審査に落ちた方

でも、不動産担保ローンであれば審査に通る可能性が出てくるのです。

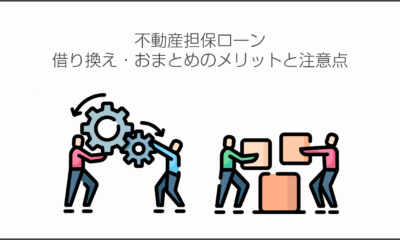

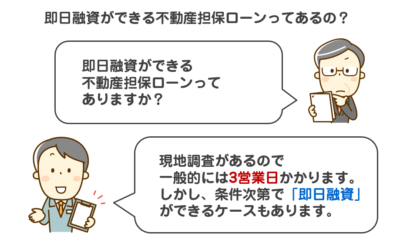

3.即日融資が可能

不動産担保ローンには、不動産の担保評価(現地調査)が必要になるので、スコアリングシステムによる自動審査が可能な無担保ローンと比較すると審査には時間がかかってしまいます。一般的には3営業日から1週間程度の時間がかかります。

それでも最近は「最短即日融資」ができる不動産担保ローンも増えてきています。

4.資金使途が自由

前述した通りですが、不動産担保ローンには「プライベート用の資金」と「ビジネス用の資金」の区別はありますが、基本的には資金使途は自由です。資金使途が縛られないため、生活費や会社の経営の運転資金などにも利用できるのです。

一部の不動産担保ローンでは「不動産の購入費用のみ」「相続費用のみ」という形で資金使途が限定されている不動産担保ローンもあるので注意が必要です。

5.担保・資金使途に応じて様々な種類の不動産担保ローンがある

不動産担保ローンには、担保や資金使途に応じて様々な種類に分類されます。

- 資金使途自由 → 不動産担保ローン(不動産担保フリーローン)

- 自宅担保 → 住宅ローン

- 別荘担保 → セカンドハウスローン

- 投資物件への投資資金 → アパートローン(不動産投資ローン)

- つなぎ資金 → つなぎローン

- 資産活用 → 不動産活用ローン

- 不動産売買 → 不動産売買ローン

- 民泊資金 → 民泊事業ローン

- 不動産の仕入れ資金 → 不動産事業ローン

- 不動産業者の転売資金 → 買取再販ローン

- 事業資金 → 不動産担保ビジネスローン

- 建売事業などの事業資金 → 戸建事業ローン

資金使途が限定されている不動産担保ローンほど、「低金利」「審査が甘い」「早期の借入可能」という傾向があります。

6.家族の所有する不動産も担保になる

申込者の三親等以内の家族所有の不動産も担保として不動産担保ローンを借りることができます。

三親等以内というのは

- 1親等:父母、子

- 2親等:祖父母、孫、兄弟姉妹

- 3親等:曾祖父母、曾孫、おじ・おば、おい・めい

ですが、不動産担保ローンによっては、「2親等まで」とか「ご本人所有の不動産のみ」等違いがあります。

また、法人向けの不動産担保ローンの場合は

- 同じ会社の役員

の所有する不動産も対象になります。

また、不動産担保ローンによっては、家族でも、同じ経営する会社の役員でもない、第三者の不動産を担保にすることができます。

- カードローンの返済が厳しいので親の持っている不動産を担保にして、低金利の不動産担保ローンに借り換える

- 相続対策で親のマンションを担保にして、別のマンションを購入する

- 経営が厳しいので役員の弟の所有する不動産を担保に資金調達をする

という使い方もできるのです。

7.保証人不要

不動産が担保になるため保証人は不要になります。

ただし、法人名義で不動産担保ローンを利用する場合は経営者が法人の帯保証人になる必要があります。また、ご家族の不動産を担保にする場合も、第三者の保有する不動産を担保にする場合も、連帯保証人になってもらう必要があります。

不動産担保ローンを利用するデメリット

1.返済ができなければ担保の不動産は売られてしまう

「担保」という性質上、不動産担保ローンの返済が滞ってしまえば、債権者である金融機関の判断で「担保である不動産が売却されてしまう」リスク・デメリットがあります。

2.諸費用が発生する

不動産担保ローンは、無担保ローンのカードローンやビジネスローンと違って「不動産鑑定」「登記」という作業が必要になってしまいます。「不動産鑑定」「登記」にかかる実費に関しては利用者負担になるのです。

発生する諸費用

- 事務手数料

- 不動産鑑定費用

- 印紙代

- 抵当権、根抵当権の登記費用

- 抵当権、根抵当権の登記抹消費用

- 登記に関する司法書士報酬

- 火災保険料又は家財保険(質権設定の為)

概ね上記の諸費用が発生します。

※諸費用も含めて、不動産担保ローンの金利は、利息制限法の範囲に限定されます。(100万円以上の不動産担保ローンの場合は、上限金利が15.0%以下です。)

3.審査スピードは無担保ローンと比較すると遅い

前述した通りで不動産担保ローンでも、即日融資が可能な金融機関が増えてきています。しかし、不動産の担保評価(不動産鑑定)は必要不可欠なので、審査が自動化されているカードローンやビジネスローンのように最短30分審査というわけにはいかないのです。不動産鑑定の場合は、現地調査が必要になるため、鑑定士や担当者のスケジュールと利用者のスケジュールを合わせる必要があるため、それで数日遅れてしまうことも少なくないのです。

最短即日融資と書いてある不動産担保ローンでも、翌営業日以降に持ち越される可能性があることに注意が必要です。

不動産担保ローンを比較するコツ

1.銀行よりも、不動産担保ローン専門会社が狙い目

不動産担保ローンを比較するときには大手都市銀行や地方銀行はおすすめしません。なぜなら、大手都市銀行や地方銀行は不動産担保ローンを取り扱っていないところも多いのが現状です。

- 三菱UFJ銀行:取扱なし

- 三井住友銀行:取扱なし

- みずほ銀行:賃貸経営向けのアパートローンのみ

- 千葉銀行:取扱なし

- 横浜銀行:賃貸経営向けのアパートローン・大型フリーローン

- 埼玉りそな銀行:取扱なし

不動産担保ローンを取り扱っていたとしても、賃貸経営をする方向けのマンション(アパート)購入資金のみが利用できるアパートローンぐらいなのです。

2.個人向けか?法人向けか?を確認する

不動産担保ローンは資金使途自由のローンですが、「個人向けの不動産担保ローン」と「法人向けの不動産担保ローン」には違いがあるのです。

- 個人向け不動産担保ローン → プライベート資金で使途自由(事業資金には利用できない)

- 法人向け不動産担保ローン → 事業性資金で使途自由(プライベート資金には利用できない)

- 個人事業主向け不動産担保ローン → 事業性資金も、プライベート資金も、使途自由

です。

- 銀行不動産担保ローン → 個人向け

- 不動産担保ローン専門会社の不動産担保ローン → 法人向け、個人事業主向け、個人向け

という傾向があります。

3.上限金利が低金利の不動産担保ローンを選ぶ

不動産担保ローンは「不動産担保の質」によって、審査の評価が大きく変わってきます。審査の評価が変わってくるということは、適用金利も変わってくるということです。

しかし、傾向としては、上限金利が低金利の不動産担保ローンは相対的に適用金利も低金利になる傾向があります。

4.事務手数料をチェックする

不動産担保ローンは「事務手数料」が発生するローンです。

どうしても、不動産担保ローンを比較するときには金利に注目してしまいがちなのですが、事務手数料こそ、各社で大きな違いがあるのです。

- 事務手数料:0円

の不動産担保ローンもあれば

- 事務手数料:融資金額の3.3%

という不動産担保ローンもあるのです。

融資金額の3.3%だと、1000万円の借り入れでも33万円になってしまうのでそれなりのコスト負担になってしまいます。

5.複数の不動産担保ローンに申し込む

不動産担保ローンの担保評価の方法は金融機関によって異なります。

同じ不動産を持っていたとしても

- A社:1,000万円の担保評価

- B社:800万円の担保評価

- C社:750万円の担保評価

ということになるのです。

不動産担保の担保評価方法は

土地であれば「路線価」

路線価/財産評価基準書|国税庁

http://www.rosenka.nta.go.jp/index.htm

建物であれば「再調達価格」に法定耐用年数を加味したもの

国税庁/耐用年数(建物・建物附属設備)

https://www.keisan.nta.go.jp/kyoutu/ky/sm/top

をベースに計算されます。

また、不動産担保ローンには「掛目」という考え方があります。

「掛目」とは

不動産担保の場合「掛目:70%」が相場となっていますが、これも金融機関によって異なるのです。

- 銀行A社 掛目:75% → 担保評価: 800万円 × 75% → 600万円まで貸せる

- 銀行B社 掛目:65% → 担保評価: 800万円 × 65% → 520万円まで貸せる

- 銀行C社 掛目:90% → 担保評価: 800万円 × 90% → 720万円まで貸せる

担保評価額が同じだとしても、その金融機関の不動産担保の「掛目」が違っていたら、借りられる金額も変わってくるのです。

不動産担保ローンは、借りられる金額が金融機関の「担保評価」「掛目」によって、大きく変わってきます。

また、借りられる金額は審査してみないとわからないものです。

だからこそ、1社に申込んで「担保評価・融資可能額の提示に納得がいかない。」となる前に、はじめから、2、3社は候補をピックアップしておいて、必要であれば同時に複数の不動産担保ローンに申込むことも必要なのです。

6.不動産担保の評価が高い不動産担保ローンの方が低金利になる!

さらに言えば、不動産担保ローンの金利を低金利にするためにも、複数の不動産担保ローンの評価を聞くべきです。

というのも、不動産担保ローンの金利設定というのは

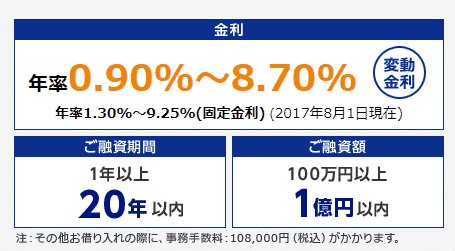

例:東京スター銀行不動産担保ローン/2017年8月時点

- 変動金利:年率0.90%~8.70%

- 固定金利:年率1.30%~9.25%

というように適用される金利の幅が大きくとられています。

- 0.90%が適用されるのか?

- 8.70%が適用されるのか?

では、約10倍も金利が変わってくるのです。

保全率とは

のことです。

例:500万円の借入をしたいので、1000万円で購入した中古マンションを担保に不動産担保ローンを申込むという場合

不動産担保ローン会社A社:800万円と査定

- 保全率 = 800万円 / 500万円 = 160%

不動産担保ローン会社B社:600万円と査定

- 保全率 = 600万円 / 500万円 = 120%

不動産担保ローン会社C社:400万円と査定

- 保全率 = 400万円 / 500万円 = 80%

と、担保評価額によって、保全率が大きく変わってきてしまうのです。

不動産担保ローン会社A社の保全率:160%

不動産担保ローン会社B社の保全率:120%

不動産担保ローン会社C社の保全率:80%

必要書類などは基本的に同じですので、一回に複数社に申し込む方が手間がかからないのです。

不動産担保ローンおすすめランキング/2026年3月最新

SBIエステートファイナンス不動産担保ローン

SBIエステートファイナンス不動産担保ローンとは

SBIエステートファイナンス不動産担保ローンは、SBIグループのSBIエステートファイナンス株式会社が提供している個人・法人・不動産事業者向けの不動産担保ローンです。SBIエステートファイナンス株式会社は、関東1都3県(埼玉県、千葉県、東京都、神奈川県)、関西2府4県(滋賀県、京都府、大阪府、兵庫県、奈良県、和歌山県)に特化してサービス提供しています。

SBIエステートファイナンス不動産担保ローンは、SBIグループのSBIエステートファイナンス株式会社が提供している個人・法人・不動産事業者向けの不動産担保ローンです。SBIエステートファイナンス株式会社は、関東1都3県(埼玉県、千葉県、東京都、神奈川県)、関西2府4県(滋賀県、京都府、大阪府、兵庫県、奈良県、和歌山県)に特化してサービス提供しています。

1996年創業で20年以上の事業歴があるため、膨大な融資実績に裏打ちされたスピーディーなご提案と独自審査基準による解決力に自信を持っている不動産担保ローン会社です。

SBIエステートファイナンス不動産担保ローンの大きな特徴は「年間5,000件以上の相談実績」「東証プライム上場企業の子会社、SBIグループの不動産担保ローン会社としての信頼性」「独自審査基準での与信・不動産評価」「仮審査結果は最短即日回答、申し込みから最短翌日融資というスピード対応」「最大10億円の融資が可能」「仕入資金ローン・売却つなぎローン・不動産担保ローン・不動産投資ローン・住宅ローンと幅広い商品ラインナップ」「本人以外の配偶者、実父母、実兄弟姉妹、経営会社の役員の所有不動産も利用可能」「借り換えやおまとめ利用も可能」という点が挙げられます。

20年以上の事業歴、年間5,000件以上の相談実績があり融資ノウハウが積みあがっているからこそ、独自審査基準での与信・不動産評価が可能になっています。他の不動産担保ローン会社では審査が通らない、築古物件、既存不適格物件、2番抵当、赤字決算、開業資金などでも、審査の土台に乗せられるのです。融資の柔軟性は、業界トップクラスと言っていいでしょう。

また、仮審査結果は最短即日回答、申し込みから最短翌日融資というスピード対応が可能になるため、時間的な余裕がない方にもおすすめできる不動産担保ローンとなっています。

【不動産担保ローン体験談】SBIエステートファイナンス不動産担保ローン/長期融資で300万円借りたら、金利が3.5%と驚くほど低金利だった。

【不動産担保ローン体験談】SBIエステートファイナンス不動産担保ローン/長期融資で300万円借りたら、金利が3.5%と驚くほど低金利だった。

【不動産投資ローン体験談】SBIエステートファイナンスの不動産投資ローン【LTV50】でビル投資の資金7,000万円を調達

【不動産投資ローン体験談】SBIエステートファイナンスの不動産投資ローン【LTV50】でビル投資の資金7,000万円を調達

SBIエステートファイナンス不動産担保ローン商品概要

| 不動産担保ローン名 | SBIエステートファイナンス不動産担保ローン/不動産担保ローン | SBIエステートファイナンス不動産担保ローン/住宅ローン | SBIエステートファイナンス不動産担保ローン/売却つなぎローン | SBIエステートファイナンス不動産担保ローン/不動産投資ローン | SBIエステートファイナンス不動産担保ローン/仕入資金ローン | SBIエステートファイナンス不動産担保ローン/買取再販ローン |

| 本社所在地 | 東京都 | 東京都 | 東京都 | 東京都 | 東京都 | 東京都 |

| プラン名 | 不動産担保ローン | 住宅ローン | 売却つなぎローン | 不動産投資ローン | 仕入資金ローン | 買取再販ローン |

| 下限金利 | 3.70% | 4.20% | 3.70% | 3.70% | 3.90% | 4.50% |

| 上限金利 | 7.80% (みずほ銀行が公表する短期プライムレート+1.575%~5.675%)※お借入れ後の適用年率は年2回見直しを行います。 | 5.40% (みずほ銀行が公表する短期プライムレート+2.075%~3.275%)※お借入れ後の適用年率は年2回見直しを行います。 | 7.80% | 7.80% (みずほ銀行が公表する短期プライムレート+1.575%~5.675%)※お借入れ後の適用年率は年2回見直しを行います。 | 7.60% | 4.50% |

| 事務手数料(税込) | 融資金額の2.20%~2.75% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 | 融資金額の2.20% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 | 融資金額の1.10%~3.30% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 | 融資金額の2.20%~2.75% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 | 融資金額の1.10%~3.30% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 | 融資金額の2.75% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 |

| 融資金額最大 | 100,000万円 | 100,000万円 | 100,000万円 | 100,000万円 | 100,000万円 | 8,000万円 |

| 個人利用 | ○ | ○マイホームの購入資金 | ○ | ○投資用不動産の購入資金 | - | - |

| 事業性資金利用 | ○ | - | ○ | ○投資用不動産の購入資金 | ○不動産事業者 | ○不動産事業者 |

| おまとめ・借り換え利用 | ○ | - | ○ | - | - | - |

| 融資スピード | お申し込みから最短翌日融資 | お申し込みから最短翌日融資 | お申し込みから最短翌日融資 | お申し込みから最短翌日融資 | お申し込みから最短翌日融資 | お申し込みから最短翌日融資 |

| 最長返済期間 | 420ヵ月 (1年~35年・12回~420回) | 420ヵ月 (1年~35年・12回~420回) | 12ヵ月 (1ヶ月~12ヶ月・1回~12回) | 420ヵ月 (1年~35年・12回~420回) | 18ヵ月 (1ヶ月~18ヶ月・1回~18回) | 12ヵ月 (1ヶ月~12ヶ月・1回) |

| 申込み可能エリア | 関東1都3県(埼玉県、千葉県、東京都、神奈川県)、関西2府4県(滋賀県、京都府、大阪府、兵庫県、奈良県、和歌山県) | 関東1都3県(埼玉県、千葉県、東京都、神奈川県)、関西2府4県(滋賀県、京都府、大阪府、兵庫県、奈良県、和歌山県) | 関東1都3県(埼玉県、千葉県、東京都、神奈川県)、関西2府4県(滋賀県、京都府、大阪府、兵庫県、奈良県、和歌山県) | 関東1都3県(埼玉県、千葉県、東京都、神奈川県)、関西2府4県(滋賀県、京都府、大阪府、兵庫県、奈良県、和歌山県) | 関東1都3県(埼玉県、千葉県、東京都、神奈川県)、関西2府4県(滋賀県、京都府、大阪府、兵庫県、奈良県、和歌山県) | 関東1都3県(埼玉県、千葉県、東京都、神奈川県)、関西2府4県(滋賀県、京都府、大阪府、兵庫県、奈良県、和歌山県) |

東京スター銀行スター不動産担保ローン

東京スター銀行スター不動産担保ローンとは

東京スター銀行スター不動産担保ローンは、東京スター銀行が提供している個人向けの不動産担保ローンです。東京スター銀行は、東京都に本店を置く第二地方銀行です。

東京スター銀行スター不動産担保ローンは、東京スター銀行が提供している個人向けの不動産担保ローンです。東京スター銀行は、東京都に本店を置く第二地方銀行です。

個人向けの不動産担保ローンですので、借入資金は事業性資金を除いてプライベート資金に自由に利用することができます。借り換え利用・おまとめ利用も可能です。

東京スター銀行スター不動産担保ローンの大きな特徴は「上限金利がかなりの低金利であること」「銀行が提供する信頼性」「本人以外の配偶者、実父母、実兄弟姉妹の所有不動産も利用可能」「借り換えやおまとめ利用も可能」「変動金利と固定金利が選べる」という点が挙げられます。

上限金利が低金利の不動産担保ローンなので、高金利のカードローンやフリーローンで借入中の方の借り換えやおまとめ利用で活躍します。また、ご家族所有の不動産も不動産担保ローンの担保になるので、ご自身が不動産を持っていなくても、利用することができます。(担保にすることへのご家族の同意が必要です。)

住宅ローンと同じように変動金利と固定金利が選べるので、金利上昇リスクが不安な方は固定金利での利用も可能です。

年収200万円以上という利用条件があるもの、不動産担保ローンの中でも低金利設定なので、おすすめできる不動産担保ローンです。

東京スター銀行スター不動産担保ローン商品概要

| 金融機関名 | 株式会社東京スター銀行 |

| 本社所在地 | 東京都 |

| プラン名 | 不動産担保ローン/変動金利プラン |

| 下限金利 | 1.26% |

| 上限金利 | 9.45% |

| 事務手数料(税込) | 融資金額の2.2% |

| 融資金額最大 | 10,000万円 |

| 個人利用 | ○ |

| 事業性資金利用 | - |

| おまとめ・借り換え利用 | ○ |

| 融資スピード | 1週間以内に審査結果ご連絡 |

| 最長返済期間 | 240ヶ月 |

| 申込み可能エリア | 全国 |

つばさコーポレーション不動産スーパーサポートローン

つばさコーポレーション不動産スーパーサポートローンとは

つばさコーポレーション不動産スーパーサポートローンは、株式会社つばさコーポレーションが提供している法人・個人向けの不動産担保ローンです。株式会社つばさコーポレーションは不動産活用ローン、不動産売却つなぎローン、不動産一般ローン、不動産購入ローン、不動産スーパーサポートローンと不動産担保ローン専門のノンバンクとして幅広い商品を取り揃えています。

つばさコーポレーション不動産スーパーサポートローンは、株式会社つばさコーポレーションが提供している法人・個人向けの不動産担保ローンです。株式会社つばさコーポレーションは不動産活用ローン、不動産売却つなぎローン、不動産一般ローン、不動産購入ローン、不動産スーパーサポートローンと不動産担保ローン専門のノンバンクとして幅広い商品を取り揃えています。

法人、個人事業主の方は、借入資金は運転資金、つなぎ資金、起業資金、設備投資、仕入資金、従業員の給与支払い資金、納税資金など事業性資金の資金調達に利用することができます。個人の方は、事業性資金を除いてプライベート資金に自由に利用することができます。借り換え利用・おまとめ利用も可能です。

つばさコーポレーション不動産スーパーサポートローンの大きな特徴は「上限金利が7.8%と低金利の不動産担保ローン」「最長30年(360回)の返済期間」「元金一括返済、元利均等返済、元金自由返済が選べる」「借入額の明確な上限は決まっていない」「第2順位以下での融資も可能」「借り換え、おまとめ利用もできる」「掛目は70%程度」という点が挙げられます。

不動産担保ローン専門の事業者なので、専門スタッフが不動産の実地調査・評価してくれます。不動産担保の評価ノウハウや実績も多い為、比較的高い査定が期待できます。ただし、事務手数料が0.0%~2.1%発生するデメリットもあります。不動産活用ローンよりも好条件な不動産担保ローンと言えます。

つばさコーポレーション不動産スーパーサポートローン商品概要

| 金融機関名 | 株式会社つばさコーポレーション |

| 本社所在地 | 東京都 |

| プラン名 | 不動産スーパーサポートローン |

| 下限金利 | 3.80% |

| 上限金利 | 7.80% |

| 事務手数料(税込) | 融資金額の0%~2.2% |

| 融資金額最大 | - |

| 個人利用 | ○ |

| 事業性資金利用 | ○ |

| おまとめ・借り換え利用 | ○ |

| 融資スピード | 最短3日 |

| 最長返済期間 | 360ヶ月 |

| 申込み可能エリア | 全国 |

日宝不動産活用ローン

日宝不動産活用ローンとは

日宝不動産活用ローンは、日宝が提供している法人・個人向けの不動産担保ローンです。日宝は不動産担保ローンで33年の歴史がある会社で、住宅ローン、不動産担保ローン、有価証券、借地権、共有持分、底地等を担保とする有担保ローンなど不動産を中心としたローンサービスを提供しています。

日宝不動産活用ローンは、日宝が提供している法人・個人向けの不動産担保ローンです。日宝は不動産担保ローンで33年の歴史がある会社で、住宅ローン、不動産担保ローン、有価証券、借地権、共有持分、底地等を担保とする有担保ローンなど不動産を中心としたローンサービスを提供しています。

法人、個人事業主の方は、借入資金は運転資金、つなぎ資金、起業資金、設備投資、仕入資金、従業員の給与支払い資金、納税資金など事業性資金の資金調達に利用することができます。個人の方は、事業性資金を除いてプライベート資金に自由に利用することができます。借り換え利用・おまとめ利用も可能です。

日宝不動産活用ローンの大きな特徴は「33年の運営歴を誇る不動産担保ローン専門の会社」「最短即日融資が可能」「上限金利が10%を切る低金利」「最長30年の借入が可能」「最高5億円の融資が可能」「底地、借地、底地、担保提供、共有持分、再建築不可、調整地域でも融資可能」「抵当順位は問わない」という点が挙げられます。

不動産担保ローンとしては10%を切る低金利かつ即日融資が可能というのは不動産担保ローンの中でもトップクラスの好条件になっています。また、底地、借地、底地、担保提供、共有持分、再建築不可、調整地域でも融資可能、、抵当順位は問わないということですので、かなり担保になる不動産の対象は広くなります。

即日融資や担保条件が緩いのは、33年培った審査ノウハウがあるからこそと言っていいでしょう。不動産担保ローンの経験から来る審査ノウハウで、好条件の不動産担保ローンが実現しているのです。

日宝不動産活用ローン商品概要

| 金融機関名 | 日宝 |

| 本社所在地 | 東京都 |

| プラン名 | 不動産担保ローン |

| 下限金利 | 4.00% |

| 上限金利 | 9.90% |

| 事務手数料(税込) | - |

| 融資金額最大 | 50,000万円 |

| 個人利用 | ○ |

| 事業性資金利用 | ○ |

| おまとめ・借り換え利用 | ○ |

| 融資スピード | 最短即日~1週間 |

| 最長返済期間 | 360ヶ月 |

| 申込み可能エリア | 全国 |

中央リテール不動産担保ローン

中央リテール不動産担保ローンとは

中央リテール不動産担保ローンは、中央リテール株式会社が提供している法人・個人向けの不動産担保ローンです。中央リテール株式会社はおまとめローン、ビジネスローン、不動産担保ローン、証券担保ローン、リフォームローンなど幅広いローン商品を取り合うノンバンクです。運営歴は14年以上あり、信頼性の高い会社です。

中央リテール不動産担保ローンは、中央リテール株式会社が提供している法人・個人向けの不動産担保ローンです。中央リテール株式会社はおまとめローン、ビジネスローン、不動産担保ローン、証券担保ローン、リフォームローンなど幅広いローン商品を取り合うノンバンクです。運営歴は14年以上あり、信頼性の高い会社です。

法人、個人事業主の方は、借入資金は運転資金、つなぎ資金、起業資金、設備投資、仕入資金、従業員の給与支払い資金、納税資金など事業性資金の資金調達に利用することができます。個人の方は、事業性資金を除いてプライベート資金に自由に利用することができます。借り換え利用・おまとめ利用も可能です。

中央リテール不動産担保ローンの大きな特徴は「14年の運営歴を誇る不動産担保ローン専門の会社」「最短4日での融資が可能」「上限金利が9.8%という低金利」「最長10年の借入が可能」「最大3000万円までの借入が可能」という点が挙げられます。

不動産担保ローンがメインの商品ではない会社ですので、最大3000万円、最長10年と比較的小規模な資金需要のめたの不動産担保ローンとなっています。上限金利が10%を切る低金利であることはおすすめできる点です。

中央リテール不動産担保ローン商品概要

| 金融機関名 | 株式会社ディ・ティ・エスインベストメント |

| 本社所在地 | 東京都 |

| プラン名 | 有担保おまとめローン |

| 下限金利 | 6.80% |

| 上限金利 | 15.00% |

| 事務手数料(税込) | - |

| 融資金額最大 | 2,000万円 |

| 個人利用 | ○ |

| 事業性資金利用 | - |

| おまとめ・借り換え利用 | ○ |

| 融資スピード | 最短3日 |

| 最長返済期間 | 180ヶ月 |

| 申込み可能エリア | 全国 |

セゾンファンデックス/事業者向け不動産担保ローン

セゾンファンデックス/事業者向け不動産担保ローンとは

セゾンファンデックス/事業者向け不動産担保ローンは、セゾンファンデックスが提供している法人向けの不動産担保ローンです。クレディセゾングループの消費者金融・事業者金融業者です。

セゾンファンデックス/事業者向け不動産担保ローンは、セゾンファンデックスが提供している法人向けの不動産担保ローンです。クレディセゾングループの消費者金融・事業者金融業者です。

法人向けの不動産担保ローンですので、個人事業主、法人経営者が融資対象となります。設備投資、運転資金、仕入れ資金、買掛金の支払、事業者ローン借り換えなどに利用することができます。また、銀行では対応が難しい滞納税金の納付にも、対応可能です。

セゾンファンデックス/事業者向け不動産担保ローンの大きな特徴は「変動金利と固定金利の2つのプランがある」「変動金利の場合は、上限金利が低金利」「最高10億円の借入が可能」「最長25年の借入が可能」「事務手数料・調査料が借入額の2.2%(税込)」「全国対応」「代表者の家族の所有不動産も担保にできる」という点が挙げられます。

かなり特徴的な不動産担保ローンで、変動金利の上限金利は2025年3月時点で4.0%台と他社の使途自由の不動産担保ローンと比較しても、かなりの低金利設定と言っていいでしょう。銀行のアパートローンと比較しても、そん色のない金利設定となっています。

一方で、事務手数料が借入額の1.65%(税込)、調査料が借入額の0.55%(税込)、訪問契約の場合+2.2万円~4.4万円、と諸費用がかかります。諸費用がかかる分、金利を大幅に低金利に設定できる不動産担保ローンと言っていいでしょう。

抵当順位は問わない、代表者の親族の保有不動産も担保にできる、赤字決算でも借りられる、銀行に断られても借りられる・・・等、融資条件、担保条件のハードルは低い不動産担保ローンですので、利用できる方は多いと思われます。

また、諸費用は他社と比較しても同程度のため、ビジネス利用の不動産担保ローンとしては、かなりおすすめです。金利が低金利な分、長期の借入としても、それほど返済負担は大きくなりません。

セゾンファンデックス/事業者向け不動産担保ローン商品概要

| 金融機関名 | 株式会社セゾンファンデックス |

| 本社所在地 | 東京都 |

| プラン名 | 不動産担保ローン |

| 下限金利 | 3.15% |

| 上限金利 | 9.90% |

| 事務手数料(税込) | 融資金額の2.2%※調査料含む(訪問契約の場合+2.2~4.4万円) |

| 融資金額最大 | 100,000万円 |

| 個人利用 | - |

| 事業性資金利用 | ○ |

| おまとめ・借り換え利用 | ○ |

| 融資スピード | 最短3営業日審査回答/融資最短1週間 |

| 最長返済期間 | 300ヶ月 |

| 申込み可能エリア | 全国 |

AGビジネスサポート不動産担保ローン

AGビジネスサポート不動産担保ローンとは

AGビジネスサポート不動産担保ローンは、AGビジネスサポート株式会社が提供している法人向けの不動産担保ローンです。AGビジネスサポートは消費者金融大手のアイフル株式会社の子会社で、ビジネスローンを中心にした事業者向けの融資サービスを提供している会社です。

AGビジネスサポート不動産担保ローンは、AGビジネスサポート株式会社が提供している法人向けの不動産担保ローンです。AGビジネスサポートは消費者金融大手のアイフル株式会社の子会社で、ビジネスローンを中心にした事業者向けの融資サービスを提供している会社です。

法人または個人事業主向けの不動産担保ローンですので、借入資金は運転資金、つなぎ資金、設備投資、仕入資金、従業員の給与支払い資金、納税資金など事業性資金の資金調達に利用することができます。

AGビジネスサポート不動産担保ローンの大きな特徴は「最高5億円の借入ができる」「最長30年(360回)という長期返済が可能」「事務手数料が無料(カードローンの場合)」「担保物件の所有者・抵当順位は不問」という点が挙げられます。

抵当順位不問、担保物件の所有者も不問ですので、担保にできる不動産があれば、事業性資金のために長期での借入が可能になります。最長30年ですので、長期に設定すれば毎月の返済額はかなり抑えられます。

限度額は最大5,000万円までに減ってしまいますが、極度額(枠)を設定して、その範囲内であれば何度も借りられる不動産担保カードローンも用意されているので、利便性が高く、事業性資金の資金調達のために不動産担保ローンを利用したい方におすすめです。

AGビジネスサポート不動産担保ローン商品概要

| 不動産担保ローン名 | AGビジネスサポート不動産担保ローン | AGビジネスサポート不動産担保カードローン |

| 金融機関名 | AGビジネスサポート株式会社 | AGビジネスサポート株式会社 |

| 本社所在地 | 東京都 | 東京都 |

| プラン名 | 不動産担保ビジネスローン | AGビジネスサポート不動産担保カードローン |

| 下限金利 | 2.99% | 5.0% |

| 上限金利 | 14.80% | 11.90% |

| 事務手数料(税込) | 融資金額の0%~3.0% | 無料 |

| 融資金額最大 | 100万円~5億円 | 100万円~5,000万円※個人事業主は2,000万円以下 |

| 個人利用 | - | - |

| 事業性資金利用 | ○ | ○ |

| おまとめ・借り換え利用 | ○ | ○ |

| 融資スピード | 最短3日 | 最短3日 |

| 最長返済期間 | 360ヵ月 元金一括返済:最長30年(360回以内) 元利均等返済:最長30年(360回以内) | 100ヵ月 元金定率リボルビング返済:最長8年4か月(100回以内) 元金自由返済:最長5年(60回以内) |

| 申込み可能エリア | 全国 | 全国 |

SBIエステートファイナンス不動産担保ローン

SBIエステートファイナンス不動産担保ローンとは

SBIエステートファイナンス不動産担保ローンは、SBIグループのSBIエステートファイナンス株式会社が提供している個人・法人・不動産事業者向けの不動産担保ローンです。SBIエステートファイナンス株式会社は、関東1都3県(埼玉県、千葉県、東京都、神奈川県)、関西2府4県(滋賀県、京都府、大阪府、兵庫県、奈良県、和歌山県)に特化してサービス提供しています。

SBIエステートファイナンス不動産担保ローンは、SBIグループのSBIエステートファイナンス株式会社が提供している個人・法人・不動産事業者向けの不動産担保ローンです。SBIエステートファイナンス株式会社は、関東1都3県(埼玉県、千葉県、東京都、神奈川県)、関西2府4県(滋賀県、京都府、大阪府、兵庫県、奈良県、和歌山県)に特化してサービス提供しています。

1996年創業で20年以上の事業歴があるため、膨大な融資実績に裏打ちされたスピーディーなご提案と独自審査基準による解決力に自信を持っている不動産担保ローン会社です。

SBIエステートファイナンス不動産担保ローンの大きな特徴は「年間5,000件以上の相談実績」「東証プライム上場企業の子会社、SBIグループの不動産担保ローン会社としての信頼性」「独自審査基準での与信・不動産評価」「仮審査結果は最短即日回答、申し込みから最短翌日融資というスピード対応」「最大10億円の融資が可能」「仕入資金ローン・売却つなぎローン・不動産担保ローン・不動産投資ローン・住宅ローンと幅広い商品ラインナップ」「本人以外の配偶者、実父母、実兄弟姉妹、経営会社の役員の所有不動産も利用可能」「借り換えやおまとめ利用も可能」という点が挙げられます。

20年以上の事業歴、年間5,000件以上の相談実績があり融資ノウハウが積みあがっているからこそ、独自審査基準での与信・不動産評価が可能になっています。他の不動産担保ローン会社では審査が通らない、築古物件、既存不適格物件、2番抵当、赤字決算、開業資金などでも、審査の土台に乗せられるのです。融資の柔軟性は、業界トップクラスと言っていいでしょう。

また、仮審査結果は最短即日回答、申し込みから最短翌日融資というスピード対応が可能になるため、時間的な余裕がない方にもおすすめできる不動産担保ローンとなっています。

【不動産担保ローン体験談】SBIエステートファイナンス不動産担保ローン/長期融資で300万円借りたら、金利が3.5%と驚くほど低金利だった。

【不動産担保ローン体験談】SBIエステートファイナンス不動産担保ローン/長期融資で300万円借りたら、金利が3.5%と驚くほど低金利だった。

【不動産投資ローン体験談】SBIエステートファイナンスの不動産投資ローン【LTV50】でビル投資の資金7,000万円を調達

【不動産投資ローン体験談】SBIエステートファイナンスの不動産投資ローン【LTV50】でビル投資の資金7,000万円を調達

SBIエステートファイナンス不動産担保ローン商品概要

| 不動産担保ローン名 | SBIエステートファイナンス不動産担保ローン/不動産担保ローン | SBIエステートファイナンス不動産担保ローン/住宅ローン | SBIエステートファイナンス不動産担保ローン/売却つなぎローン | SBIエステートファイナンス不動産担保ローン/不動産投資ローン | SBIエステートファイナンス不動産担保ローン/仕入資金ローン | SBIエステートファイナンス不動産担保ローン/買取再販ローン |

| 本社所在地 | 東京都 | 東京都 | 東京都 | 東京都 | 東京都 | 東京都 |

| プラン名 | 不動産担保ローン | 住宅ローン | 売却つなぎローン | 不動産投資ローン | 仕入資金ローン | 買取再販ローン |

| 下限金利 | 3.70% | 4.20% | 3.70% | 3.70% | 3.90% | 4.50% |

| 上限金利 | 7.80% (みずほ銀行が公表する短期プライムレート+1.575%~5.675%)※お借入れ後の適用年率は年2回見直しを行います。 | 5.40% (みずほ銀行が公表する短期プライムレート+2.075%~3.275%)※お借入れ後の適用年率は年2回見直しを行います。 | 7.80% | 7.80% (みずほ銀行が公表する短期プライムレート+1.575%~5.675%)※お借入れ後の適用年率は年2回見直しを行います。 | 7.60% | 4.50% |

| 事務手数料(税込) | 融資金額の2.20%~2.75% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 | 融資金額の2.20% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 | 融資金額の1.10%~3.30% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 | 融資金額の2.20%~2.75% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 | 融資金額の1.10%~3.30% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 | 融資金額の2.75% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 |

| 融資金額最大 | 100,000万円 | 100,000万円 | 100,000万円 | 100,000万円 | 100,000万円 | 8,000万円 |

| 個人利用 | ○ | ○マイホームの購入資金 | ○ | ○投資用不動産の購入資金 | - | - |

| 事業性資金利用 | ○ | - | ○ | ○投資用不動産の購入資金 | ○不動産事業者 | ○不動産事業者 |

| おまとめ・借り換え利用 | ○ | - | ○ | - | - | - |

| 融資スピード | お申し込みから最短翌日融資 | お申し込みから最短翌日融資 | お申し込みから最短翌日融資 | お申し込みから最短翌日融資 | お申し込みから最短翌日融資 | お申し込みから最短翌日融資 |

| 最長返済期間 | 420ヵ月 (1年~35年・12回~420回) | 420ヵ月 (1年~35年・12回~420回) | 12ヵ月 (1ヶ月~12ヶ月・1回~12回) | 420ヵ月 (1年~35年・12回~420回) | 18ヵ月 (1ヶ月~18ヶ月・1回~18回) | 12ヵ月 (1ヶ月~12ヶ月・1回) |

| 申込み可能エリア | 関東1都3県(埼玉県、千葉県、東京都、神奈川県)、関西2府4県(滋賀県、京都府、大阪府、兵庫県、奈良県、和歌山県) | 関東1都3県(埼玉県、千葉県、東京都、神奈川県)、関西2府4県(滋賀県、京都府、大阪府、兵庫県、奈良県、和歌山県) | 関東1都3県(埼玉県、千葉県、東京都、神奈川県)、関西2府4県(滋賀県、京都府、大阪府、兵庫県、奈良県、和歌山県) | 関東1都3県(埼玉県、千葉県、東京都、神奈川県)、関西2府4県(滋賀県、京都府、大阪府、兵庫県、奈良県、和歌山県) | 関東1都3県(埼玉県、千葉県、東京都、神奈川県)、関西2府4県(滋賀県、京都府、大阪府、兵庫県、奈良県、和歌山県) | 関東1都3県(埼玉県、千葉県、東京都、神奈川県)、関西2府4県(滋賀県、京都府、大阪府、兵庫県、奈良県、和歌山県) |

日宝不動産活用ローン

日宝不動産活用ローンとは

日宝不動産活用ローンは、日宝が提供している法人・個人向けの不動産担保ローンです。日宝は不動産担保ローンで33年の歴史がある会社で、住宅ローン、不動産担保ローン、有価証券、借地権、共有持分、底地等を担保とする有担保ローンなど不動産を中心としたローンサービスを提供しています。

日宝不動産活用ローンは、日宝が提供している法人・個人向けの不動産担保ローンです。日宝は不動産担保ローンで33年の歴史がある会社で、住宅ローン、不動産担保ローン、有価証券、借地権、共有持分、底地等を担保とする有担保ローンなど不動産を中心としたローンサービスを提供しています。

法人、個人事業主の方は、借入資金は運転資金、つなぎ資金、起業資金、設備投資、仕入資金、従業員の給与支払い資金、納税資金など事業性資金の資金調達に利用することができます。個人の方は、事業性資金を除いてプライベート資金に自由に利用することができます。借り換え利用・おまとめ利用も可能です。

日宝不動産活用ローンの大きな特徴は「33年の運営歴を誇る不動産担保ローン専門の会社」「最短即日融資が可能」「上限金利が10%を切る低金利」「最長30年の借入が可能」「最高5億円の融資が可能」「底地、借地、底地、担保提供、共有持分、再建築不可、調整地域でも融資可能」「抵当順位は問わない」という点が挙げられます。

不動産担保ローンとしては10%を切る低金利かつ即日融資が可能というのは不動産担保ローンの中でもトップクラスの好条件になっています。また、底地、借地、底地、担保提供、共有持分、再建築不可、調整地域でも融資可能、、抵当順位は問わないということですので、かなり担保になる不動産の対象は広くなります。

即日融資や担保条件が緩いのは、33年培った審査ノウハウがあるからこそと言っていいでしょう。不動産担保ローンの経験から来る審査ノウハウで、好条件の不動産担保ローンが実現しているのです。

日宝不動産活用ローン商品概要

| 金融機関名 | 日宝 |

| 本社所在地 | 東京都 |

| プラン名 | 不動産担保ローン |

| 下限金利 | 4.00% |

| 上限金利 | 9.90% |

| 事務手数料(税込) | - |

| 融資金額最大 | 50,000万円 |

| 個人利用 | ○ |

| 事業性資金利用 | ○ |

| おまとめ・借り換え利用 | ○ |

| 融資スピード | 最短即日~1週間 |

| 最長返済期間 | 360ヶ月 |

| 申込み可能エリア | 全国 |

ユニーファイナンス不動産担保ローン

ユニーファイナンス不動産担保ローンとは

ユニーファイナンス不動産担保ローンは、株式会社ユニーファイナンスが提供している法人・個人向けの不動産担保ローンです。株式会社ユニーファイナンスはビジネスローン、不動産担保ローン、無担保ローンなど幅広いローン商品を取り合うノンバンクです。名古屋市に本社があり、事業歴は41年以上あり、信頼性の高い会社です。

ユニーファイナンス不動産担保ローンは、株式会社ユニーファイナンスが提供している法人・個人向けの不動産担保ローンです。株式会社ユニーファイナンスはビジネスローン、不動産担保ローン、無担保ローンなど幅広いローン商品を取り合うノンバンクです。名古屋市に本社があり、事業歴は41年以上あり、信頼性の高い会社です。

法人、個人事業主の方は、借入資金は運転資金、つなぎ資金、起業資金、設備投資、仕入資金、従業員の給与支払い資金、納税資金など事業性資金の資金調達に利用することができます。個人の方は、事業性資金を除いてプライベート資金に自由に利用することができます。借り換え利用・おまとめ利用も可能です。

ユニーファイナンス不動産担保ローンの大きな特徴は「41年の運営歴を誇る不動産担保ローン専門の会社」「最短即日融資が可能」「上限金利が9.8%という低金利」「最長10年の借入が可能」「最大3000万円までの借入が可能」という点が挙げられます。

愛知県名古屋市の会社ですので、店舗展開している名古屋、尾張、三河、三重のエリアの方向けの不動産担保ローンです。

ユニーファイナンス不動産担保ローン商品概要

| 金融機関名 | 中央リテール株式会社 |

| 本社所在地 | 東京都 |

| プラン名 | 不動産担保ローン |

| 下限金利 | 8.20% |

| 上限金利 | 9.80% |

| 事務手数料(税込) | - |

| 融資金額最大 | 3,000万円 |

| 個人利用 | ○ |

| 事業性資金利用 | ○ |

| おまとめ・借り換え利用 | ○ |

| 融資スピード | 4日 |

| 最長返済期間 | 120ヶ月 |

| 申込み可能エリア | 全国 |

不動産担保ローン申込みの流れ

1.申込

インターネットや電話で申し込みます。

2.仮審査(申込内容の確認)

金融機関によっては仮審査をしないケースもありますが、申込み内容確認でメールや電話で連絡があります。

3.正式申込

申し込み内容を確認したら、原則来店して正式な申込みになるケースがほとんどです。正式な申込時点では、必要書類を用意して提出することになります。(来店ができない場合は来店しなくても郵送などで対応してくれる金融機関もあります。)

必要書類

個人・個人事業主の方

- 本人確認書類(運転免許証、パスポート等顔写真付の身分証明書)

- 収入を確認できる書類(確定申告書2期分、源泉徴収票等)

- 印鑑(認印)

法人の方

- 代表者の本人確認ができる書類(運転免許証、パスポート等顔写真付の身分証明書)

- 印鑑(会社及び代表者)

- 決算書(2期分)

不動産関連資料

- 土地・建物登記簿・謄本

- 公図(写)

- 評価証明書(土地・建物)

- 借入金残金証明書(償還予定表があれば添付)

など

4.本審査・不動産鑑定(現地調査)

書類がそろえば、不動産の現地調査や申込者、申込企業の信用力の審査に入ります。審査が通らないケースがもあります。

5.審査結果、融資条件の通知

審査結果と審査通過の場合の融資条件(金利や限度額)の通知・提案があります。

6.契約

融資条件に納得したら、正式な契約となります。

契約時に必要なもの

- 実印

- 印鑑証明書

- 登記済権利書等(登記識別情報)

- 口座引き落としを希望される金融機関の届出印

7.登記

担保になる不動産に「抵当権」の設定登記が必要になります。

8.融資

指定の口座に入金があります。

不動産担保ローンは借り換え/おまとめで活躍する

不動産担保ローンは「資金使途自由」のローンです。

また、担保があるため、金利が低金利に設定されます。

例:プロミスカードローンで100万円を借り入れている場合

- 上限金利:17.8%

- 毎月の返済額:26,000円

です。これを

東京スター銀行不動産担保ローン

- 上限金利:8.4%

- 返済期間:最長20年

に借り換えたとすれば

毎月の返済額は8,615円まで軽減されます。

不動産担保ローンは

- 資金使途が自由

- 担保がある分、低金利であること

- 担保がある分、返済期間が長期間になること

の2点の優位性があるため、高金利の無担保ローン(カードローン、ビジネスローン)をお使いの方が、返済負担の軽減のために「借り換え」で利用するケースが多いのです。

「借り換え」だけでなく、複数の借入を一本化する「おまとめ」目的でも利用されることがあります。

不動産担保ローンの注意点

返済できなければ担保を売却されてしまう!

不動産担保ローンは、担保を差し出すことで「低金利」かつ「借りやすくなる」ローンです。

担保とは

を意味しますから、不動産担保ローンで返済ができなくなってしまえば、担保である不動産は売却されてしまうのです。

不動産が売却されるまでのスケジュール例

- 1カ月目:支払い催促の電話連絡、メール連絡

- 2カ月目:支払い催促の書面が届く

- 3カ月目:支払い督促状が届く

- 4カ月目:期限の利益の喪失という最後通告が届く

- 4カ月目:代位弁済の通知が届く(債権がサービサーに流れたことを意味します。)

- 6カ月目:任意売却の提案

- 7カ月目:競売(法的手続き)の申し立て

- 7カ月目:裁判所から競売申し立て通知

- 12カ月目:競売実行

です。

もし仮に返済が遅れそうな場合は、事前に不動産担保ローン会社に連絡を入れておくべきです。

- 返済が遅延する理由

- 返済できる日時

を、返済が遅れる前に伝えておけば、無理な担保売却などはされないはずです。

しかし、何度も遅延を繰り返すようになれば、待ってもらえなくなる可能性もあるので注意が必要です。

場合によっては、不動産担保ローンよりも、カードローンやビジネスローンの方がお得なケースもある

金利だけを見ると

という形で、不動産担保ローンの金利の方が低金利になります。

しかし、諸費用を考えると

不動産担保ローンの諸費用

- 10万円~20万円

- 借入額の0.0~5.0%

と、ある程度の諸費用が掛かってしまいます。

無担保ローン(カードローン、ビジネスローン)の諸費用

- 無料

です。

例えば、50万円の借入を検討している場合

金利:年率5.0%の低金利の不動産担保ローンを借りたとしても

- 諸費用:10万円~20万円

- 事務手数料:10万円

の費用が掛かってしまったら、残りは20万円しかありません。

金利:年率15.0%のカードローンやビジネスローンなら

金利は3倍かもしれませんが、諸費用は無料です。

50万円の年間の利息でも、7.5万円ですから、1年~2年で返済できるのであれば、断然、無担保ローン(カードローン、ビジネスローン)の方がお得となってしまうのです。

不動産担保ローンのよくある質問

不動産担保ローンで審査が絶対通らないケースってありますか?

ほとんどありません。

- 20歳以上であれば年齢制限もありません。

- 転職して間もなくても関係ありません。

- 起業直後でも関係ありません。

- 赤字決算、債務超過でも関係ありません。

- 収入が少なくても関係ありません。

・・・

金融機関は返済されなくても、担保である不動産を売却してしまえば回収ができるので、銀行融資や無担保ローンであるカードローン、ビジネスローンと比較すると審査可能は範囲は非常に広いのです。

家族に内緒で不動産担保ローンを利用することはできますか?

できます。

ただし、自宅を担保に入れる場合は、同居しているご家族には相談しないと後々トラブルになってしまうので、相談することをおすすめします。

家族の不動産を担保にする場合には家族の承諾が必要になります。

住宅ローンの返済中でも、マイホームを担保に不動産担保ローンは借りられますか?

返済状況によっては借りられます。

の状態になっていたら、不動産担保ローンは借りられません。

住宅ローンを貸している銀行が担保を売却したとしても、ローン残高に足らない、完済できないからです。

返済が進んでいて、この状態になっていれば、不動産担保ローンが借りられる可能性が出てきます。

万が一、返済ができずに銀行が担保を売却した場合に、ローンが完済して、「余り」が出てくるからです。

この「余り」部分を担保にすることで、不動産担保ローンを借りることができます。

このケースでは、不動産担保ローン会社は、2番抵当以下になります。※1番抵当が住宅ローンを提供している銀行です。

注意しなければならないのは

また、自分では「住宅ローンの残債 < 物件の担保価値」なのか?「住宅ローンの残債 > 物件の担保価値」なのか?知ることができません。

不動産担保ローン会社に相談する必要があります。

住宅ローンを借りている「銀行に相談する」という方法も、一つの方法です。返済を遅延なく継続しているのであれば、それだけ信用が積みあがっているからです。

不動産担保ローン会社、並びに住宅ローン借り入れ中の銀行にも、相談してみると良いでしょう。

住宅ローン返済中のマイホームを担保に不動産担保ローンは借りられるの?

人生最大の買い物である不動産と保険を中心としたコンサルティングを行っています。

| 得意分野 | 住宅ローン相談、家計相談、保険相談 |

|---|---|

| 資格 | 2級FP技能士、管理業務主任者、第一種証券外務員 |

| 営業範囲 | 埼玉県 |

| 対応業務 | 相談、執筆 |

専門分野はハウスメーカーに勤めていた経験から、家づくりにまつわる様々な事柄です。

| 得意分野 | 住宅ローン相談、家計相談、保険相談、ライフプランニング、土地相談、固定資産活用相談、資金計画書作成、FP提案書作成、ローンシュミレーション・地域活性化 |

|---|---|

| 資格 | 1級FP技能士、CFP、宅地建物取引士、管理業務主任者、マンション管理士 |

| 営業範囲 | 鹿児島県・宮崎県(※メール案件は全国対応) |

| 対応業務 | 相談、執筆、講師、講演、重要事項説明、マンション管理、地域活性化 |

【不動産担保ローン体験談】セゾンファンデックス/事業者向け不動産担保ローンで高額査定1400万円の資金調達

【不動産担保ローン体験談】セゾンファンデックス/事業者向け不動産担保ローンで高額査定1400万円の資金調達 【2025年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング

【2025年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング