と、申込、必要書類の用意に対して、不安を感じる方も多いようです。不動産担保ローンを利用するときの必要書類について解説します。

不動産担保ローンの必要書類

不動産担保ローンの必要書類を解説する前に「なぜ、必要書類の提出が必要なのか?」という点について理解しておくとわかりやすいです。

不動産担保ローンの必要書類は大きく分けて5種類あります。

1.本人確認書類

「個人・法人が本当に実在しているのか?」を確認するための必要書類です。公的に存在していない方に融資をしてしまったら、返済さなくても追いかけることができません。架空の名義や架空の法人でないことの確認です。法人の場合は、登記事項証明書(登記簿謄本)が法人の書類となります。

2.所得確認書類

不動産担保ローン審査では「収入の金額」「税金の支払い状態」も一つの審査要件となります。それを確認するための書類です。法人や個人事業主の場合は経営状態を確認する書類も必要となります。

3.資産証明書類

※不動産担保ローンによって提出不要なものも多い

不動産担保ローン審査では「資産」のありなしも一つの審査要件となります。それを確認するための書類です。

4.借入対象不動産の資料

不動産担保ローンでは、不動産価値の鑑定をしなければなりません。不動産鑑定に必要な書類です。また、担保にする不動産が実在するのかどうかも合わせて調べます。

5.申込関係書類

不動産担保ローン会社が個別に用意している「申込書」「保証委託書」「個人情報取り扱いの同意書」なのです。不動産会社ごとにフォーマットが異なります。

その他書類

連帯保証人や連帯債務者、不動産の共有持分の所有者がいる場合は、その人に関する書類が必要になります。契約の際には、「実印」「返済用口座通帳」「銀行取引印」なども必要になります。

不動産担保ローンの必要書類「本人確認書類」

本人確認書類とは

本人確認書類

個人、個人事業主の方 → 本人の本人確認書類

法人の方 → 法人代表者の本人確認書類、登記事項証明書(登記簿謄本)

- 運転免許証

- 健康保険証

- パスポート

- 公的証明書類

- 個人番号カード

- マイナンバーカード

- 住民基本台帳カード

- 特別永住者証明書

- 在留カード

- 登記事項証明書(登記簿謄本)

本人確認書類提出時の注意点

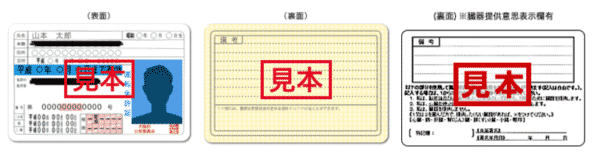

基本は運転免許証

基本は「運転免許証」で「運転免許証」をお持ちだない方は、それ以外の本人確認書類を提出するという不動産担保ローン会社が多いようです。

表面・裏面が必要な書類がある

運転免許証、健康保険証は裏面と表面が必要になります。個人番号カードなど表面だけで良いものもあります。

申込内容と「氏名」「生年月日」「住所」が同じことを確認する

申込した方と本人確認書類の「氏名」「生年月日」「住所」が違っている場合は、申込みが受付されません。本人確認書類の意味をなさないからです。申込フォームへの誤記入も同じ扱いになってしまうので、注意して入力しましょう。

有効期限切れ

有効期限が切れている本人確認書類も、本人確認書類として機能しません。免許証の有効期限が切れている、保険証の有効期限が切れているという場合には他の本人確認書類を用意するか?更新する必要があります。

本人確認書類の住所が現住所と異なる場合は「住所証明」が必要になる

例えば、免許証を作ってから引越ししてしまった場合など、本人確認書類の住所が現住所と異なる場合には「住所証明」の提出を求められることがあります。

住所証明書とは

- 公共料金の領収書(電話代、電気代、ガス代、水道料金、NHK)

- 住民票の写し

- 印鑑証明書

などです。当然、これらの住所が現住所と同じものが住所証明書となります。

不動産担保ローンの必要書類「所得確認書類」

所得確認書類とは

所得確認書類

個人の方

- 源泉徴収票

- 所得証明書

- 住民税課税証明書

個人事業主の方

- 確定申告書(青色申告決算書・収支内訳書等附表含む一式)

- 所得証明書

- 納税証明書

法人の方

- 決算書

- 法人納税証明書

- 代表者の源泉徴収票

- 代表者の確定申告書(青色申告決算書・収支内訳書等附表含む一式)

- 代表者の住民税課税証明書

- 代表者の納税証明書

所得確認書類提出時の注意点

確定申告書や決算書には税務署、税理士の押印が必要

確定申告書や決算書は作成しただけでは公的な証明の意味を成しません。税務署、税理士の押印があることで公的に認められた証明として機能するのです。押印がない場合には「所得証明書」を提出する必要があります。所得証明書というのは自治体で発行される「課税証明書」を意味しています。課税された税金の証明書は、所得があって課税されているので所得の証明書としても機能するのです。

確定申告書や決算書は不動産担保ローンによって必要な期数が異なる

不動産担保ローンの審査では事業歴は大きな要素です。法人や個人事業の場合は、何年刑しているかで信用が大きく異なるからです。

不動産担保ローンでは、法人や個人事業主は「確定申告書」や「決算書」を提出しなければなりませんが、不動産担保ローン会社によって

- 直近の3期分の決算書が必要

- 直近の2期分の決算書が必要

- 直近の1期分の決算書が必要

と設定が異なるのです。大抵は「2期分の決算書」という設定が多いのですが、事前に不動産担保ローン会社の申込書類で確認しておくと良いでしょう。2期しか経過していない法人であれば、3期分の決算書が必要な不動産担保ローンに申込んでも、申込み時点で書類がそろわないので審査落ちどころか、申込みが受け付けられないことになってしまいます。

税金未納の場合は審査が通りにくくなる

不動産担保ローンだけでなく、どのようなローン商品でも「税金の未納」があるとかなりのマイナス要因になります。なぜなら、破産時は税務署の取り立てが最優先されてしまうからです。民間の債権者よりも、先に税務署が取り立てるため、「税金の未納」があると不動産担保ローンの審査も通らなくなってしまう可能性が高いのです。

不動産担保ローンの必要書類「資産証明書類」

資産証明書類とは

金銭的に価値のある資産を証明する書類です。資産が高額であればあるほど、貸し倒れリスクは小さくなるので、不動産担保ローン会社にとっては「融資しやすい」「融資額を引き上げられる」ものになります。

また、借入中のローンも、借金ですがマイナスの財産として証明書類の提出が必要になります。

ただし、資産証明書類は提出を求められる不動産担保ローンはそれほど多くなく、提出不要の不動産担保ローンの方が多いようです。

資産証明書類

個人、個人事業主の方 → 本人の資産証明書類

法人の方 → 法人代表者の資産証明書類

- 預貯金の名義、直近残高がわかるもの

- 有価証券の名義、直近残高がわかるもの

- 生命保険等の名義、直近残高がわかるもの

- 所有不動産の所在が分かる資料(不動産登記簿謄本)

- 所有不動産の収入が分かる資料(賃貸借契約書・レントロール)

- 借入中のローン償還予定表(住宅ローン、自動車ローン、カードローン、オートローン、キャッシング等)

- 借入中のローン返済口座の通帳(借り換えの場合)

資産証明書類提出時の注意点

ある財産はすべて提示する

「預貯金の残高は、提出したくないから、黙っていよう。」

と資産証明の提出を求められても、意図的に提出しない場合は契約違反になってしまい、不動産担保ローン利用中に発覚すると、すぐに一括返済を求められてしまう可能性もあります。出したくない資産証明書類があるのであれば、資産証明書類の提出を求められない不動産担保ローンを選びましょう。

不動産担保ローンの「借入対象不動産の資料」

借入対象不動産の資料とは

借入対象不動産の資料

- 不動産登記簿謄本(土地、建物)

- 公図

- 実測図

- 住宅地図

- 建築確認済証

- 間取り図

- 平面図

- 配置図

- 固定資産税評価証明書

- 売買契約書・重要事項説明書

- 工事請負契約書、見積書

- 事業計画書

- 賃貸契約書、見込み賃料、レントロール

- 物件パンフレット、チラシ、販売図面

- 検査済証

- 建築確認通知書

借入対象不動産の資料提出時の注意点

借入対象不動産の資料は不動産担保ローン会社によって異なる

使途自由の不動産担保ローンであれば、その対象不動産の担保価値がわかればそれで済むので、不動産登記簿謄本(土地、建物) や公図、固定資産税評価証明書があれば十分に鑑定できるので問題ないというところもあります。

アパートローンのように資金使途が「賃貸経営」などに限定されている場合は、「賃貸経営」の収益性も不動産担保ローン審査の要件に入ってくるため、事業計画書、賃貸契約書、見込み賃料などの情報も必要になるのです。

物件によっても、必要になる書類に差があるので、多くの不動産担保ローンでは「※別途書類の提出をお願いする場合があります。」となっているのです。

不動産に関する書類は、手元になくても、管理している不動産会社に確認すれば手に入るものですので、それほど意識する必要はなく、不動産担保ローン会社に確認して必要な書類を理解したうえで、管理している不動産会社に問い合わせたり、自分で探してみましょう。

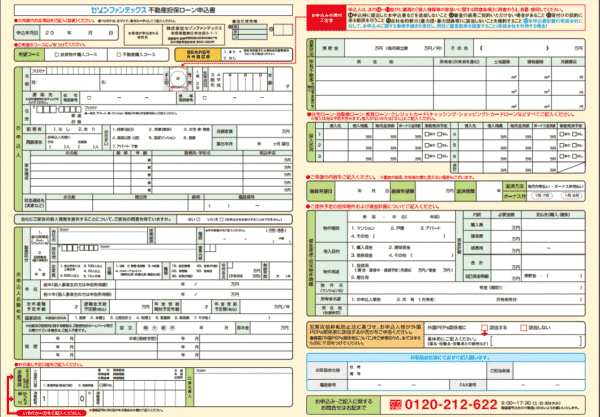

不動産担保ローンの「申込関係書類」

申込関係書類とは

申込関係書類

- 不動産担保ローン申込書

- 事業内容確認書(個人事業主のみ)

- 保証委託申込書

- 個人情報の取扱いに関する同意書

例:セゾンファンデックスの不動産担保ローンの申込書

内容

申込年月日、希望コース

申込者情報

氏名、本人印鑑、性別、生年月日、年齢、連絡先、住所、配偶者、同居家族、お住まい、月額家賃、居住年月、家族構成、緊急連絡先

勤務先情報

勤務区分、会社名、所在地、所属部署、電話番号、事業内容、従業員数、役職、職種、年収、勤続年数、退職予定年齢、退職金、年金受給開始年齢、年金受給額、国家資格、設立、資本金、略歴

引き落とし口座

金融機関、口座、口座名義人

資産状況

預貯金、その他

所有不動産

借入状況

借入先、借入残高、毎月返済額、ボーナス返済額、事前完済予定

希望内容

融資希望日、融資希望額、返済期間、返済方法、ボーナス月

資金使途

物件種別、借入目的、物件用途、物件名、所有者名義、所在地、購入費、建設費、諸費用、自己資金

犯罪収益移転防止法の確認

申込関係書類提出時の注意点

記入例を参考にして誤記入を防ぐ

申込書は、郵送で送られてくるので「記入例」も一緒についているかと思います。他の必要書類はあらかじめ証明書として記入する必要なものがほとんどですが、不動産担保ローンの申込書は自分で記入しなければならなず、記入個所も多いので、間違えがあると、不動産担保ローン会社から電話で確認があったり、再提出を求められることになります。無駄な時間になってしまうため、提出する申込書は丁寧に確認したうえで提出しましょう。

個人事業主の場合は事業内容確認書が必要

法人であれば、会社のウェブサイトを持っていたり、決算書という公的に証明された経営数値がわかるので不要なのですが、個人事業主の場合は青色申告、白色申告問わず、業績の詳細がわからないケースも少なくありません。この場合に事業内容確認書が必要になるケースがあります。

例:アイフル事業サポートプラン(不動産担保ローン)の事業内容確認書

- 事業内容

- 事業計画

- 収支計画

- 資金計画

- その他

その他書類

連帯保証人や連帯債務者も、必要書類の提出が必要

基本的に連帯保証人や連帯債務者が提出する書類は

- 住民票

- 印鑑証明書

- 実印

ですが、資産証明書類が求められるケースもあります。

不動産担保ローンの必要書類は、不動産担保ローンの種類によっても異なるので注意が必要です。

まとめ

不動産担保ローンでは

- 本人確認書類

- 所得確認書類

- 資産証明書類

- 借入対象不動産の資料

- 申込関係書類

- その他書類

という必要書類が必要になります。

不動産担保ローン会社によって、提出が求められる必要書類は異なりますが

- 本人確認書類

- 所得確認書類

- 借入対象不動産の資料

- 申込関係書類

の4種類は必須だと考えて良いでしょう。

必要書類に不備がある、誤記入がある、となると再提出などで無駄な時間が発生してしまったり、不動産担保ローンが審査落ちになってしまう可能性があります。

不動産担保ローンは、他のローンサービスと比較しても、提出すべき必要書類が多いので、事前に必要書類を確認した上で、過不足や誤記入をせずに提出しましょう。

【2025年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング

【2025年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング

「不動産担保ローンによって必要書類って違うの?」

「不動産担保ローンによって必要書類って、どうやって用意すれば良いの?」

・・・