不動産担保ローンのデメリットの一つに「諸費用が発生すること」というものがあります。今回は不動産担保ローンの諸費用、手数料について解説します。

不動産担保ローンで発生する諸費用・手数料

不動産担保ローンで発生する諸費用・手数料には下記のものがあります。

借入時に発生する諸費用・手数料

- 事務手数料(事務取扱手数料)

- 印紙税

- 登記費用(登録免許税)

- 登記費用(司法書士報酬)

- 火災保険料

返済時に発生する諸費用・手数料

- 一部繰上返済手数料

- 全額繰上返済手数料

- 金利タイプの変更手数料

- 条件変更手数料

その他の諸費用・手数料、実費

※不動産担保ローン会社によって発生しないもの、前述した事務手数料に含まれているもの多いので、すべての不動産担保ローンで要求されるコストではありません。

- 不動産鑑定費用

- 保証委託事務手数料

- 振込手数料

- 残高証明書発行手数料

- 調査用謄本

- 事後謄本

- 交通費

- 通信費(郵送)

一つずつ内容と相場について解説していきます。

事務手数料(事務取扱手数料)

事務手数料(事務取扱手数料)とは

不動産担保ローンで最も高い諸費用と言っていいでしょう。

不動産担保ローンの場合は、多くの書類の確認が必要になります。

- 本人確認書類

- 所得確認書類

- 資産証明書類

- 借入対象不動産の資料

- 申込関係書類

- その他書類

これらを処理するために人件費が発生します。

また、同時に

- 担保にする不動産が建築基準法に合致しているのか?

- 担保にする不動産を売却した場合いくらで売れるのか?

- 担保にする不動産の担保価値はいくらか?

・・・

など、担保にする不動産の物件調査が必要になるため、ここにも人件費が発生するのです。ここでは不動産鑑定士などの専門家に依頼することになります。

これらのコストがかかるため、不動産担保ローンでは事務手数料(事務取扱手数料)が発生するのです。

無担保ローン(カードローン、ビジネスローン)は、審査はシステムに情報を入力するだけで数分で済むので、事務手数料は無料なのです。

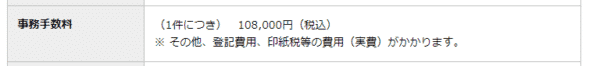

事務手数料(事務取扱手数料)の例 2017年9月時点

東京スター銀行の不動産担保ローン

事務手数料:@110,000円(税込)

株式会社つばさコーポレーションの不動産担保ローン

事務手数料:0.0%~2.1%

「事務手数料が0.0%~2.1%ってどういうこと?」

利息制限法:本法3条本文

金銭を目的とする消費貸借に関し債権者の受ける元本以外の金銭は、礼金、割引金、手数料、調査料その他何らの名義をもってするを問わず、利息とみなされる。これをみなし利息(みなしりそく)という。

つまり、手数料込みで利息上限は年率15.0%(100万円以上の貸付)だということです。

事務手数料:0.0%~2.1%

というのは

ということを意味しているのです。

事務手数料(事務取扱手数料)の相場

融資額の2.2%(税込)

が相場です。

100万円の借入なら2万円の諸費用が発生します。

印紙税

印紙税とは

印紙税が課される課税文書一覧

- 不動産等の譲渡契約書、地上権または土地の賃借権の設定または譲渡の契約書、消費貸借契約書、運送契約書

- 請負契約書

- 約束手形、為替手形

- 株券、出資証券、社債券、投資信託等の受益証券

- 合併契約書、分割契約書、分割計画書

- 定款

- 継続的取引の基本契約書

- 預貯金証書

- 貨物引換証、倉庫証券、船荷証券

- 保険証券

- 信用状

- 信託契約書

- 債務保証契約書

- 金銭、有価証券の寄託契約書

- 債権譲渡契約書、債務引受契約書

- 配当金領収証、配当金振込通知書

- 金銭又は有価証券の受取書 但し、医療法に基づく医療法人が作成した受取書は非課税

- 預貯金通帳、信託通帳、銀行・無尽会社の掛金通帳、生命保険会社の保険料通帳、生命共済の掛金通帳

- 1・2・14・17の文書により証されるべき事項を付け込んで証明する目的で作成する通帳

- 判取帳

などが該当します。

印紙税額一覧(不動産の譲渡・消費貸借等に関する契約書)

| 記載された契約金額 | 税額 |

|---|---|

| 1万円未満のもの | 非課税 |

| 1万円以上10万円以下のもの | 200円 |

| 10万円を超え50万円以下のもの | 400円 |

| 50万円を超え100万円以下のもの | 1,000円 |

| 100万円を超え500万円以下のもの | 2,000円 |

| 500万円を超え1,000万円以下のもの | 1万円 |

| 1,000万円を超え5,000万円以下のもの | 2万円 |

| 5,000万円を超え1億円以下のもの | 6万円 |

| 1億円を超え5億円以下のもの | 10万円 |

| 5億円を超え10億円以下のもの | 20万円 |

| 10億円を超え50億円以下のもの | 40万円 |

| 50億円を超えるもの | 60万円 |

| 契約金額の記載のないもの | 200円 |

No.7101 不動産の譲渡・消費貸借等に関する契約書

印紙税額は融資額によって変動します。

印紙税が発生しない住宅ローンを提供している「じぶん銀行」

登記費用

登記費用とは

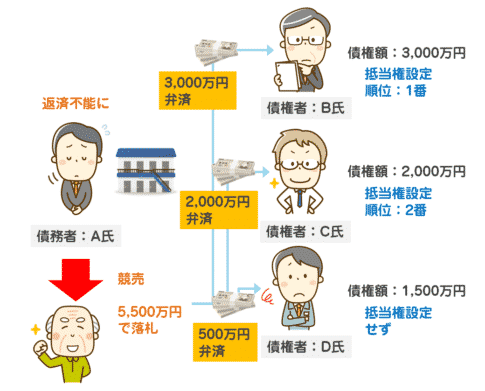

不動産担保ローンでは、不動産を担保として差し入れることになります。「担保にする」ということは、不動産登記簿謄本に「抵当権の設定をする」ということを意味します。

抵当権は登記簿に以下のようなに記載されます。

登記の目的:抵当権設定

登記の原因:○年○月○日金銭消費貸借同日設定(○年○月○日設定)権利者その他の事項

債権額金:○○円

利息:年○%

損害損害金:年○%

債務者:○○

抵当権者:○○銀行

この抵当権を設定するときにかかる費用のことを「登記費用」というのです。

抵当権を設定する作業は、司法書士が行います。

そのため

- 司法書士報酬

- 抵当権設定費用(登録免許税)

の2つの費用が発生するのです。

抵当権設定費用(登録免許税)

抵当権設定額(借入額)の0.4%

※住宅ローンの場合は、軽減措置が適用されます。

司法書士報酬

登記をする時は司法書士に依頼するので、司法書士報酬が発生します。司法書士は金融機関の指定の司法書士を使うのが一般的です。

司法書士報酬の相場

6.6万円~8.8万円(税込)

二桁になるケースはそれほどありません。

火災保険料

火災保険は、不動産担保ローンを利用する場合は金融機関から要求されます。火災保険に入っていないとその損害を不動産オーナーが被ることになってしまい、貸し倒れの要因となってしまうからです。

火災保険に対する不動産担保ローン会社の回答

Q.不動産担保ローンでの借り入れを検討しているのですが、保険についての質問です。火災保険に加入する必要はありますか?

A.担保とされる不動産に建物が含まれる場合、火災保険に加入して頂く必要がございます。担保にされるのが土地のみの場合であれば、火災保険への加入の必要はございません。

つまり、

- 建物を担保にする → 火災保険の加入が必要

- 土地を担保にする → 火災保険の加入が不要

火災保険料の相場

2000万円~3000万円の物件 → 10年の長期契約で20万円程度

となっています。

不動産担保ローンで発生する諸費用・手数料の計算

上記の手数料を基に計算すると

1000万円の不動産担保ローンを利用する場合には

- 事務手数料:2.2%(税込) → 20万円

- 印紙税:2万円

- 司法書士報酬:8万円

- 火災保険料:加入済み

30万円程度の諸費用が発生する

ということになります。

返済時に発生する諸費用・手数料って何?

前述したのは、借入時には発生する諸費用・手数料でしたが

不動産担保ローンでは

- 一部繰上返済手数料

- 全額繰上返済手数料

- 金利タイプの変更手数料

- 条件変更手数料

が設定されているケースが多いのです。

というのも、金融機関というのは借り換えを嫌うので、借り換えされないように違約金的な意味合いで「全額繰上返済手数料」を設定しているところが少なくないのです。

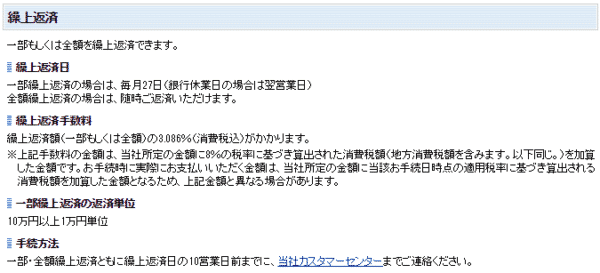

例:住信SBIネット銀行不動産担保ローン

繰上返済額(一部もしくは全額)の3.086%(消費税込)がかかります。

となっています。

不動産担保ローンでは、繰り上げ返済手数料はほとんどが有料なのです。

その他の諸費用・手数料、実費

金利タイプの変更手数料

金利タイプを変更する際に発生する手数料のことです。

条件変更手数料

借り入れ条件を変更する際に発生する手数料のことです。

不動産鑑定費用

不動産の担保価値を鑑定する費用のことです。通常は、事務手数料に含まれていることが多いようです。

保証委託事務手数料

保証料が発生するケースもあります。金利+0.2%が相場です。

調査用謄本

融資実行日にも、再度不動産の登記情報をチェックします。審査通過時と情報が変わっていないかの確認です。そのための発行手数料です。

事後謄本

抵当権設定後に借主分と貸主分の発行手数料です。

交通費

司法書士が遠方で立ち会う際に請求されることもあります。

通信費(郵送)

司法書士が郵送で対応する際に請求されることもあります。

残高証明書や利息証明書の発行手数料

残高証明書や利息証明書を発行する場合も、発行手数料の数百円が発生します。

不動産担保ローンの手数料や諸費用は、不動産担保ローンの種類によっても異なるので不動産担保ローン会社にしっかりと確認しましょう。

不動産担保ローンと無担保ローンは諸費用・手数料が分岐点になる!?

例えば

- 不動産担保ローン:金利10.0%

- カードローン:金利15.0%

となる場合、どちらの方が負担が小さいでしょうか?

多くの方は

- 不動産担保ローン:金利10.0%

と回答するかと思います。

しかし、現実的には

借入額が100万円と不動産担保ローンにしては少額な場合

不動産担保ローンの諸費用

- 事務手数料:2万円

- 司法書士報酬:8万円

- 印紙税:2,000円

合計:102,000円

カードローンの諸費用

0円

ですから、1年の返済負担で言えば(元本が同じままでざっくり計算)

- カードローン:1年目 15万円の利息負担

- 不動産担保ローン:1年目 10万円の利息負担+10.2万円の諸費用負担

という計算になるのです。

まとめ

不動産担保ローンでは、色々な諸費用・手数料が発生します。

とくに金額が大きいのは

- 事務手数料

- 印紙代

- 登記費用(印紙税・司法書士報酬)

の3つです。

不動産担保ローンの借入額が大きくなればなるほど諸費用の金額も大きいのですが、計算してみると借入額が小さい方が借入額に対する諸費用負担の割合が大きくなってしまいます。

【2025年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング

【2025年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング

「不動産担保ローンの諸費用って何がいくら必要なの?」