このような質問は少なくありません。今回は、アパートローンについて解説します。

アパートローン比較/2026年2月最新

| 人気ランキング | アパートローン名 | サービスエリア | 最大融資額 | 借入期間 | 変動金利(下限)目安 | 変動金利(上限)目安 | 固定10年金利(下限)目安 | 固定10年金利(上限)目安 |

|---|---|---|---|---|---|---|---|---|

| 2位 | みずほ銀行/アパートローン | 全国 | 物件担保評価額による | 原則、耐用年数内 | 1.00% | 2.50% | 3.10% | 3.10% |

| 3位 | 三井住友銀行/アパートローン | 全国 | 物件担保評価額による | 原則、耐用年数内 | 1.00% | 2.50% | 3.25% | 3.25% |

| 4位 | 三菱UFJ銀行/アパートローン | 全国 | 物件担保評価額による | 原則、耐用年数内 | 1.00% | 2.50% | - | - |

| 5位 | りそな銀行/アパート・マンションローン | 全国 | 物件担保評価額による | 原則、耐用年数内 | 1.00% | 2.50% | 3.15% | 3.15% |

| 6位 | 千葉銀行/金利選択型アパートローン | 千葉県,東京都,茨城県,神奈川県 | 物件担保評価額による | 35年以内 | 1.20% | 2.00% | 3.25% | 3.25% |

| 7位 | 静岡銀行/アパートローン | 全国 | 1億円 | 35年以内 | - | 3.30% | - | - |

| 8位 | スルガ銀行/投資用不動産ローン | 全国 | 5億円 | 35年以内 | 3.50% | 4.50% | - | - |

| 11位 | 三井住友信託銀行/アパートローン | 全国 | 3億円 | 35年以内 | 2.57% | 2.57% | 2.95% | 2.95% |

| 12位 | 三菱UFJ信託銀行/アパートローン | 全国 | 3億円 | 30年以内 | 2.40% | 2.40% | 3.12% | 3.12% |

| 13位 | みずほ信託銀行/賃貸マンション・アパートローン | 全国 | 10億円 | 35年以内 | 2.67% | 2.67% | 3.10% | 3.10% |

アパートローンとは?

アパートローンとは

を言います。

「不動産投資ローン」や「マンションローン」と呼ばれることもあります。

説明にも記載しましたが

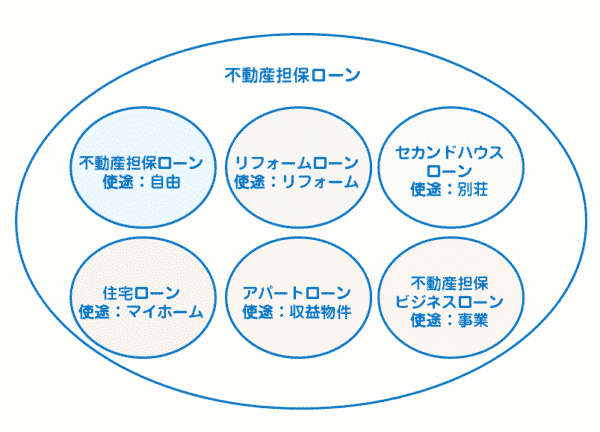

「アパートローン」は「不動産担保ローン」の一種です。

不動産担保ローンとは

ですから、

と言えるのです。

「不動産担保ローン」は「資金使途」に合わせて、いろいろなローンサービスに分解されます。

例えば

- 不動産担保ローン → 資金使途:自由

- 住宅ローン → 資金使途:マイホームの建設、購入、借り換え資金、自宅の土地の購入資金

- セカンドハウスローン → 資金使途:別荘などセカンドハウスの建設、購入、借り換え資金

- リフォームローン → 資金使途:リフォーム資金

- 不動産担保ビジネスローン → 資金使途:事業資金

- アパートローン → 資金使途:投資用賃貸物件(収益物件)の建設、購入、借り換え資金

最も、有名なのは「住宅ローン」ですが、「住宅ローン」も、自宅(不動産)を担保にするのですから「不動産担保ローン」の一種なのです。

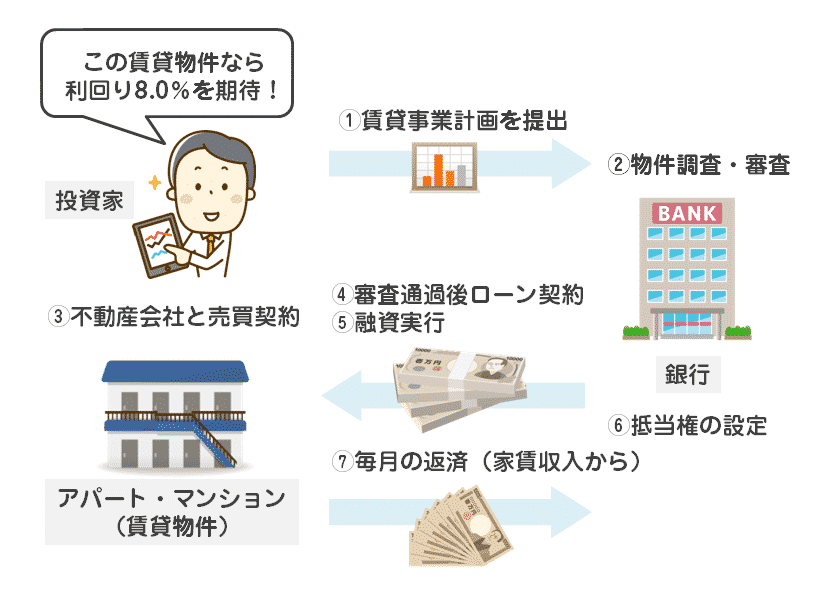

アパートローンの仕組み

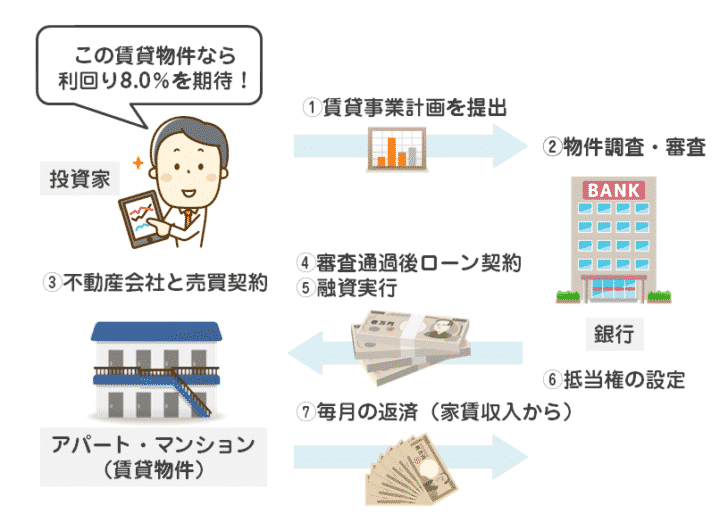

- 投資家:投資(購入)をしたい収益物件を見つける(新築の場合もある)

- 投資家→銀行:アパートローンの申込をする

- 投資家→銀行:賃貸事業計画書など申込書類を提出する

- 銀行:提出された情報をもとに「物件価値」を試算し、審査を行う

- 銀行→投資家:審査通過を通知する

- 投資家←→不動産会社:該当物件の売買契約書を交わす

- 銀行←→投資家:ローン契約書を交わす

- 銀行→投資家→不動産会社:融資実行

- 銀行:抵当権設定

- 不動産会社→投資家:引き渡し

- 投資家→銀行:毎月の家賃収入から返済

という形になっています。

さらに詳しく説明すると

「アパートローン」とは

不動産収入を返済財源とし

投資物件を担保設定して融資するローンサービスのこと

ということもできるのです。

「アパートローン」の場合は

- はじめて投資用のワンルームマンションを買おうとするサラリーマンも

- 中古の戸建て投資をしようとする主婦も

- 都心の億ションを買う中国人も

- 100戸以上保有しているベテラン投資家も

不動産を購入して「投資用」に利用するのであれば、上記のすべての方が対象になります。

アパートローンの特徴

実際の「アパートローン」のサービス内容を見ながら解説します。

例:三井住友信託銀行のアパートローン

| 商品名 | アパートローン<リレープラン> |

|---|---|

| ご資金の使いみち | アパート、マンションなどの賃貸用不動産の建築・購入・増改築・修繕・改装・借換資金およびこれに係る諸費用 |

| ご利用条件 | お借入時満20歳以上の方 |

| お借入金額 | 3億円以内(100万円以上、10万円単位)。 |

| お借入期間 | 35年以内(1年以上、1カ月単位)。ただし、次の範囲内とします。 (1)借換資金の場合は、借り換えの対象となるローンの残存期間内 (2)原則、建物の法定耐用年数以内 |

| 返済方法 | 元利均等返済、元金均等返済から選択可能 |

| ローン取扱手数料(事務手数料) | 77,000円(税込) |

金利 ※2018年3月時点

| 金利プラン | 店頭表示金利 |

|---|---|

| 変動プラン | 年2.575% |

| 固定プラン3年 | 年3.00% |

| 固定プラン5年 | 年3.00% |

| 固定プラン10年 | 年3.15% |

| 上限プラン5年 | 年2.925% |

| 上限プラン10年 | 年2.925% |

資金使途

何度も説明した通りで「賃貸物件に関連する費用」にのみ利用できます。

三井住友信託銀行のアパートローンの場合は

- 建築資金

- 購入資金

- 増改築・修繕・改装資金

- 借り換え資金

- 諸費用

となっています。

利用者

基本的には、「アパートローン」は「個人の方」への融資という銀行がほとんどです。ただし、個人の方が不動産投資のために設立した「資産管理会社」の場合には、対象となる銀行がほとんどです。

借入金額

銀行によっても差はありますが、数億円単位まで借りることが可能です。

借入期間

借入期間は、「住宅ローン」と同じように最長35年というのが一般的な設定です。

ただし、

(2)原則、建物の法定耐用年数以内

という注意書きがあることに注意しましょう。

住宅向けの法定耐用年数

- 木造:22年

- 木骨モルタル造:20年

- 鉄骨鉄筋コンクリート造・鉄筋コンクリート造:47年

- れんが造・石造・ブロック造:38年

- 金属造(4㎜超):34年

となっています。これを超える期間は、借りることができないのです。法定耐用年数は、建物の賞味期限のようなもので「この年数を超えると価値がゼロになる」目安の年数なのです。担保価値がゼロになってしまうため、法定耐用年数までしか借りられないのです。

返済方法

元利均等返済、元金均等返済が選べます。

金利タイプ

変動金利、当初固定金利、全期間固定金利など複数の金利タイプから選択することが可能です。変動金利よりも、固定金利の方が金利は割高に設定されています。その代わり、固定金利は景気が好景気になっても、金利が据置きされるメリットがああります。

金利

2.0%~3.0%が相場です。ただし、物件の価値、信用力、借り入れ条件によって、1.0%台まで低金利の商品も出てきています。

諸費用

- 保証料

- 事務手数料

- 抵当権設定費用

- 司法書士報酬

- 印紙代

- 火災保険料

・・・

などが発生します。

アパートローンのメリット

投資家にとってのメリット

自己資金のレバレッジがきく

投資家にとって、最も重要なのは「どれだけレバレッジがきかせられるか?」です。

レバレッジとは

です。

例えば

「自己資金:1,000万円」だけで「利回り:10%」の不動産投資を実行する

としたら

1年間の利益は

1,000万円 × 10.0% = 100万円

です。

しかし、他人資本である「アパートローン」で9,000万円の借入をしたとすれば

1年間の利益は

1億円 × 10.0% = 1,000万円

です。

つまり、「アパートローン」を自己資金の9倍借りたことにより、10倍の1,000万円という利益で戻ってきました。元手がたった1年で回収できてしまうのです。

これが「レバレッジ(てこの原理)」と呼ばれるもので、不動産投資家に限らず、投資家であれば「いかにレバレッジを活用して、自己資金を最大限有効に使うのか?」を常に考えるものです。

「アパートローン」を利用すれば、自己資金の約10倍以上もの資金を借りることができるので、レバレッジを10倍以上かけることができ、効率的に資産形成ができるのです。

これは「アパートローン」を利用する最大のメリットと言えます。

資金が少なくても、不動産投資ができる

どんなに安いアパートを建てたとしても、都内であれば1億円ぐらいはかかってしまうのが一般的です。

都内であれば、利回りベースで新築であれば5.0%ぐらいが相場ですが・・・

月6万円の6部屋を用意して、満室稼働すれば

- 月収36万円

- 年収432万円

となります。これが5.0%なのですから、必要なお金は約8,640万円ということになります。

現金で1億円を持っている方は、めったにいませんが・・・

「アパートローン」であれば、ほとんど費用は発生せずに不動産投資をすることができます。

近年、アパートローン市場が伸びている間に「フルローン」というものが定着してきました。

フルローンとは

を言います。

現実的には、抵当権の設定や事務手数料などの諸費用が6~7%ほど発生するので、その分は自己資金で見ておく必要があります。また、賃貸物件でトラブルが発生した場合にはオーナーに請求が来るため、その分の費用も考えると、やはり1割ぐらいは持っている必要があるのです。

不動産担保ローンの中でも、低金利

不動産担保ローンの中でも、資金使途が「不動産投資物件の購入」に限定されている「アパートローン」は、比較的低金利で提供されています。

同じ不動産担保ローンで金利比較してみると

- 不動産担保ローン → 金利:5.0%~15.0%

- 住宅ローン → 金利:0.5%~2.0%

- セカンドハウスローン → 金利:2.0%~5.0%

- リフォームローン → 金利:2.0%~5.0%

- 不動産担保ビジネスローン 金利:5.0%~15.0%

- アパートローン → 金利:1.0%~3.0%

ですから、「アパートローン」は、「住宅ローン」までの低金利ではありませんが、2番目、3番目に低金利の部類に入るのです。

低金利で高額な借り入れができるからこそ、投資家は、自分の利回りを少し削るだけで済むのです。

低金利であることも、「アパートローン」の大きなメリットとなっています。

銀行にとってのメリット

貸し倒れリスクが他のローンサービスよりも低い

銀行が一番回避したいと考えていることは「貸し倒れ(デフォルト)」です。

「お金を貸して返ってこない」ということになると、それがそのまま損失になってしまうからです。

理由は

- 賃貸事業計画は、参考例が大量あるので計画通りに数字が動きやすいこと

- 価値の落ちにくい不動産を担保にしていること

- 十分にリスクヘッジをした審査をしていること

よほど辺鄙なところにある物件でなければ、ある程度は周辺物件から家賃相場を知ることもできますし、急激な人口の減少がある市区町村が多いわけでもありません。

その上、家賃が下がった場合のリスクヘッジもして融資額を決定しています。

さらに、最悪返済ができなくても、競売で物件を売却して回収することができるのです。

まとめ

投資家にとっては

- 自己資金なしでも不動産投資ができるようになる

- レバレッジを最大額活用できる

- 低金利

銀行にとっては

- 貸し倒れリスクが低い

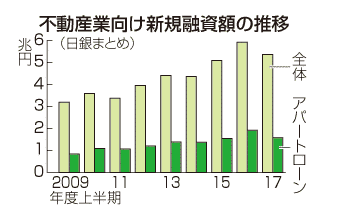

ということもあって、「アパートローン」は急速に市場が拡大しているのです。

不動産業向け新規融資額の推移

出典:時事ドットコムニュース

アパートローンのデメリット

返済できなくなった場合に物件が強制的に売却されてしまう!

「アパートローン」に限らず、「不動産担保ローン」はすべて

というリスクを内在しています。

不動産市場が右肩上がりの状況であれば、担保物件を強制的に売却されたとしても、ローン残債よりも売却額の方が大きいので完済でき、借金は残らないのですが・・・

不動産市場が停滞している状況、右肩下がりの状況の場合は、担保物件が強制的に売却されても、その売却額ではローン残債を完済できずに、借金だけが残ってしまう可能性があるのです。

とくに後者の状況になるのが、アパートローンの最大のリスクと言っていいでしょう。

これを回避するためには

- 価値が落ちにくい、上昇する物件を狙う

- 返済できなくなる前に自分で売却する

- 返済できなくなる前に返済条件の見直しを依頼する

- 返済できなくなる前に客付けの改善をして収益アップを狙う

・・・

など、いろいろなアプローチがあります。

アパートローン金利比較

まとめ

アパートローンとは

- アパートやマンション等の収益物件(投資用物件)の建築・購入・リフォーム資金・およびそのお借り換え資金に利用できる不動産担保ローンのこと

不動産を担保としたローン商品ですので、アパートローンも不動産担保ローンの一種なのです。

アパートローンの流れ

- 投資家:投資(購入)をしたい収益物件を見つける(新築の場合もある)

- 投資家→銀行:アパートローンの申込をする

- 投資家→銀行:賃貸事業計画書など申込書類を提出する

- 銀行:提出された情報をもとに「物件価値」を試算し、審査を行う

- 銀行→投資家:審査通過を通知する

- 投資家←→不動産会社:該当物件の売買契約書を交わす

- 銀行←→投資家:ローン契約書を交わす

- 銀行→投資家→不動産会社:融資実行

- 銀行:抵当権設定

- 不動産会社→投資家:引き渡し

- 投資家→銀行:毎月の家賃収入から返済

アパートローンの特徴

- 資金使途:アパート、マンションなどの賃貸用不動産の建築・購入・増改築・修繕・改装・借換資金およびこれに係る諸費用

- 利用者:借入時満20歳以上の方

- 借入金額:数億円単位

- 借入期間:35年以内(法定耐用年数以内)

- 返済方法:元利均等返済、元金均等返済から選択可能

- ローン取扱手数料(事務手数料):10万円程度

- 金利タイプ:変動金利、当初固定金利、全期間固定金利から選択可能

- 金利:1.0%~3.0%

アパートローンのメリット

- レバレッジをきかせられること

- 自己資金ゼロでも、利用できること

- 金利が低金利であること

アパートローンのデメリット

- 返済できなければ担保である不動産は売却されてしまうこと

【2025年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング

【2025年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング