不動産担保ローンの金利に関する情報は、多くありません。しかし、資金調達するのであれば、できるだけ低金利の不動産担保ローンの方が返済負担が楽になるのはあきらかです。今回は、不動産担保ローンを比較する方が知っておくべき不動産担保ローンの金利について解説します。

不動産担保ローンの金利比較

| 人気ランキング | 不動産担保ローン名 | 本社所在地 | 下限金利 | 上限金利 | 事務手数料(税込) | 金利タイプ | 融資金額最大 | 融資スピード | 最長返済期間 |

|---|---|---|---|---|---|---|---|---|---|

| 1位 | SBIエステートファイナンス不動産担保ローン/不動産担保ローン | 東京都 | 3.70% | 7.80% (みずほ銀行が公表する短期プライムレート+1.575%~5.675%)※お借入れ後の適用年率は年2回見直しを行います。 | 融資金額の2.20%~2.75% ※ご成約(ご融資)時にのみ頂戴いたします。実質年率15.00%以下※支払利息・各種手数料などを含め、全ての支払いの合計額を年率で換算したもの。 | 変動金利 | 100,000万円 | お申し込みから最短翌日融資 | 420ヵ月 (1年~35年・12回~420回) |

| 2位 | 東京スター銀行スター不動産担保ローン | 東京都 | 1.26% | 9.45% | 融資金額の2.2% | 変動金利、固定金利(3年、5年、10年)選択可能(年1.30%~8.95%) | 10,000万円 | 1週間以内に審査結果ご連絡 | 240ヶ月 |

| 3位 | セゾンファンデックス/事業者向け不動産担保ローン | 東京都 | 3.15% | 9.90% | 融資金額の2.2%※調査料含む(訪問契約の場合+2.2~4.4万円) | 変動金利(年3.15%~4.95%)、固定金利(年4.5%~9.9%)審査によって決定 | 100,000万円 | 最短3営業日審査回答/融資最短1週間 | 300ヶ月 |

| 4位 | AGビジネスサポート不動産担保ローン | 東京都 | 2.99% | 14.80% | 融資金額の0%~3.0% | 固定金利 | 100万円~5億円 | 最短3日 | 360ヵ月 元金一括返済:最長30年(360回以内) 元利均等返済:最長30年(360回以内) |

| 5位 | 住信SBIネット銀行不動産担保ローン | 東京都 | 3.45% | 9.40% | 融資金額の2.2% | 変動金利 | 10,000万円 | 約1ヶ月 | 300ヶ月 |

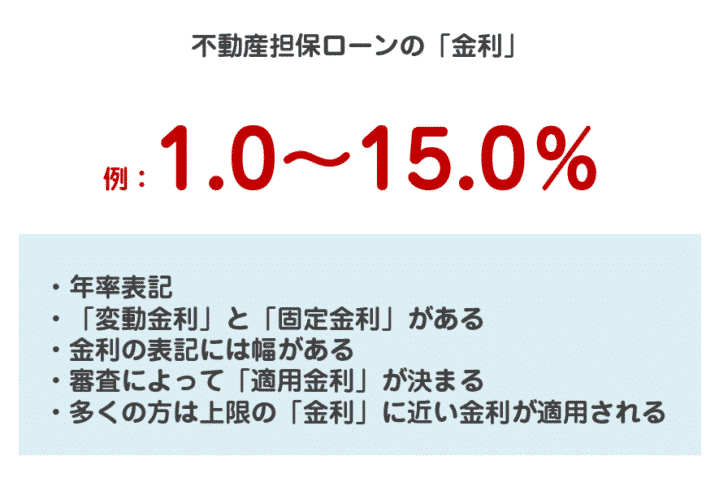

不動産担保ローンの金利の仕組み

不動産担保ローンの金利は

という形で「幅」を持って、消費設計されています。

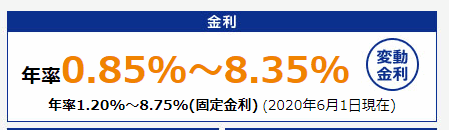

例:東京スター銀行/スター不動産担保ローン

2020年6月時点

年率:0.85%~8.35%

となっています。

不動産担保ローンで2,000万円の借り入れをした場合、単純計算で

- 金利 年率:0.85% → 1年間で17万円の利息

- 金利 年率:8.35% → 1年間で167万円の利息

ですから、「下限の金利である0.85%が適用されるのか?上限の金利である8.35%が適用されるのか?」によって、大きく利息負担が変わってくるのです。

不動産担保ローンの金利が決まる要素

- 返済能力・信用力が高ければ高いほど → 適用金利は下がる

- 返済能力・信用力が低ければ低いほど → 適用金利は上がる

- 借り入れが金額が高ければ高いほど → 適用金利は下がる

- 借り入れが金額が低ければ低いほど → 適用金利は上がる

- 保全率(借り入れ金額に対する担保価値の割合)が高ければ高いほど → 適用金利は下がる

- 保全率(借り入れ金額に対する担保価値の割合)が低ければ低いほど → 適用金利は上がる

- その金融機関、ローン返済実績が長ければ長いほど → 適用金利は下がる

- その金融機関、ローン返済実績がない、短いほど → 適用金利は上がる

という関係になります。

- 返済能力・信用力が高い = 年収・決算数値が良い、勤続年数・事業歴が長い、大手企業、上場企業、自己資金比率が高い、他の借り入れが少ない

- 借り入れが金額が高い = 数千万円以上、1億円以上

- 保全率が高い = 200%以上、担保評価の半分以下の借入

- その金融機関、ローン返済実績が長い = 5年以上返済を遅延なく継続している

という条件だと、不動産担保ローンの下限の金利に近い金利が適用されるのです。

不動産担保ローンの金利の種類

不動産担保ローンには

- 変動金利

- 固定金利

の大きく分けて2種類の金利が存在します。

変動金利

メリット

- 不景気では、借入時は金利が固定金利よりも低金利

- 景気が悪化すると金利が下がる可能性がある

デメリット

- 景気が良くなると金利が上がる可能性がある

- 金利が変動するので、返済計画を立てにくい

固定金利

メリット

- 好景気になり、金利水準が高金利になっても金利が変動しない借入時の金利のまま。相対的に変動金利よりも低金利になる

- 金利が一定なので、返済計画を立てやすい

デメリット

- 不景気での借入時は金利が変動金利よりも高金利

- 景気が悪化すると変動金利の方がより低金利になる

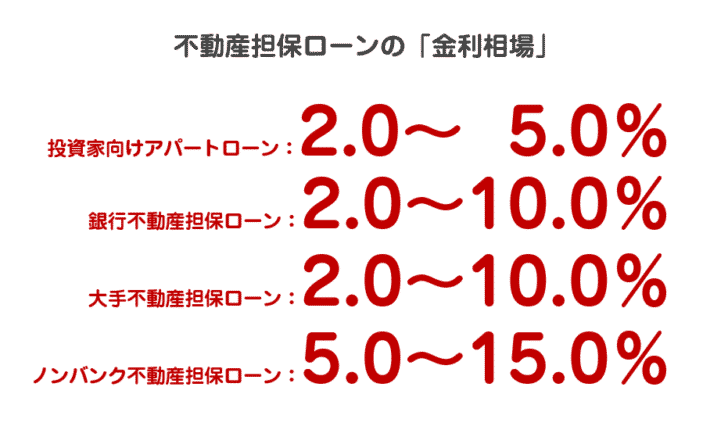

不動産担保ローンの金利相場

不動産担保ローンの金利相場では

- 不動産投資家向けのアパートローン 2.0%~5.0%

- 銀行の不動産担保ローン 2.0%~10.0%

- 大手企業グループの不動産担保ローン 2.0%~10.0%

- ノンバンクの不動産担保ローン 5.0%~15.0%

となっています。

また、特徴として不動産担保ローンには、資金使途や担保による分類がありますが、資金使途や担保の違いによっても、金利相場は変わってきます。

- 自宅を担保にする → 住宅ローン 0.5%~2.0%

- 別荘を担保にする → セカンドハウスローン 2.0%~5.0%

- 投資物件を担保にする → アパートローン 2.0%~5.0%

- つなぎ資金 → つなぎローン 2.0%~10.0%

- 事業資金 → 不動産担保ビジネスローン 5.0%~15.0%

- 使途自由 → 不動産担保ローン(フリーローン・カードローン) 5.0%~15.0%

実際に筆者が申し込んだ不動産担保ローンの実績での適用金利

東京スター銀行スター不動産担保ローン

- 適用金利:年率8.0%~9.0%

※申込のみで借り入れまではしていません。

不動産担保ローンを実際に申込んでみた。融資までの実際の流れを丁寧に解説

セゾンファンデックス/事業者向け不動産担保ローン

- 適用金利:年率5.8%

セゾンファンデックス/事業者向け不動産担保ローンで高額査定1400万円の資金調達

AGビジネスサポート不動産担保カードローン

- 適用金利:年率5.0%~14.80%(※5.0%~11.90%)(※2023年1月23日以降の新規契約に適用)

AGビジネスサポート不動産担保カードローンを自宅担保で借りると不動産評価額の80%査定!事務手数料無料で資金繰りの強い味方に

SBIエステートファイナンス不動産担保ローン/長期融資

- 適用金利:年率3.5%

SBIエステートファイナンス不動産担保ローン/長期融資で300万円借りたら、金利が3.5%と驚くほど低金利だった。

アンケート調査データから見る金利相場

| 金利 | 回答数 | 割合(%) |

|---|---|---|

| 0%以上~1%未満 | 24 | 7.9% |

| 1%以上~2%未満 | 38 | 12.5% |

| 2%以上~3%未満 | 48 | 15.8% |

| 3%以上~4%未満 | 51 | 16.8% |

| 4%以上~5%未満 | 43 | 14.2% |

| 5%以上~6%未満 | 33 | 10.9% |

| 6%以上~7%未満 | 6 | 2.0% |

| 7%以上~8%未満 | 7 | 2.3% |

| 8%以上~9%未満 | 8 | 2.6% |

| 9%以上~10%未満 | 12 | 4.0% |

| 10%以上~11%未満 | 5 | 1.7% |

| 11%以上~12%未満 | 6 | 2.0% |

| 12%以上~13%未満 | 5 | 1.7% |

| 13%以上~14%未満 | 5 | 1.7% |

| 14%以上~15%未満 | 3 | 1.0% |

| 15%以上 | 9 | 3.0% |

ただし、全体的に満遍なく回答数が分散している特徴がある

不動産担保ローン利用者への総合調査

不動産担保ローンの平均金利、金利相場、金利推移、1件あたりの融資残高

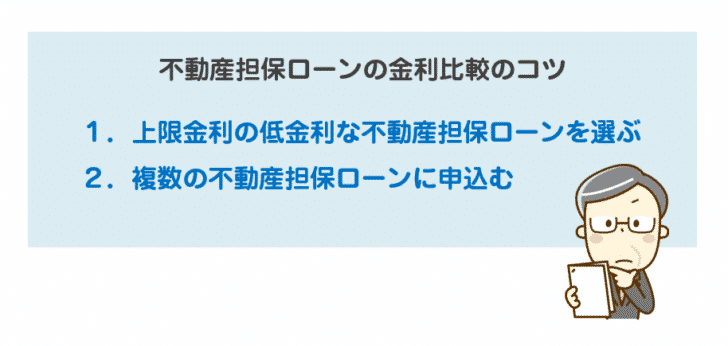

不動産担保ローンの金利比較のコツ

その1.上限金利の低金利な不動産担保ローンを選ぶ

前述した通りで、不動産担保ローンの金利は

- 「○○%~△△%」と幅を持って表記される

- 適用金利は、審査によって決定される

という特徴があり

- 返済能力・信用力が高い = 年収・決算数値が良い、勤続年数・事業歴が長い、大手企業、上場企業、自己資金比率が高い、他の借り入れが少ない

- 借り入れが金額が高い = 数千万円以上、1億円以上

- 保全率が高い = 200%以上、担保評価の半分以下の借入

- その金融機関、ローン返済実績が長い = 5年以上返済を遅延なく継続している

という企業のみ低金利が設定されるのです。

ほぼ、いないのが現状です。

上記ほど、条件が良い(経営状況が良い・担保がしっかりしている)のであれば、不動産担保ローンを利用するまでもなく、銀行から普通に低金利で融資を引き出せるからです。

つまり、

のです。

その2.複数の不動産担保ローンに申込む

基本的に、不動産担保ローンの審査基準というのは、各金融機関の重要な機密事項であり、ノウハウなのです。そのため、対外的に流出するものではなく、どの金融機関も、自社の基準で審査を行うのです。

つまり、

- 不動産担保ローンA社 → 12.0%

- 不動産担保ローンB社 → 15.0%

- 不動産担保ローンC社 → 8.5%

- 不動産担保ローンD社 → 8.0%

と、複数の不動産担保ローン会社に申し込んだ場合、適用金利がかなり変わってくるのです。

不動産担保ローンは、申込後の仮査定(机上査定)の段階で、適用金利・借入条件を聞くことができます。この段階で申込の意思確認をし、「借りたい」ということであれば、本審査、現場調査に進む手順です。

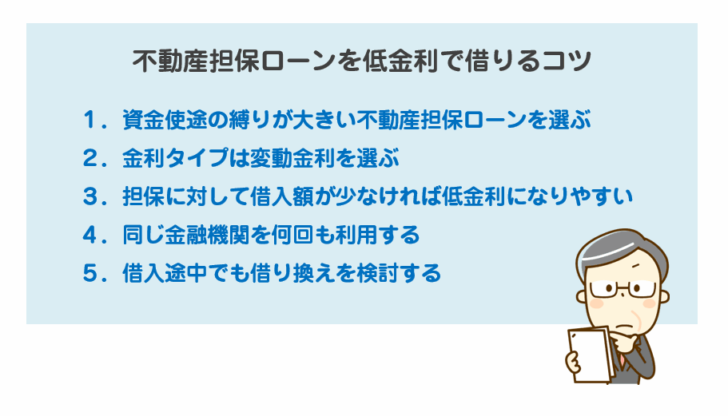

不動産担保ローンを低金利で借りるコツ

その1.資金使途の縛りが大きい不動産担保ローンを選ぶ

前述した通りで、不動産担保ローンには「担保」「資金使途」によって、いくつかの種類が存在します。

- 自宅を担保にする → 住宅ローン 0.5%~2.0%

- 別荘を担保にする → セカンドハウスローン 2.0%~5.0%

- 投資物件を担保にする → アパートローン 2.0%~5.0%

- つなぎ資金 → つなぎローン 2.0%~10.0%

- 事業資金 → 不動産担保ビジネスローン 5.0%~15.0%

- 使途自由 → 不動産担保ローン 5.0%~15.0%

使途自由の不動産担保ローン、不動産担保ビジネスローンよりも、「担保」「資金使途」が限定された不動産担保ローンの方が低金利なのです。

その2.金利タイプは変動金利を選ぶ

不動産担保ローンの金利は

という関係にあり、金利上昇リスクがある分、変動金利の方が低金利に設定されています。

その3.担保に対して借入額が少なければ低金利になりやすい

前述した通りで「保全率(借入額 / 担保評価額)」が高い方が金利は低金利になります。

借入希望額に対して、提供する担保の資産価値が高ければ高いほど、保全率が高くなります。

その4.同じ金融機関の不動産担保ローンを何回も利用する

不動産担保ローンも「返済実績」が金利に影響してきます。

遅延なしで返済している期間が長くなればなるほど、「信頼できる人」という評価になり、借入金利は低金利になるのです。

その5.借入途中でも借り換えを検討する

借り換えでおすすめの不動産担保ローンはこちら

不動産担保ローンを低金利で借りるコツはこちら

【2025年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング

【2025年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング

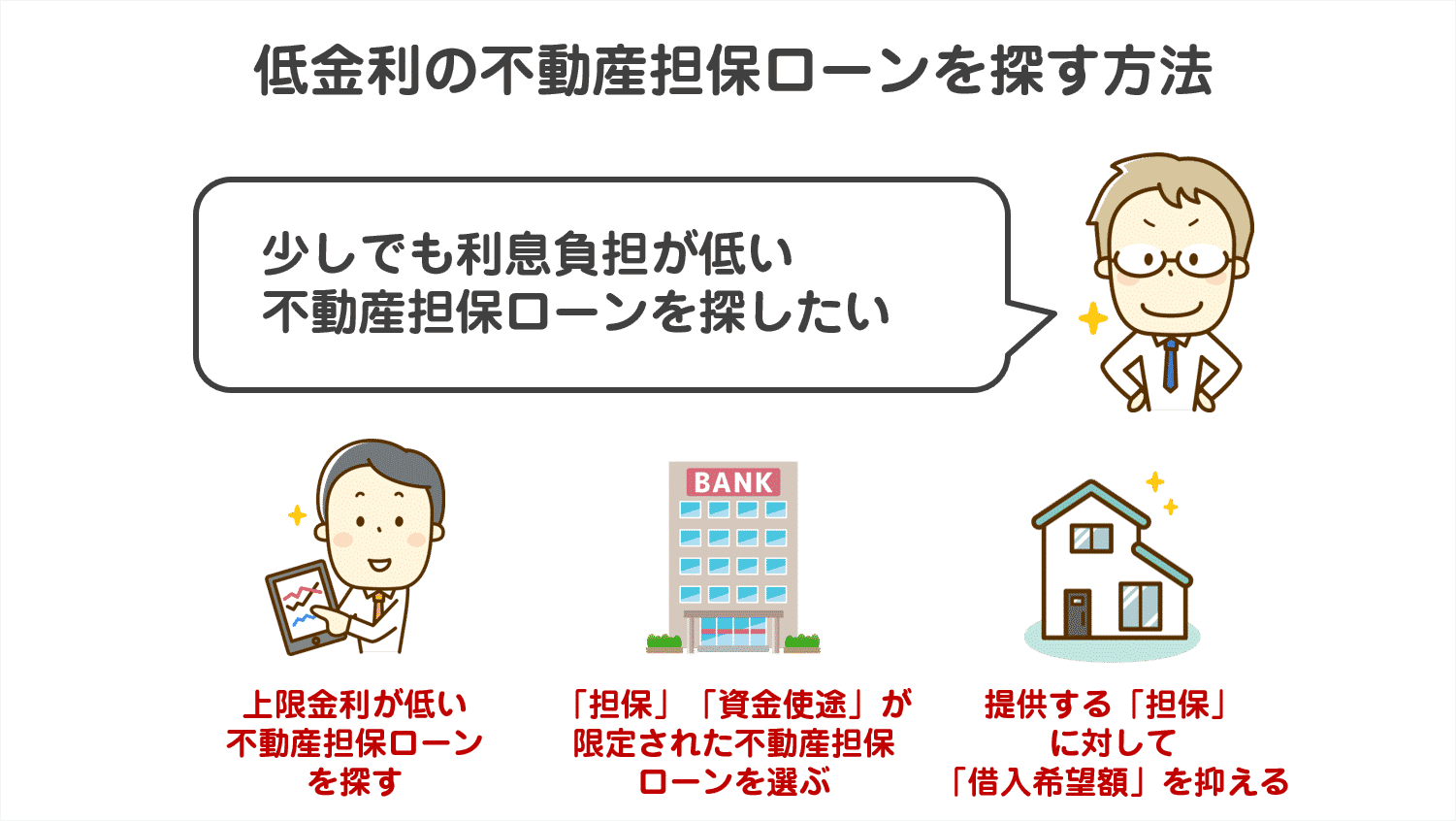

「不動産担保ローンの金利相場は、何%ぐらいでしょうか?」

「低金利の不動産担保ローンは、どうやって探せば良いでしょうか?」

「不動産担保ローンの金利はどうやって比較すべきですか?」