不動産担保ローンが通りやすいと言われる理由

不動産担保ローンが「通りやすい」と言われる背景には、金融機関の審査方法や仕組みに特徴があります。特に法人経営者や財務担当者にとっては、銀行融資と比較した際の柔軟さが資金調達の選択肢を広げています。

担保不動産の価値を重視する審査

不動産担保ローンでは、申込者の過去の業績や赤字決算といった財務状況だけでなく、担保となる不動産の現在価値が重視されます。不動産の市場価格や将来の資産性が高いと判断されれば、収益状況が不安定でも審査が進みやすくなります。このため、銀行融資に比べて事業内容や信用情報に左右されにくい特徴があります。

ノンバンクによる柔軟な対応

銀行では融資判断に時間がかかり、信用保証協会などの審査を経ることもあります。一方でノンバンクは独自の基準を持ち、担保不動産の評価を中心に審査を行うため、結果的に承認率が高まります。スピード感を重視した融資プロセスを採用しているケースも多く、急な資金需要に応えやすい仕組みになっています。

法人の特殊な状況にも対応可能

一般的な融資では赤字決算や創業間もない企業は不利とされますが、不動産担保ローンでは担保物件の評価が十分であれば融資が検討されます。例えば、業績が一時的に低迷している企業でも、資産価値の高い不動産を保有していれば資金調達が可能です。この仕組みによって、経営状況に課題を抱える法人でも利用しやすくなっています。

融資金額の幅広さと使途の自由度

不動産担保ローンは、融資額が大きく設定されることが多く、数千万円から数億円の規模に対応可能です。さらに、資金用途が事業資金や運転資金、借入の借り換えなど幅広く認められる場合が多いため、法人にとって柔軟な資金繰りを実現できる点も「通りやすい」と評価される理由の一つです。

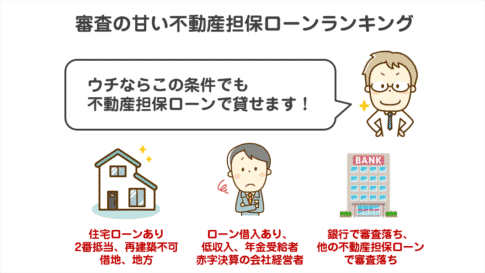

審査に通りやすい不動産担保ローン会社の特徴

不動産担保ローンはすべての金融機関で同じように扱われるわけではなく、審査の柔軟さやスピードには大きな違いがあります。法人経営者や財務担当者が「通りやすさ」を重視して選ぶ場合、特に注目すべき特徴がいくつか存在します。

スピーディな審査と実行

銀行融資では数週間以上かかることもありますが、ノンバンク系の不動産担保ローン会社は独自の審査体制を整えているため、最短で即日~2日程度で審査から融資実行まで完了するケースがあります。急な資金需要に対応できる点は事業運営上大きな強みです。

担保物件の柔軟な取り扱い

共有持分や底地、再建築不可物件など、銀行では担保価値が認められにくい物件でも取り扱う会社があります。また、二番抵当・三番抵当の設定にも対応することで、既存の住宅ローンや事業ローンが残っている法人でも追加融資を受けやすくなります。

財務状況より担保評価を重視

赤字決算や創業間もない法人でも、不動産価値が十分にあれば融資を実行する会社が存在します。これは、業績よりも担保の資産価値に重点を置いた審査基準を採用しているためで、銀行審査で門前払いとなったケースでも可能性が残されます。

資金用途の自由度

多くのノンバンクは資金使途を制限していないため、事業資金、つなぎ融資、プロジェクト資金、借換えなど幅広く利用できます。資金繰りに柔軟性を持たせたい法人にとって、この自由度は大きな魅力となります。

保証人や書類要件の簡略化

保証人を不要とする会社や、必要書類を最小限にしている会社もあります。特にスピードを重視する場面では、追加の保証人を探す必要がないことは大きなメリットです。

地域密着型の評価

全国対応型に加え、特定の地域に特化する金融機関では、その地域の不動産特性に精通しているため、担保評価が適切に行われやすい傾向があります。都市部以外での資金調達を考える法人には、エリア限定型の会社を選ぶことも有効です。

不動産担保ローンのメリット

不動産担保ローンは、法人経営者や財務担当者が安定的に資金を確保するための有効な手段です。担保となる不動産の評価額を基準に審査が進められるため、他の融資商品と比べて条件面での優位性が多く存在します。ここでは具体的なメリットを整理します。

高額な融資が可能

不動産の担保価値を基準に融資額が決定されるため、数千万円から数億円単位の資金調達が可能です。事業拡大や設備投資、大型の運転資金ニーズにも対応でき、短期的なつなぎ融資から中長期のプロジェクト資金まで幅広く活用できます。

低金利で長期返済ができる

担保付きのローンは金融機関にとってリスクが低いため、無担保ローンと比べて金利が抑えられます。さらに、最長で20年〜35年の返済期間を設定できるケースが多く、返済負担を分散しやすい点も経営者にとって大きな利点です。これにより、資金繰りの安定を長期間確保することが可能になります。

資金用途の自由度が高い

事業資金のみに限定されず、借換えや既存債務の整理、設備投資、仕入資金、さらには急な資金繰りの調整まで幅広く対応できます。金融機関によっては赤字決算や創業間もない企業であっても、担保評価が十分であれば柔軟に利用できる場合があります。

信用力が低い場合でも利用しやすい

法人の信用情報や業績に不安がある場合でも、不動産担保があれば融資が可能となるケースがあります。特にノンバンク系金融機関では、決算内容よりも不動産価値を重視する傾向が強いため、銀行審査に通らなかった企業でも資金調達の選択肢を得られるのが強みです。

スピード対応が可能

金融機関によっては、最短で当日審査、2日以内に融資実行といったスピード感で対応してくれるところもあります。資金ショートが目前に迫っている状況でも、迅速な調達が可能になるのは法人経営にとって大きな安心材料です。

不動産担保ローンのデメリット

不動産担保ローンは「通りやすい」「高額融資が可能」といった魅力がありますが、同時に無視できないデメリットも存在します。法人経営者や財務担当者が資金調達を検討する際には、リスクや追加コストを正しく理解しておくことが欠かせません。

返済不能時に不動産を失うリスク

最大のデメリットは、返済が滞った場合に担保にした不動産を競売にかけられてしまう点です。事業用資産や本社ビル、自宅を担保にしている場合、失った影響は計り知れません。キャッシュフローが一時的に悪化しただけでも資産を失う可能性があるため、返済計画を堅実に立てる必要があります。

手数料や諸費用の負担

融資実行に伴い、以下のような諸費用が発生します。

- 事務手数料(融資額の数%)

- 登記関連費用(抵当権設定登記、司法書士報酬)

- 印紙税や火災保険料

- 不動産調査料

特に高額融資になるほど費用総額は大きくなり、資金繰りに負担をかける場合があります。

年齢制限や返済期間の制約

法人でも代表者の年齢が審査対象となり、申込時20歳以上・完済時80歳未満といった条件が課されます。長期返済を希望しても代表者の年齢が高い場合、返済期間を短縮されることがあります。これにより月々の返済額が増え、資金繰りに余裕がなくなるケースも見られます。

担保にできない不動産の存在

すべての不動産が担保になるわけではありません。以下のような物件は価値が低く見積もられる、あるいは対象外とされるケースがあります。

- 共有持分や底地

- 再建築不可物件

- 市街化調整区域や農地

- 災害リスクの高い地域の物件

一部のノンバンクでは柔軟に対応する場合もありますが、評価額が低くなれば希望額の融資を受けられない可能性があります。

繰上返済に伴うコスト

資金に余裕ができ、早期返済を希望しても、繰上返済に手数料が発生する場合があります。返済残高の数%が必要になることもあり、思ったほどコスト削減につながらないケースもあるため、契約前に必ず確認すべきポイントです。

審査が通りやすくなるためのポイント

不動産担保ローンの審査は「絶対に通る」というものではなく、金融機関ごとに基準があります。ただし、法人経営者や財務担当者が事前に準備しておくことで、審査通過の可能性を高めることは可能です。以下に押さえておきたい実務的なポイントを解説します。

必要書類を不備なく揃える

登記簿謄本、固定資産税評価証明書、決算書や納税証明書など、金融機関が求める資料は多岐にわたります。特に法人の場合は、直近数期分の決算内容が重要視されます。書類に不備や遅れがあると、審査に時間がかかり、場合によっては融資が否決される原因にもなります。早い段階から書類を整理し、最新情報を準備しておくことが必要です。

対象エリアを理解して金融機関を選ぶ

金融機関によって、対象エリアや物件条件に制限が設けられているケースがあります。例えば、一都三県に限定して不動産を評価する会社もあれば、全国対応を行う会社もあります。エリア特化型の会社はその地域の不動産価値を正確に把握しているため、適切な査定が受けやすく、結果的に審査が通りやすくなることがあります。

事業計画を明確に示す

法人向けの融資では、不動産の担保価値だけでなく、返済能力や資金の用途も重要な審査項目です。資金の使途を「運転資金」「つなぎ融資」などと曖昧にするのではなく、具体的なキャッシュフロー計画や返済原資を示した事業計画を提出すると、金融機関の信頼を得やすくなります。

審査情報を正直に開示する

赤字決算や税金の滞納など、マイナスの要素を隠しても後に調査で発覚します。むしろ正直に開示し、担保不動産の評価で補える点を説明した方が、金融機関に「誠実な対応」と評価され、審査にプラスに働くことがあります。

担保価値を高める工夫をする

査定時に不動産が適正に評価されるよう、境界確定や権利関係の整理を済ませておくことも重要です。例えば、共有持分であれば他の共有者と調整を済ませる、抵当順位を明確にしておくなどの対応は、スムーズな審査につながります。

法人経営者が利用しやすいケース

不動産担保ローンは、資金調達の柔軟性を求める法人経営者や財務担当者にとって有効な選択肢です。特に銀行融資では対応が難しい状況でも、担保となる不動産の価値を重視する仕組みにより利用できるケースがあります。

急な資金繰り改善やつなぎ融資

取引先からの入金遅延や急な支払い対応など、資金ショートの危険性が生じた際に、短期間でまとまった資金を調達できる点は大きな魅力です。ノンバンク系を中心に、最短即日で審査が完了し、数日以内に融資実行される事例も多く、緊急時のつなぎ資金として適しています。

赤字決算や業績悪化時の対応

銀行では赤字決算の企業に対して厳しい姿勢を取る傾向がありますが、不動産担保ローンの場合は「担保物件の評価」を重視するため、赤字であっても一定の担保価値があれば融資可能なケースがあります。決算内容に縛られず、事業再生や資金繰り改善に向けた手段として利用されています。

創業間もない企業

設立から間もない法人は、業績や信用情報が不足しているため銀行融資を受けにくいのが現実です。不動産担保ローンでは、代表者や関係者が所有する不動産を担保にすることで、創業初期でもまとまった事業資金を得ることが可能です。新規プロジェクトの資金確保や拡大戦略において利用価値が高いといえます。

プロジェクト資金や仕入れ資金

不動産関連事業を行う法人にとって、仕入れやプロジェクト進行に伴う資金ニーズは常に発生します。競売参加資金や決済資金、仕入れ資金など、用途が明確で短期間に必要となるケースでも、不動産担保ローンは機動的に対応できる点が評価されています。

保有不動産を活用したレバレッジ

企業が自社所有不動産を活用することで、追加の資金を確保しながら新規投資や事業拡大を進められます。信用保証協会の審査を経ない分、銀行融資に比べスピードが速く、柔軟な資金戦略を実現できます。

不動産担保ローンの申込から融資までの流れ

不動産担保ローンは法人経営者や財務担当者にとって、比較的柔軟に資金を調達できる手段ですが、スムーズに進めるためには申込から融資実行までの流れを理解しておくことが重要です。ここでは、一般的なプロセスと実務上の注意点を整理します。

申込と必要書類の提出

最初のステップは、金融機関やノンバンクへの申込です。法人の場合、会社の登記簿謄本や決算書、代表者の本人確認書類、不動産の権利証や固定資産評価証明書などが必要になります。申込時点で書類が不足していると、審査に余計な時間がかかるため、事前にリストを確認して準備しておくことが重要です。

担保不動産の査定と審査

提出された不動産について、金融機関は担保価値を査定します。立地条件、築年数、利用用途などの基本情報に加え、既存の抵当権の有無や市場での流動性も評価対象です。同時に、法人の財務状況や資金使途の妥当性も確認されます。銀行は返済能力を重視しますが、ノンバンクは担保不動産の価値をより重視する傾向があります。

契約締結と担保設定

審査に通過すると、融資条件(融資額、金利、返済期間)が提示されます。条件に納得した場合、正式契約を締結し、司法書士立ち会いのもとで抵当権の設定登記が行われます。ここで登記費用や司法書士報酬などの諸費用が発生する点には注意が必要です。

融資実行までの期間

契約が締結され、担保設定が完了すると、金融機関から融資が実行されます。ノンバンクでは最短で即日~2営業日、銀行では数週間かかるケースもあります。急ぎの資金調達を希望する場合は、スピード対応を明示しているノンバンクを選ぶ方が現実的です。

実務上のポイント

- 提出書類は初回から完備しておく

- 不動産の担保評価を重視する業者を把握しておく

- 登記や司法書士報酬などの諸費用も資金計画に含める

- 融資実行までのスケジュールを逆算しておく

不動産担保ローンに関するよくある質問

二番抵当でも利用できるか

二番抵当であっても利用できる金融機関があります。銀行では難しい場合が多いですが、ノンバンク系では不動産の担保価値を重視するため、一次抵当権が設定されていても残債と不動産評価額のバランス次第で借入可能です。ただし、担保価値に余裕がなければ対応できないケースもあるため、事前の査定が重要です。

ローン残債がある状態でも申込できるか

住宅ローンや他の借入が残っていても、不動産の評価額が残債を大きく上回っていれば申込できます。例えば、不動産価値が1億円で住宅ローン残高が3,000万円の場合、残り7,000万円分が担保余力となり融資が可能です。一方で評価額を超える残債がある場合は、担保価値不足と見なされ融資は難しくなります。

赤字決算でも審査は通るのか

赤字決算の企業でも、不動産担保ローンは利用できる場合があります。銀行は財務内容を重視しますが、ノンバンクは担保不動産の評価を優先するため、直近の決算が赤字であっても担保価値が十分であれば対応可能です。特に、資金繰り改善や一時的なつなぎ融資として活用されるケースが多いです。

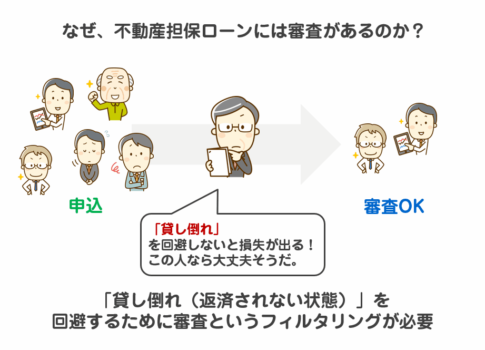

絶対に借りられる金融機関はあるのか

「必ず借りられる」といった金融機関は存在しません。金融機関は返済不能リスクを避けるため、必ず担保査定や審査を行います。対応が柔軟なノンバンクはありますが、返済が見込めない案件に対しては融資できません。逆に「審査なし」をうたう業者は、違法業者や高利貸しの可能性があるため注意が必要です。

共有持分や底地でも担保にできるのか

通常の銀行では難しいですが、一部のノンバンクは共有持分や底地、再建築不可物件などの特殊不動産も担保として扱います。ただし、流動性が低いため掛け目が厳しくなり、評価額の一定割合しか融資を受けられないことがあります。特殊物件を担保にする場合は、実績のある金融機関を選ぶことが重要です。

融資までの期間はどれくらいか

銀行では1か月以上かかることもありますが、ノンバンクでは最短即日〜数日で融資実行が可能です。査定がスピーディに行われるため、緊急の資金調達に適しています。ただし、金額が大きい場合や契約内容が複雑な場合は日数が延びることもあります。

【2025年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング

【2025年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング