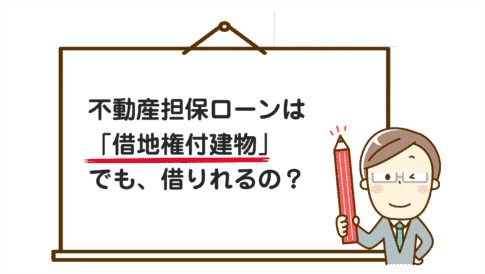

他人名義の不動産を担保にできる?

他人名義の不動産担保ローンの基本

他人名義の不動産を担保に利用することは可能ですが、条件や手続きが厳しくなる傾向があります。一般的には、担保となる不動産の所有者(名義人)の明確な同意が必要です。金融機関は、名義人と借主の関係や、名義人が担保提供を了承しているかどうかを厳格に審査します。

どのような場合に利用できるか

- 家族名義の場合

- 親、配偶者、兄弟姉妹など、3親等以内の親族が名義人である場合、金融機関が柔軟に対応するケースが多いです。

- 名義人の同意書や印鑑証明が必要となります。

- 法人関連の場合

- 借主が法人で、不動産がその法人の役員や代表者名義の場合、担保として利用できる場合があります。

- 法人の財務状況や資本関係が審査に影響します。

- 友人・知人名義の場合

- 友人や知人名義の不動産も理論上は担保にできますが、審査基準は非常に厳しく、実際には難しい場合が多いです。

- 名義人と借主の関係性や担保提供の目的が問われます。

名義人の同意が必要な理由

他人名義の不動産を担保にするには、名義人が不動産を提供することを正式に承諾する必要があります。これにより、不動産をめぐる後日のトラブルを防止できます。具体的には以下が求められます:

- 同意書:名義人が担保提供を承諾したことを証明する文書。

- 登記簿の確認:担保不動産の所有者が正確に記載されているかを確認。

- 印鑑証明:名義人が自筆で承諾したことを証明するための重要書類。

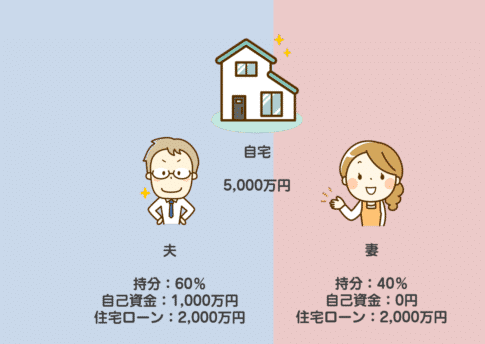

共有名義の場合の特例

共有名義の不動産を担保にする場合、全ての共有者の同意が必要です。共有者の一部が同意しない場合、担保として利用することはできません。

不動産担保ローンにおける金融機関の対応

金融機関によっては、他人名義の不動産を担保とするローンに対応していない場合があります。一方で、一部のローン会社は柔軟に審査を行い、名義人が同意しさえすればローンが成立するケースもあります。事前に金融機関に相談し、条件を確認することが重要です。

結論

他人名義の不動産を担保にローンを組むことは可能ですが、名義人の同意や追加の手続きが不可欠です。また、法的リスクや名義人との関係性の確認が求められるため、専門家に相談しながら進めることが安心です。

他人名義の不動産を担保にする際の注意点

名義人の同意の重要性

他人名義の不動産を担保にする場合、名義人の明確な同意が不可欠です。これには、名義人が担保として不動産を提供することを承諾する文書や、印鑑証明の提出が必要です。名義人の同意なしに進めることは、後々法的な問題や関係性の悪化を招くリスクがあります。

- 同意書の取得:名義人が担保提供を承認したことを明記した書類が必須。

- 事前説明の徹底:名義人にリスクを十分説明することが、トラブル防止の鍵です。

必要な書類と手続き

他人名義の不動産を担保とする場合には、通常の不動産担保ローンより多くの手続きや書類が必要です。

- 名義人の身分証明書:本人確認のため。

- 印鑑証明書:法的な有効性を確保するため。

- 登記簿謄本:不動産の権利関係を確認するため。

- 同意書:名義人が担保提供を承諾したことを示す書類。

これらの書類を正確に準備し、手続きを進めることが不可欠です。

法的リスクとトラブル回避

他人名義の不動産を担保にすることには、法的なリスクが伴います。名義人とのトラブルを防ぐために、以下の点に注意が必要です。

- 返済不能時のリスク:返済が滞った場合、名義人が所有する不動産が差し押さえられる可能性があります。

- 関係性の悪化:親族や友人など、名義人との関係が破綻するリスクを考慮。

- 違法行為の回避:名義人の同意なしに進めることは違法となる場合があります。

共有名義の場合の特別な注意

共有名義の不動産を担保にする際は、全ての共有者の同意が必要です。一人でも同意しない場合、その不動産を担保に利用することはできません。また、共有者の人数が多いほど調整が難しくなるため、時間と労力を見積もることが重要です。

トラブル防止のためのポイント

- 事前相談の実施:名義人と充分な話し合いを行い、リスクを共有。

- 専門家の活用:弁護士や司法書士に相談することで、法的リスクを最小限に抑えられます。

- 契約内容の透明化:名義人に対して、契約内容を分かりやすく説明することが大切です。

名義人の同意を得ることは、不動産担保ローンを円滑に進めるうえで最も重要なステップです。これらの注意点を押さえ、適切な手続きと専門家の協力を得て進めることが、成功への鍵となります。

他人名義の不動産担保ローンの法的リスク

違法になるケース

他人名義の不動産を担保にする場合、名義人の明確な同意が得られないまま進めることは法律違反となる可能性があります。具体的には、以下のような行為が違法に該当します:

- 名義人の同意なしに担保設定を行う

名義人に無断で担保契約を締結すると、契約自体が無効となり、刑事事件に発展する可能性があります。 - 虚偽の情報を提出する

名義人との関係性や同意の有無について虚偽の申告をした場合、詐欺罪が問われることがあります。

トラブル事例

他人名義の不動産担保ローンを利用した場合に発生しやすいトラブルとして、以下の事例が挙げられます:

- 家族間の紛争

親子や兄弟姉妹間で不動産を担保にした場合、返済が滞ると所有権や責任の所在を巡り関係が悪化するケースが見られます。 - 共有名義での意見不一致

共有名義の不動産を担保にする際、他の共有者が同意しないことでローン契約が成立しない場合があります。 - 法人関連のトラブル

法人名義の不動産を担保にする際、代表者や役員との間で利益相反が発生し、経営に悪影響を及ぼす可能性があります。

税務や契約上の問題

他人名義の不動産を担保にする場合、税務面や契約面での注意も必要です。

- 贈与税の発生リスク

名義人が担保提供をすることで、贈与と見なされるケースがあります。特に、名義人が無償で担保提供を行った場合、税務当局が贈与税を課す可能性があります。 - 契約内容の曖昧さ

名義人と借主の間で契約内容が不明確な場合、後々トラブルが生じるリスクが高まります。担保提供の条件や責任分担を明確にする必要があります。

リスク軽減のための対策

- 名義人の同意を正式に得る

同意書や印鑑証明を取得し、名義人が担保提供に同意していることを明確にする。 - 法的な手続きを徹底する

弁護士や司法書士に依頼し、契約内容を精査してもらうことで、法的リスクを最小限に抑えられます。 - 税務の専門家に相談する

贈与税やその他の税務リスクについて、税理士に事前相談を行うことで、不測の事態を防ぐことができます。

まとめ

他人名義の不動産担保ローンには、法的リスクやトラブルの可能性が伴います。そのため、事前に名義人と十分な話し合いを行い、専門家に相談することで、安全に手続きを進めることが重要です。これらのリスクを適切に管理することで、不動産担保ローンを安心して活用することができます。

他人名義の不動産担保ローンの手続きの流れ

1. 事前準備と名義人の同意取得

他人名義の不動産を担保にする場合、最初に名義人の同意を得ることが重要です。以下の手順を進める前に、名義人との信頼関係を構築し、明確な了承を得ておきましょう。

- 名義人の同意書の準備

名義人が担保提供を承諾したことを示す書類を作成します。内容には、担保にする不動産の詳細や、名義人が契約内容を理解している旨を記載します。 - 必要書類の収集

名義人から以下の書類を取得します: - 印鑑証明書

- 身分証明書(運転免許証など)

- 登記簿謄本

2. 金融機関への相談と事前審査

次に、金融機関に相談し、事前審査を依頼します。金融機関によって対応が異なるため、他人名義の不動産担保ローンに柔軟な対応をしてくれる会社を選ぶことが重要です。

- 金融機関との初回相談

借入希望額や担保となる不動産の詳細を伝えます。名義人の同意があることを説明し、必要な手続きについて確認します。 - 事前審査の提出書類

借主および名義人の情報を提出します。 - 借主の収入証明書

- 名義人の同意書

- 担保不動産の詳細情報(登記簿謄本など)

3. 担保不動産の評価

金融機関は、不動産の市場価値を評価します。この評価額が、借入可能な金額の基準となります。

- 評価基準

- 不動産の立地や面積

- 現在の市場価格

- 共有名義の場合、全体の持分割合

- 評価結果の通知

金融機関が評価額を通知し、その金額を基にローン条件が提示されます。

4. 本審査と契約準備

事前審査を通過した後、本審査が行われます。本審査では、借主と名義人の関係性や担保不動産に関する法的リスクも精査されます。

- 追加書類の提出

必要に応じて以下の書類を追加提出します: - 名義人の財務状況に関する書類(必要な場合)

- 名義人の共有者全員の同意書(共有名義の場合)

- 契約書の確認

金融機関が作成した契約書の内容を確認します。借主と名義人の両方が内容を理解し、同意する必要があります。

5. 契約締結と登記変更

契約内容に双方が同意した後、正式に契約を締結します。その後、担保設定のための登記変更手続きを行います。

- 契約締結

借主と名義人が契約書に署名・捺印します。金融機関の担当者が立会いのもとで進行します。 - 登記変更手続き

不動産の担保設定登記を行います。この手続きには、司法書士のサポートが必要です。

6. 資金の融資実行

契約が完了し、登記が済んだ後、金融機関から資金が融資されます。融資金額や返済スケジュールが事前に提示された条件に基づいて設定されます。

注意点

- 共有名義の場合の同意

全ての共有者の同意がない場合、担保設定はできません。 - 名義人の負担を最小限にする配慮

名義人がリスクや負担を過度に負わないよう、事前説明を十分に行いましょう。

この手順を踏むことで、他人名義の不動産担保ローンを安全かつ円滑に進めることが可能です。事前準備と専門家の活用が成功の鍵となります。

他人名義の不動産担保ローンが利用できない場合の代替案

1. 名義変更を検討する

他人名義の不動産担保ローンが利用できない場合、名義人と合意の上で不動産の名義変更を行う方法があります。この方法により、自身の名義として正式に担保設定を行うことが可能になります。

- 名義変更の手続き

- 名義人との合意契約を作成する。

- 不動産の売買契約や贈与契約を通じて名義変更を行う。

- 登記簿上の変更を法務局で申請する。

- 注意点

- 名義変更には登録免許税や司法書士費用が発生します。

- 贈与の場合、贈与税が課税される可能性があります。

2. 保証人を立てる

名義人の協力が難しい場合、保証人を立ててローンを申し込む方法があります。保証人が信用を補完する役割を果たすことで、担保なしで融資が可能となる場合もあります。

- 適切な保証人の条件

- 安定した収入や資産を持つ人物。

- 借主との信頼関係があり、同意が得られる人物。

- 保証人のリスク

- 借主が返済不能となった場合、保証人が返済義務を負う。

- 保証人との関係悪化を防ぐため、事前説明を十分に行う必要がある。

3. 他の資産を担保にする

不動産以外の資産を担保にしてローンを組む方法も検討できます。金融機関によっては柔軟に対応してくれる場合があります。

- 利用可能な資産例

- 車両や機械設備(特に法人の場合)。

- 預貯金や株式、投資信託などの金融資産。

- メリット

- 不動産以外の選択肢が広がる。

- 手続きが比較的簡単である場合が多い。

4. 無担保ローンを利用する

担保設定が難しい場合、無担保ローンを検討するのも一つの手段です。金利は高めになるものの、迅速に資金調達できる点がメリットです。

- 無担保ローンの特徴

- 担保が不要であるため手続きが簡単。

- 返済期間が短期で設定されることが多い。

- 借入可能額は不動産担保ローンに比べて低い。

- 活用シーン

- 緊急の資金調達が必要な場合。

- 担保提供に不安がある場合。

5. 親族間の融資を検討する

名義人が家族や親族の場合、直接的に資金を借りる方法もあります。この方法により、第三者を介さずに資金調達が可能です。

- 親族融資の利点

- 柔軟な返済条件を設定できる。

- 法的手続きが不要な場合がある。

- 注意点

- 口頭契約のみではトラブルの原因になるため、契約書を作成する。

- 金銭トラブルを避けるため、利率や返済計画を明確にする。

6. クラウドファンディング型融資を活用

不動産を活用した資金調達が難しい場合、クラウドファンディング型の融資サービスを活用する選択肢もあります。

- 特徴

- 複数の投資家から資金を集める形式。

- 担保や保証人を必要としない場合もある。

- デメリット

- 審査が必要で、すべての案件が成功するわけではない。

- プラットフォーム手数料が発生する。

まとめ

他人名義の不動産担保ローンが利用できない場合でも、名義変更や保証人の立て方、さらには代替資産の担保提供など、様々な選択肢があります。自身の状況や資金計画に最適な方法を選び、必要に応じて金融機関や専門家に相談することで、円滑な資金調達が可能となります。

他人名義の不動産担保ローンを利用する際の成功例と失敗例

成功例

1. 家族間での協力による円滑な資金調達

事例: 親の名義の一戸建てを担保にしたローンで、子どもが事業資金を調達。

- 経緯: 起業を目指す子どもが資金調達を必要とし、親に相談。親が同意し、名義人として不動産を担保に提供。

- 結果: ローン審査が通過し、融資金を事業資金として使用。返済計画もスムーズに実行され、家族間での信頼関係も維持された。

- 成功要因:

- 名義人(親)の事前同意とリスク説明が徹底されていた。

- 借主(子ども)が明確な返済計画を提示していた。

- 金融機関とのスムーズな調整が行われた。

2. 法人関連での名義活用

事例: 法人代表者の名義の不動産を担保に利用し、会社の運転資金を調達。

- 経緯: 中小企業の運転資金が不足していたため、法人代表者が個人所有の不動産を担保に提供。

- 結果: 必要な資金を迅速に調達し、経営を立て直すことに成功。返済は法人の収益から行われた。

- 成功要因:

- 法人代表者の所有不動産であることにより、審査が迅速だった。

- 代表者と法人の財務状況が健全で、信用力が高かった。

3. 共有名義の不動産を活用

事例: 兄弟で共有していた土地を担保にローンを組み、建築資金を調達。

- 経緯: 二人の共有名義の土地を利用して住宅ローンを組み、新築を建設。共有者全員の同意を得た上で契約。

- 結果: 合意に基づき、共有者間で責任分担を明確にし、トラブルを回避。

- 成功要因:

- 共有名義者全員の同意が取得されていた。

- 専門家(司法書士)の協力で契約条件が明確化されていた。

失敗例

1. 同意不足による契約トラブル

事例: 親族名義の土地を無断で担保にしてローンを組んだが、後に発覚し契約無効に。

- 原因: 借主が名義人(親族)に十分な説明をせず、同意書を偽造して契約を進めた。

- 結果: 契約が無効となり、借主は返済義務を負うと同時に名義人との関係が悪化。

- 教訓:

- 名義人の正式な同意なしに進めることは違法。

- 信頼関係を損なう行動はトラブルを招く。

2. 返済不能による不動産の差し押さえ

事例: 名義人が友人の依頼で不動産を担保に提供したが、借主が返済を滞納。

- 原因: 借主の収益計画が甘く、返済能力が不足していた。

- 結果: 名義人の不動産が差し押さえられ、友人関係が破綻。

- 教訓:

- 借主の返済能力を事前に確認することが不可欠。

- 名義人にはリスク説明が必要。

3. 共有名義者の同意不足

事例: 兄弟共有の土地を担保にしたローンで、一部の共有者が同意せず契約が中止。

- 原因: 担保設定に必要な全員の同意を取得していなかった。

- 結果: ローンが不成立となり、プロジェクトが頓挫。共有者間で関係が悪化。

- 教訓:

- 共有名義の場合、全員の合意が必須。

- 合意形成には十分な時間と説明が必要。

事例から学ぶポイント

- 成功に必要な要素:

- 名義人との信頼関係の構築。

- 明確な返済計画とリスク管理。

- 専門家の協力による手続きの透明化。

- 失敗を避けるための注意点:

- 名義人の正式な同意を必ず得ること。

- 借主の返済能力を慎重に確認する。

- 契約条件を明確にし、トラブルを防止するために専門家に相談する。

他人名義の不動産担保ローンには慎重な準備と手続きが必要ですが、適切に進めることで資金調達の成功率を高めることができます。

不動産担保ローンを利用する際のポイントまとめ

1. 他人名義でのローン活用のメリットとデメリット

- メリット

- 名義人との合意があれば高額融資が可能。

- 家族や親族の協力で資金調達がスムーズに進む。

- 法人の場合、代表者名義の不動産で柔軟に対応可能な金融機関もある。

- デメリット

- 名義人の同意や書類手続きが必要で手間がかかる。

- トラブルが発生した場合、関係性が悪化するリスクが高い。

- 贈与税や共有名義者の同意不足など法的リスクが伴う。

2. トラブルを防ぐためのポイント

- 名義人の事前同意の取得

- 口頭だけでなく、書面(同意書、印鑑証明)を必ず用意。

- 名義人にリスクや返済計画を丁寧に説明する。

- 手続きの透明化

- 必要な書類(登記簿謄本、印鑑証明、身分証明書など)を事前に揃える。

- 専門家(司法書士、弁護士)を通じて契約内容を確認する。

- 返済能力の確認

- 借主自身の返済計画が現実的かを事前に検証。

- 金融機関に相談し、必要な審査条件を確認する。

3. 金融機関や専門家への相談の重要性

- 金融機関選び

- 他人名義の不動産担保ローンに柔軟な金融機関を選択する。

- 複数の金融機関に相談し、条件や対応力を比較する。

- 専門家の活用

- 司法書士: 登記手続きや契約書作成をサポート。

- 弁護士: 名義人との交渉や法的リスクの回避を助言。

- 税理士: 贈与税などの税務リスクを最小限にするアドバイス。

4. 法的リスクを最小限にする方法

- 名義人の協力の明文化

- 同意書や契約書に詳細な条件を記載する。

- 登記時には必ず司法書士を介入させる。

- 共有名義の場合の注意点

- 共有者全員の同意を得る。

- 合意形成に十分な時間を確保する。

- 税務面のケア

- 贈与とみなされるリスクに注意し、専門家に相談。

- 贈与税が課税されないスキームを検討する。

5. 代替案の検討

- 名義変更

- 名義人が同意しない場合、自分名義に変更してから担保にする。

- 名義変更にかかる費用や税務手続きを確認。

- 保証人の活用

- 名義人が担保提供に難色を示す場合は、保証人を立てる方法も選択肢に。

- 無担保ローンや他の資産活用

- 担保に適さない場合、無担保ローンや金融資産を利用する。

他人名義の不動産担保ローンを成功させるためには、名義人との信頼関係、法的手続きの透明性、返済計画の明確化が鍵となります。また、適切な金融機関や専門家のサポートを得ることで、リスクを最小限に抑えつつ、円滑な資金調達が可能です。

【2025年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング

【2025年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング