年々、高齢化が進む超高齢化社会の日本で注目されているのが「リバースモーゲージ」というローン商品です。今回は、リバースモーゲージについてわかりやすく解説します。

リバースモーゲージとは?

リバースモーゲージとは

を言います。

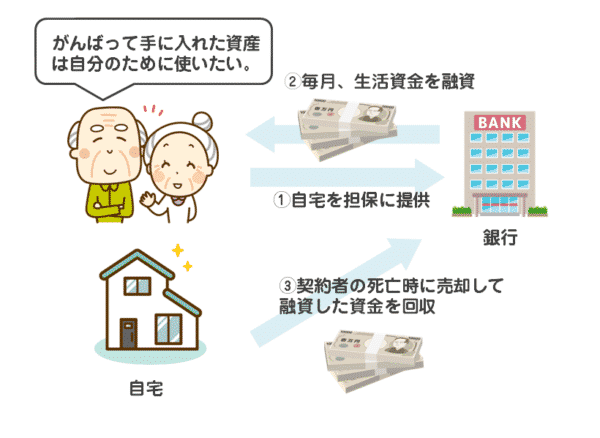

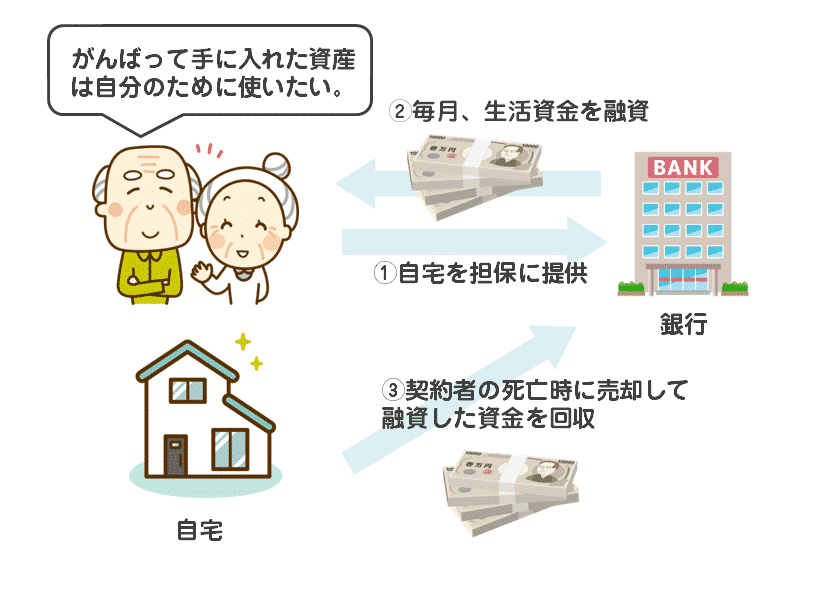

リバースモーゲージの仕組み

- 自宅を担保として銀行へ提供する

- 毎月、銀行から生活資金として一定額が融資される

(最近では、銀行から設定された極度額の範囲内でいつでも借りられるものが多いです。) - 契約者が死亡した時点で自宅が売却され、銀行への返済に充てられる

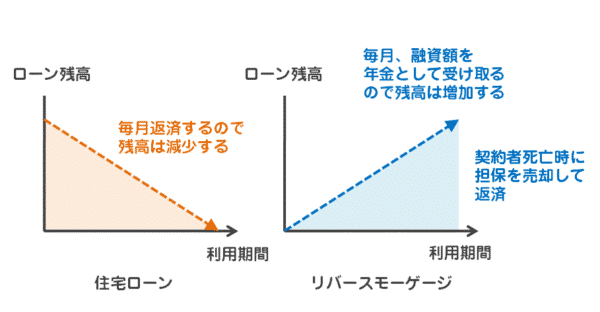

リバースモーゲージは住宅ローンとの違い

住宅ローンは

リバースモーゲージは

です。

- 住宅ローン → 返済が進むにつれてローン残高が減少していく

- リバースモーゲージ → 年金支払いが進むにつれてローン残高が増加していく

この違いがあるからこそ

と呼ばれるのです。

リバースモーゲージって誰が利用するものなの?

「家を売って賃貸に住むのは不安だし、イヤだ。」

「子供や孫に遺産を残しても仕方がない。自分で使いたい。」

「せっかく、仕事をして購入した念願のマイホームだから、自分達のために使いたい。」

と考える高齢者世帯がリバースモーゲージのターゲット顧客です。

「年金額が少ない」と

趣味も我慢しなければならない。

美味しいものが食べられない。

友人と頻繁に遊びに行けない。

・・・

と、高齢者になっても、我慢を強いられることになります。

しかし、「健康なうちに贅沢したい。」というニーズは、若者よりも、強いのです。

だったら、

というのがリバースモーゲージです。

と考える方が増えてきているのです。

リバースモーゲージの仕組みをさらに詳しく解説

今回は、みずほ銀行の「みずほプライムエイジ」を例に解説します。

みずほ銀行の「みずほプライムエイジ」

リバースモーゲージの利用対象者

例:「みずほプライムエイジ」の場合

ご契約時の年齢が満55歳以上の方

ご自宅に夫婦2人暮らし、またはひとり暮らしの方

金融資産を相応に保有し、安定かつ継続した収入の見込める方(年金収入等)

保証会社の保証を受けられる方

戸籍謄本により推定相続人が確定できる方

となっています。

年齢制限

高齢者向けの商品ですので「年齢制限」が○○歳以上と設定されることが多いです。一般的には50歳、55歳、60歳以上という設定になります。

住んでいる方

「自宅に夫婦2人暮らし、またはひとり暮らしの方」というのは、二世帯などで住んでいる場合には、勝手に自宅を売却すると同居人に迷惑が掛かってしまうので、トラブルの要因となるからです。

収入条件

「金融資産を相応に保有し、安定かつ継続した収入の見込める方(年金収入等)」というのは、リバースモーゲージでは利息の支払いは毎月発生するものです。

担保があれば収入がなくても、良い気がしてしまいますが、あくまでも融資・ローンであり、利息の返済はする必要があるため、安定した収入が必要になるのです。年金も、収入としてカウントできます。

相続人

「戸籍謄本により推定相続人が確定できる方」というのは、トラブル回避の一つとして「推定相続人の方への確認」をするのです。相続人が知らないうちに「本来相続できる財産が担保にされていた。」となると、トラブルの要因になってしまうため、事前に確認をするのです。

推定相続人の方への確認事項

お借り入れにあたり、推定相続人の方全員にご契約内容などについてご承諾いただき、「承諾書」をご提出いただきます(くわしくは店頭までお問い合わせください)。

リバースモーゲージの担保物件

例:「みずほプライムエイジ」の場合

取扱対象地域

東京都、神奈川県、千葉県、埼玉県

保証会社がご自宅の土地および建物に、原則として第一順位の根抵当権を設定させていただきます。

※設定金額(根抵当権極度額)は、貸越極度額の120%以上とさせていただきます。

※設定金額(根抵当権極度額)は、お取引期間中に変更が必要となる場合があり、この場合は変更登記をしていただきます(変更登記費用はお客さまのご負担となります)。ご自宅の評価額につきましては、以下の基準を満たす必要がございます。

<担保物件が戸建の場合>

ご自宅の土地評価額は、2,000万円以上必要となります。

<担保物件がマンションの場合>

原則、以下の基準をすべて満たす物件が対象となります。

お客さまの年齢が100歳の時点で、築年数45年以内となる物件

専有面積が50㎡以上の物件

ご自宅の評価額が1坪当たり250万円以上かつ総額5,000万円以上となる物件ご自宅に、他の金融機関の(根)抵当権が設定されている場合、ご利用いただけません。

ご自宅の名義がお申し込み本人単独、または配偶者との共有の場合のみご利用いただけます(配偶者以外との共有物件の場合、ご利用いただけません)。

ご自宅が借地、保留地、仮換地である場合は、お申し込みできません。

ご自宅が住宅・賃貸併用物件、店舗など事業の用に供する部分がある物件の場合には、ご利用いただけません。

自宅購入資金としてご利用いただく場合、購入されるご自宅を担保物件とさせていただきます。

取扱地域

担保物件が契約者が死亡する10年、20年後に「想定通りの価格で売却できるのか?」というのが銀行にとって、大きなリスクになってしまいます。そのため、不動産価格の下落が少ないことが予想される地域の物件でしか利用できないケースが多いのです。

根抵当権

「第一順位の根抵当権を設定させていただきます。」

「他の金融機関の(根)抵当権が設定されている場合、ご利用いただけません。」

つまり、住宅ローンなどの返済中の物件では利用できないということです。住宅ローンが完済し終わっていて、はじめてリバースモーゲージの対象になるということです。

物件の条件

- 戸建て → 土地2,000万円以上

- マンション → 評価額が1坪当たり250万円以上かつ総額5,000万円以上

ですので、比較的資産価値の高い物件でないとリバースモーゲージの対象にならないということです。これは資産価値の高い物件でないと売却できない可能性があることと、融資額が小さいと利息収益も小さくなるため、銀行としては「リスクの割りにうま味がない融資」ことになってしまうからです。

リバースモーゲージの返済方法

例:「みずほプライムエイジ」の場合

ご返済期限

原則、お客さまがお亡くなりになられた時や、転居などにより、担保物件を売却される時

ご返済方法

原則、担保物件の売却代金などにより、一括してご返済いただきます。

利息の計算方法

利息は前月10日の前営業日から当月10日の前営業日の前日までの毎日の最終残高の累計額に金利を乗じて算出します(付利単位100円、1円未満切捨)。

なお、毎月10日(銀行休業日の場合は翌営業日)に、上記により算出される利息額を貸越元金に組み入れるものとします。

返済方法

契約者の死亡時の一括返済

が基本です。

担保物件の売却、転居などでも一括返済が求められます。

利息

- 「元金に組み入れ(毎月の返済が不要)」パターン

- 「毎月利息のみ返済する(元本返済は一括)」パターン

があります。みずほ銀行は前者です。

リバースモーゲージの金利

例:「みずほプライムエイジ」の場合

お借入金利

ご利用いただく商品口によって、お借入金利が異なります。

フリー口

お借入金利は短期プライムレート(基準金利)+年2.0%の変動金利となります。

目的口

お借入金利は短期プライムレート(基準金利)+年1.5%の変動金利となります。

お借入金利は、4月1日・10月1日の短期プライムレートを基準として、各々5月10日・11月10日(銀行休業日の場合は翌営業日)以降に適用されます。

2018年1月時点

種類 金利(年率) 資金使途 フリー口 3.475% 自由 目的口 2.975% 自由

(資金使途があらかじめ確認できること)

金利

住宅ローンよりは高い金利が設定されますが、不動産担保ローンよりは低金利という設定です。当然、銀行によって金利の違いはありますが、3.0%前後と考えましょう。

リバースモーゲージの借入可能額

例:「みずほプライムエイジ」の場合

お取引形態

ご契約時に貸越極度契約を締結のうえ、利用可能額を設定させていただきます。以降、この利用可能額の範囲内で随時お借り入れいただけます。

利用可能額は貸越極度額の50%以内となります。

貸越極度額

貸越極度額はフリー口、目的口合算で1,000万円以上2億円以内(100万円単位)、かつご自宅の評価額以内となります。

貸越極度額の見直し

みずほ銀行所定の担保評価により、ご自宅の評価額の見直しを毎年行います。見直し後の評価額が前年度の評価額を下回る場合等、貸越極度額を評価額と同額まで減額させていただく場合がございます。

また、貸越極度額の減額により、ご利用残高が貸越極度額を上回った場合には、上回った金額について一括でご返済いただきます。

借入可能額

みずほ銀行の場合は

- 担保物件評価 → 貸越極度額の設定

- 抵当権 → 貸越極度額の120%

- 利用可能額 → 貸越極度額の50%

となっています。

例えば、物件の資産価値評価が6000万円だとした場合

- 「貸越極度額:6000万円」で契約をする

- 「抵当権:7200万円」で抵当権の登記を行う

- 「利用可能額:3000万円」が自由なタイミングで借りられる

という形になります。

- 住宅ローン → 購入価格の100%まで借り入れ可能

- 不動産担保ローン → 物件評価額の70%まで借り入れ可能(掛け目:70%)

- リバースモーゲージ → 物件評価額の50%まで借り入れ可能

ということを意味しています。リバースモーゲージの方が銀行側の「契約者の死亡時に想定した価格で売れないリスク」が高いため、念には念を入れた融資の限度額設定になっているのです。

リバースモーゲージの保証人

例:「みずほプライムエイジ」の場合

保証人・保証料等

保証会社の保証をおつけいただきますので、原則として別途保証人は必要ありません。

お借入金利に保証料相当額0.2%を含みます。左記以外にご負担いただく保証料は、銀行にお支払いただくお借入金利に含まれます。

保証人

保証人は不要という銀行が多いです。保証会社を付ける分、「金利+0.2%」という保証料が発生することに注意が必要です。

リバースモーゲージの借入方法

例:「みずほプライムエイジ」の場合

お借入方法

ご来店のうえ、みずほ銀行所定の払戻請求書をご提出いただきます。

お借入金額は1回あたり10万円以上(1万円単位)となります。

借入方法

みずほ銀行の場合は、都度来店して「払戻請求書」を提出することで振り込まれる形になります。

リバースモーゲージでも、ローンカードで借りられるものやネットバンキングで手続きができるものもあります。

リバースモーゲージは銀行によって金利や仕組みが違う

リバースモーゲージの商品設計は、銀行によって様々です。

色々なリバースモーゲージを比較して、自分に合ったリバースモーゲージを検討する必要があります。

東京スター銀行「新型リバースモーゲージ「充実人生」」

三井住友銀行「リバースモーゲージ」

三菱東京UFJ銀行「リバース・モーゲージ型 住宅関連ローン」

三井住友信託銀行「不動産活用ローン(リバースモーゲージ)」

リバースモーゲージのメリット

自宅を売却せず、住み続けながら、生活資金が増える

最大のメリットは、自宅を売却しなくても、一定額の融資を受けられるため、生活資金が増え、充実したセカンドライフを送ることができます。

家を売らずに、充実した老後生活を過ごせることがリバースモーゲージの最大のメリットです。

返済は死亡後ですから、生きている間は返済負担を感じる必要がないのです。

リバースモーゲージのデメリット

利用条件が厳しい

前述した「みずほプライムエイジ」を見てもわかるように

- 物件のある場所が限定される

- 物件の評価額が一定以上

- 物件の専有面積、築年数条件もある

と、リバースモーゲージの利用対象となる物件の条件が厳しく設定されています。

さらに

- 推定相続人の同意

が必要なため、子供や孫に同意が得られないと利用できなくなってしまいます。

リバースモーゲージの問題点・注意点

「担保評価額 < ローン残高」になると一括返済を求められる

「みずほプライムエイジ」でも

また、貸越極度額の減額により、ご利用残高が貸越極度額を上回った場合には、上回った金額について一括でご返済いただきます。

と記載されているように

のです。

例えば

- 長生きして融資枠は使い切ってしまった。 → 「担保評価額 = ローン残高」

- 利息は元本の組み込まれる → 「担保評価額 < ローン残高」

- 毎年の担保評価額の見直しで評価額が下がった。 → 「担保評価額 <<< ローン残高」

→ 差額分は一括返済

となった場合に返済ができないケースも出てきてしまいます。

リバースモーゲージは、不動産担保ローンの一種ですから、返済できなければ「担保は売却され、返済に充当される」ことになってしまいます。

変動金利なので金利上昇リスクが大きい

リバースモーゲージの金利は「変動金利」を採用する銀行がほとんどです。

「みずほプライムエイジ」の場合も

お借入金利は、4月1日・10月1日の短期プライムレートを基準として、おのおの5月10日・11月10日(銀行休業日の場合は翌営業日)以降に適用されます。

となっています。

現状であれば、3.0%ですが、景気が良くなった場合には、5.0%にも、6.0%にも上昇してしまう可能性があるのです。

- 利息支払い型 → 毎月の返済負担が増える

- 利息元本組み込み型 → 利用可能額が減る

というデメリットがあるのです。

まとめ

リバースモーゲージは

- 自宅を売却せずに、お金を借りてセカンドライフを充実させることができる

高齢者にありがたい不動産担保ローンの一種です。

しかし、

- 利用条件が厳しい

- 変動金利で金利上昇リスクがある

- 返済できなければ担保である自宅を失う

- ローン残高が利用額を下回れば、その分は一括返済を求められる

など、デメリットや問題点も少なくありません。

少子高齢化社会が加速度的に進む日本では、リバースモーゲージは重要なローン商品の一つとして、各銀行が積極的に販売してきています。銀行間の競争が激しくなれば、前述したデメリットや問題点も、解消されていくでしょう。

年金だけでは生活がギリギリという方におすすめできるローン商品と言えます。

【2025年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング

【2025年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング

「リバースモーゲージのデメリットやリスクって何があるの?」