不動産担保ローンの基本とは?

不動産担保ローンとは、所有する不動産を担保にお金を借りることができるローン商品です。一般的に、銀行やノンバンク(消費者金融を除く)で提供されており、住宅ローンや無担保ローンと比べて高額な融資が可能です。また、長期間にわたって低金利での借り入れができるのが特徴です。

このローンの最大のメリットは、所有している不動産の価値を活用することで、通常の無担保ローンに比べて高額な融資を受けられる点にあります。特に、教育資金、医療費、リフォーム費用、大型の購入資金など、まとまった資金を必要とする際に利用されることが多いです。また、資金使途も基本的に自由な点も、不動産担保ローンの大きな特徴です。

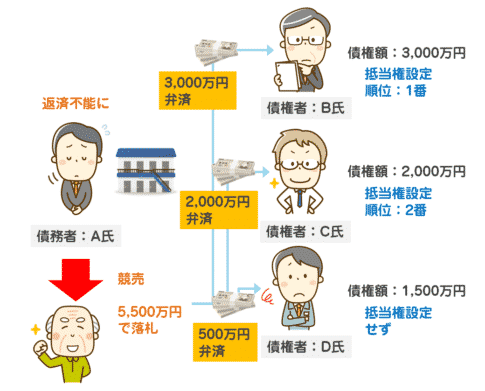

一方で、不動産を担保にするため、返済が滞った場合には担保として提供した不動産が差し押さえられ、売却されるリスクがあります。このため、借り入れ額や返済計画については慎重に検討する必要があります。

不動産担保ローンと他のローンとの違い

不動産担保ローンは、以下の点で他のローン商品と異なります。

- 担保が必要

無担保ローンと異なり、借り手は所有している不動産を担保に提供しなければなりません。そのため、万が一返済ができなくなった場合、担保不動産を売却して返済に充てられるリスクがあります。 - 高額融資が可能

不動産の価値に基づいて融資額が決まるため、無担保ローンに比べて大きな金額の融資を受けることができます。融資額の目安は不動産の評価額の60~80%程度ですが、個々の状況や金融機関の審査基準によって異なります。 - 低金利

無担保ローンよりも金利が低いことが一般的です。これは、金融機関が担保となる不動産を確保することでリスクを抑えられるためです。結果として、長期間の返済でも金利負担が軽減されるケースが多いです。 - 審査が厳しい

不動産の価値に加えて、借り手の返済能力(収入、職業、信用情報など)が厳しく審査されます。このため、申し込み時に多くの書類が必要であり、審査にも時間がかかることがあります。

不動産担保ローンは高額な資金を必要とする場面において強力な選択肢ですが、リスクを理解し、十分な計画を持って利用することが求められます。

不動産担保ローンの融資額が決まる仕組み

不動産担保ローンの融資額は、担保にする不動産の評価額や、申込者の収入、信用情報など、複数の要素に基づいて決定されます。融資を受ける際には、どれだけの金額を借りられるかが最も気になるポイントの一つですが、その仕組みは単純ではなく、いくつかの重要な要因が関係しています。以下では、その要素を具体的に解説します。

1. 不動産の評価額

不動産担保ローンの融資額は、担保となる不動産の評価額が基準となります。この評価額は、市場価格ではなく、金融機関が独自に定める「担保評価額」に基づいて算出されます。評価額の算出には、公示地価、基準地価、路線価といった公的な指標をもとに、土地の位置、面積、周辺環境、建物の状態などが考慮されます。

土地だけでなく建物も評価される場合、建物の築年数や材質、耐用年数によって評価額が決まります。新築の建物であれば高い評価額がつきやすいですが、築年数が経過するほど評価額は減少する傾向にあります。

2. 担保掛目(Loan-to-Value, LTV)

担保掛目とは、担保となる不動産の評価額に対して、実際に融資が認められる割合のことです。一般的に、不動産評価額の60%から80%が融資可能な範囲とされます。例えば、不動産評価額が5,000万円の場合、融資可能な額は3,000万円から4,000万円となります。

この担保掛目は、金融機関によって異なり、借り手の返済能力や信用情報、担保不動産の特性などによっても左右されます。

3. 収入と返済能力

融資額は不動産の評価額だけでなく、申込者の収入や返済能力も重要な判断材料となります。高額な収入を持つ申込者は、返済能力が高いと見なされるため、より高額の融資が認められる傾向にあります。金融機関は、給与収入、事業所得、年金など、収入源の安定性や過去の信用情報も含めて審査を行います。

特に、高額融資を希望する場合は、安定した収入と健全な信用情報が大きなポイントとなります。過去に返済の滞納があったり、他のローンの残高が多い場合は、融資額が減額されることもあります。

4. 他の借入状況と信用情報

融資額に影響するもう一つの要素は、申込者の現在の借入状況や信用情報です。例えば、他のローンを既に抱えている場合、その返済が融資額に影響を与える可能性があります。特に住宅ローンの残債がある場合、不動産担保ローンの融資額はその分差し引かれることが多いです。

また、信用情報機関に登録されている過去の借入や返済履歴も審査に反映されます。信用情報に問題がある場合、融資額が低くなる、もしくは審査に通らない場合もあります。

5. 金融機関ごとの審査基準

金融機関によって、不動産担保ローンの融資額を決定するための審査基準は異なります。一部の銀行やノンバンクでは、高額融資を行う際により厳しい基準を設けている場合もあります。例えば、担保物件の立地条件や、不動産市場の動向なども加味されることがあります。これにより、同じ不動産を担保にしても、金融機関によって融資可能額が異なるケースがあります。

融資額を最大限に引き出すためには、複数の金融機関に相談し、それぞれの審査基準や条件を比較することが重要です。

以上の要素を総合的に判断して、不動産担保ローンの融資額は決定されます。

高額融資のために知っておきたいポイント

不動産担保ローンで高額融資を実現するには、いくつかの重要なポイントを押さえておくことが必要です。ここでは、高額融資を可能にするための具体的な方法と要点について説明します。

1. 不動産の評価を最大限に引き出す

まず、不動産の評価を最大限に引き出すことが、高額融資の第一歩です。土地や建物の評価額は、融資額に直接影響を与えるため、評価基準を理解し、物件の価値を正確に把握することが重要です。評価額を高くするためには、次の点を考慮しましょう。

- リフォームやメンテナンス: 古い建物や劣化した設備は評価額を下げる要因です。必要に応じてリフォームやメンテナンスを行い、建物の価値を維持または向上させることが、高額融資につながる可能性があります。

- 市場動向の理解: 不動産の価値は市場動向に影響を受けます。市場が好調な時期やエリアであれば、より高い評価が期待できるため、タイミングを見計らって申し込むことも一つの戦略です。

2. 複数の金融機関を比較する

金融機関によって、不動産の評価基準や融資条件が異なります。高額融資を狙う場合、複数の金融機関に相談し、それぞれの条件を比較検討することが重要です。一部の金融機関では、特定の不動産タイプやエリアに対して優遇措置を設けていることがあり、これを利用することで、より高い融資額が期待できる場合があります。

また、金融機関によっては、融資可能額を増額できる交渉の余地がある場合もあるため、しっかりと条件を確認し、必要に応じて交渉を行いましょう。

3. 信用力を高める

高額融資を受けるためには、担保となる不動産の価値だけでなく、借り手自身の信用力も大きな要素となります。具体的には、収入の安定性や過去の信用履歴が審査に影響を与えます。

- 収入証明の準備: 安定した収入があることを証明するため、給与明細や確定申告書を揃えておくことが必要です。これにより、返済能力がしっかりしていると判断され、高額融資が認められる可能性が高まります。

- 信用履歴の見直し: クレジットカードや他のローンの返済履歴に遅れがないことも重要です。信用情報に問題がある場合、融資額が低くなったり、審査に通らない可能性があります。必要に応じて、信用情報を確認し、改善策を講じることが有効です。

4. 担保掛目を理解しておく

金融機関は、評価額の全額を融資するわけではありません。一般的に、不動産の評価額に対して60%〜80%の範囲で融資が認められる担保掛目(LTV: Loan to Value)が適用されます。この担保掛目は、融資額を左右する重要な要素です。

担保掛目を上げるためには、評価額を高めることが大切ですが、金融機関との交渉や、他の要素を見直すことで、担保掛目が通常よりも高く設定されることもあります。特に、過去の返済履歴が良好であれば、有利な条件が提示されることがあります。

5. その他の資産を活用する

不動産担保ローンは、基本的には不動産を担保にした融資ですが、場合によっては他の資産を追加で担保に提供することで、融資額を増やすことができる場合があります。例えば、金融商品や別の不動産を追加担保とすることで、より高額の融資が期待できる場合があります。

以上のポイントを踏まえ、適切な準備と戦略を立てることで、不動産担保ローンでの高額融資を実現する可能性が高まります。

自分の不動産価値を把握する方法

不動産担保ローンで融資を受ける際、まず自分の不動産の価値を正確に把握することが重要です。不動産の価値は、融資額に直結するため、適切な評価方法を理解しておく必要があります。ここでは、不動産の価値を確認するための具体的な方法を解説します。

1. 公的な指標を利用する

不動産の価値を調べるには、いくつかの公的な指標を参考にすることが一般的です。これらの指標は、不動産の立地や市場動向を反映しており、ローン審査時の基準としても利用されます。代表的な指標には次のものがあります。

- 公示地価: 毎年1月1日時点で国土交通省が公表する土地の評価額です。都市部や周辺地域の標準的な土地価格を示しており、土地取引の指標となります。

- 基準地価: 都道府県が独自に調査した土地の評価額で、毎年7月1日時点の価格が9月に発表されます。公示地価と補完し合い、広範囲な土地評価が可能です。

- 路線価: 国税庁が相続税や贈与税の計算基準として設定する土地の評価額で、土地1平方メートルあたりの価格が定められています。公示地価の約80%が目安となります。

これらの指標は国税庁や国土交通省のウェブサイトで公開されており、自宅や保有する不動産の所在地を入力することで簡単に調べることができます。

2. プロの不動産査定を依頼する

正確な不動産の価値を知りたい場合、プロの不動産業者に査定を依頼するのも一つの方法です。不動産業者は、現地調査や市場動向、取引事例をもとに、より詳細な評価を行います。査定方法には以下の3つがあります。

- 取引事例比較法: 近隣地域や同様の不動産の過去の取引事例を参考に、価値を算出する方法です。特に都市部や人気エリアでは、取引データが多いため、比較的精度の高い評価が可能です。

- 収益還元法: 不動産が将来的に生み出す収益(賃料など)を基に、その現在価値を算出する方法です。賃貸物件や投資用不動産の評価に適しています。

- 原価法: 建物を新築する際にかかる費用から、築年数に応じた減価償却を差し引いて評価する方法です。主に古い建物の評価に用いられます。

複数の不動産業者に査定を依頼し、評価額を比較することで、融資時に有利な条件を引き出せる可能性が高まります。

3. インターネット査定を活用する

最近では、インターネットを利用した不動産査定サービスも普及しています。サイトに必要事項を入力するだけで、大まかな不動産の評価額を知ることができます。これにより、無料で簡単に自身の不動産価値を確認でき、初期段階での目安として利用することが可能です。

ただし、インターネット査定は簡易的なものであり、最終的な評価には現地調査などが必要になるため、参考値として活用するとよいでしょう。

4. 評価基準の変動に注意する

不動産の価値は、経済状況や市場の需給によって大きく変動します。そのため、評価額を定期的に確認することが大切です。特に地価が上昇しているエリアでは、定期的なチェックが有効です。市場動向を理解しておくことで、タイミングを見計らって融資の申し込みを行うことができます。

以上の方法を組み合わせて、自分の不動産価値を把握し、適切な融資を受ける準備を整えましょう。

他の融資方法との比較

不動産担保ローンは高額融資が可能であり、長期的な返済計画や低金利を特徴とする一方で、他の融資方法と比較して選択肢のひとつとして考慮する必要があります。ここでは、主な融資方法との比較を通じて、不動産担保ローンの利点やデメリットを詳しく解説します。

1. 不動産担保ローン vs. 無担保ローン

無担保ローンは、不動産や他の資産を担保にする必要がなく、審査が比較的早いという利点があります。しかし、担保がない分リスクが高いため、一般的に金利が高くなり、融資額の上限も低く設定される傾向にあります。例えば、借入限度額は数百万円程度に留まることが多く、必要な資金が大きい場合には向かない場合があります。

一方、不動産担保ローンでは、不動産を担保にすることで無担保ローンよりも大きな融資を受けられる上、金利も低く抑えられます。ただし、審査に時間がかかり、返済が滞ると不動産が差し押さえられるリスクがあります。

選択のポイント

- 大口資金を必要とし、低金利での長期借り入れを希望する場合は不動産担保ローンが有利。

- 少額の短期融資を手早く調達したい場合は無担保ローンが適しています。

2. 不動産担保ローン vs. 住宅ローン

住宅ローンは、家を購入するための資金を借り入れる際に利用されるもので、不動産担保ローンと異なり、資金使途が限定されています。住宅ローンの利率は非常に低いですが、住宅購入やリフォーム以外の目的には使えません。

不動産担保ローンは、資金使途が自由で、事業資金や教育費、医療費など、様々な目的に利用できます。また、既存の住宅を担保にして融資を受けられるため、自由度が高いのが特徴です。

選択のポイント

- 住宅購入やリフォーム目的の場合は、住宅ローンの方が金利や条件面で有利。

- 自由な資金用途や多様なニーズに応じたい場合は、不動産担保ローンを選ぶべきです。

3. 不動産担保ローン vs. ビジネスローン

ビジネスローンは、事業運営や拡大のための資金を調達する手段です。無担保のビジネスローンでは、融資額が限られており、金利が高く設定されているため、資金調達コストが増す可能性があります。逆に、不動産を担保にすれば、ビジネス資金でも低金利で高額融資が可能になります。

不動産担保ローンは、事業資金の調達においても有効ですが、特に大規模な資金調達が必要な場合に向いています。事業規模に応じて、資金用途が明確であれば、ビジネスローンに加えて不動産担保ローンを検討することができます。

選択のポイント

- 事業資金として少額を迅速に調達したい場合はビジネスローンが適しています。

- 大規模な事業資金が必要な場合、不動産担保ローンの方が条件が良いことが多いです。

4. 不動産担保ローンのメリットとデメリット

メリット

- 高額融資が可能(不動産評価額の60〜80%)

- 金利が低く、長期間の返済が可能

- 資金使途が自由であるため、さまざまな目的に対応可能

デメリット

- 返済が滞ると不動産が差し押さえられるリスクがある

- 審査に時間がかかり、書類提出や手続きが煩雑

- 他の融資に比べて融資までの時間がかかる

総じて、不動産担保ローンは高額な資金調達や長期的な返済を視野に入れている場合には非常に有効な手段ですが、担保リスクを考慮して慎重に検討する必要があります。他のローンと比較し、自分の資金ニーズや状況に合った最適な選択をしましょう。

融資を成功させるための注意点

不動産担保ローンを成功させるには、慎重な準備と計画が必要です。ここでは、融資をスムーズに進め、トラブルを避けるために重要なポイントを解説します。

1. 返済能力の把握と計画

不動産担保ローンは高額な融資が可能ですが、返済計画を立てないまま借り入れると、返済が滞り、不動産が差し押さえられるリスクがあります。融資額の決定前に、自分の収入や支出、借入額に対する毎月の返済額をしっかりと把握し、無理のない返済計画を立てましょう。

特に、不動産担保ローンは長期間の返済が前提となることが多いので、今後の生活設計や収入の見通しを考慮した上で、計画的に進めることが重要です。

2. 必要書類の準備と確認

融資を成功させるためには、必要書類を漏れなく提出することが重要です。金融機関によって必要な書類は異なりますが、一般的に次のようなものが求められます。

- 不動産登記簿謄本や固定資産税納税通知書

- 収入を証明する書類(源泉徴収票や確定申告書)

- 現在の借入残高やローンの返済状況に関する書類

不備があると審査が遅れたり、最悪の場合、融資を受けられなくなる可能性があるため、金融機関から指定された書類をしっかりと確認し、提出しましょう。

3. 不動産評価と担保価値の理解

融資額は、担保とする不動産の評価額に大きく依存します。評価額が高ければ融資額も大きくなりますが、逆に評価額が低ければ希望する融資額を得られない可能性もあります。事前に不動産の市場価格や路線価、公示地価などを確認し、どの程度の評価額が見込めるか把握しておくことが大切です。

また、担保掛目(LTV: Loan to Value)によって、評価額の全額が融資されるわけではなく、一般的には評価額の60%〜80%が融資可能な範囲となります。このため、担保価値の最大化を図るために、不動産の維持管理やリフォームを検討することも有効です。

4. 金融機関ごとの審査基準を比較

金融機関によって、審査基準や融資条件は異なります。特に、不動産担保ローンは審査が厳しいため、各金融機関の条件をしっかりと比較検討することが重要です。金利や返済条件、融資期間に加え、審査にかかる時間や融資の上限額についても確認しておきましょう。

複数の金融機関に相談することで、より良い条件で融資を受けられる可能性があります。また、審査においては、信用情報や他のローン残高も影響するため、これらの点にも注意を払いましょう。

5. 返済滞納時のリスク管理

不動産担保ローンでは、返済が滞った場合に担保となっている不動産が差し押さえられ、売却されてしまうリスクがあります。そのため、返済計画を守ることはもちろん、万が一返済が困難になった場合に備えて、事前に金融機関と相談しておくことが大切です。

また、収入が不安定な場合や他の借入れが多い場合は、早めに返済の見直しや繰上げ返済を検討することがリスク管理の一環となります。

融資を成功させるためには、これらのポイントをしっかりと押さえ、適切な準備を進めることが重要です。

よくある質問と回答(FAQ)

Q1: 不動産担保ローンの借入可能額はどのように決まりますか?

A: 不動産担保ローンの借入可能額は、担保となる不動産の評価額がベースとなり、その評価額の60%〜80%が一般的な融資額の目安です。ただし、借入可能額は不動産の評価額だけでなく、申込者の返済能力(収入や信用情報)も加味されて決定されます。さらに、金融機関によっては、評価基準や担保掛目が異なるため、最終的な融資額は金融機関ごとに変わることがあります。

Q2: 住宅ローンが残っている場合でも、不動産担保ローンを利用できますか?

A: はい、住宅ローンが残っていても、不動産担保ローンを利用することは可能です。ただし、住宅ローンの残債がある場合、その残高を考慮した上で借入可能額が減額されることがあります。具体的には、住宅ローンの残債を差し引いた上で、評価額の60%〜80%が目安となります。

Q3: 不動産の築年数が借入額に影響しますか?

A: はい、築年数は借入可能額に影響を与える要因です。建物の評価額は、築年数や材質に基づいて決定され、築年数が経過するほど評価額が下がる傾向があります。ただし、土地は築年数の影響を受けないため、土地の評価額が高い場合は築年数が古い建物でも一定の借入額を確保できることがあります。

Q4: 自宅を担保にした場合、借入可能額は制限されますか?

A: 自宅を担保にした場合、総量規制が適用される可能性があります。総量規制は、貸金業者が年収の3分の1を超える貸付を行わないよう制限するもので、自宅を担保にする場合には、借入可能額が年収に基づいて制限されることがあります。ただし、金融機関によっては独自の審査基準を設けている場合もあるため、具体的な額は金融機関に確認する必要があります。

Q5: 不動産担保ローンの審査にどれくらい時間がかかりますか?

A: 不動産担保ローンの審査には通常、2週間から1ヶ月程度の時間がかかります。これは、不動産の評価や申込者の返済能力の審査が必要なためです。特に不動産の現地調査や詳細な信用情報の確認が行われるため、通常の無担保ローンに比べて審査が長引くことがあります。

Q6: 高額融資を受けるために注意すべき点はありますか?

A: 高額融資を受けるためには、不動産の評価額を最大限に引き出すことと、申込者自身の信用力を高めることが重要です。特に、不動産の維持管理やリフォームを行うことで評価額を向上させることが可能です。また、安定した収入を示すための証明書類を準備し、信用情報に問題がないことを確認することも高額融資を受けるためのポイントです。

Q7: 他のローンを既に利用している場合でも、不動産担保ローンを利用できますか?

A: はい、他のローンを利用している場合でも不動産担保ローンを利用できますが、他のローンの残高や返済状況は審査に影響します。特に、複数のローンを抱えている場合は返済能力が厳しく評価されるため、借入可能額が制限されることがあります。

Q8: 審査に通るための書類は何が必要ですか?

A: 不動産担保ローンの審査には、不動産登記簿謄本、源泉徴収票や確定申告書、現在の借入れ状況に関する書類などが必要です。また、場合によっては納税証明書や本人確認書類などの追加書類も求められることがあります。金融機関ごとに必要書類が異なるため、事前に確認することが大切です。

まとめ

不動産担保ローンの融資額を最大限に引き出すためには、不動産の評価額を理解し、収入や信用情報といった個々の要素をしっかりと把握することが重要です。特に高額融資を希望する場合、リフォームなどによる不動産価値の向上や、金融機関ごとの審査基準を比較検討することが有効です。また、返済計画の慎重な立案とリスク管理を徹底することで、安定した借入と返済を実現できるでしょう。

これらのポイントを押さえることで、不動産担保ローンを効果的に活用し、適切な資金調達を行うことが可能です。

【2025年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング

【2025年】おすすめ不動産担保ローン!資金調達の専門家が「絶対」におすすめしたい不動産担保ローンランキング